Nous avons assisté ce printemps à une énième négociation entre les démocrates et les républicains concernant le désormais tristement célèbre plafond de la dette. Un débat souvent acrimonieux qui place le gouvernement américain en position de défaut de paiement potentiel, le forçant à des entourloupes créatives comme suspendre des activités non essentielles ou reporter des paiements pour continuer à fonctionner. Une crise institutionnelle artificielle, auto-infligée, qui pourrait avoir des conséquences catastrophiques, car, on le sait tous, le système financier repose sur la stabilité du dollar américain.

Un défaut de paiement sur la dette souveraine américaine a le potentiel de faire effondrer les marchés boursiers, déstabiliser le dollar américain, flamber le chômage et paniquer toute l’économie mondiale. Seuls le Danemark et les États-Unis ont un plafond strict d’endettement fixé à un montant absolu plutôt qu’à un pourcentage du PIB. D’où vient cette institution qui nous apparaît de plus en plus vétuste ?

Même film, différents acteurs

C’est connu, les Américains sont allergiques au gouvernement, même le leur, et cela ne date pas d’hier. Pour éviter l’émergence d’un gouvernement trop gros et trop puissant, les pères fondateurs ont interdit à l’exécutif l’accès à l’endettement. Ce qui signifie que le Président, et par extension le Département du Trésor, ne contrôle pas les finances de l’État. En vertu de l’article I de la Constitution des États-Unis, seul le Congrès peut autoriser l’emprunt du gouvernement américain et légiférer en matière de dépenses publiques : il tient bien fermement les cordons de la bourse. De son côté, le Président se voit attribuer la responsabilité de payer les factures. Dans la réalité, ces deux objectifs ne s’alignent pas toujours parfaitement, surtout lorsque les factures s’empilent. La table est mise pour une importante joute de souque à la corde politique.

Du début de la République jusqu’en 1917, le Congrès autorisait directement chaque émission de dette, une charge de travail acceptable si les besoins de financement sont minimaux. Puis vers la fin de la Première Guerre mondiale, avec l’explosion des besoins de financement, la modernisation de l’économie et la complexification du rôle de l’État, on a voulu offrir un peu plus de flexibilité à l’éxécutif, tout en maintenant la main mise sur le financement des programmes. En vertu du Second Liberty Bond Act, le Congrès modifie donc sa méthode et établit la « limite d’endettement légale » : le « plafond » de la dette est né. Le Président a désormais le champ libre pour endetter l’État tant et aussi longtemps qu’il n’atteint pas le plafond de la dette. C’est simple et efficace, non ?

Pas vraiment ! Le relèvement du plafond est devenu, avec le temps, un jeu de plus en plus politisé, en particulier lorsque le pouvoir à Washington est divisé entre les partis. Étant donné que le plafond de la dette est l’un des rares projets de loi incontournables, les deux partis ont tenté de détourner le processus de vote à leur avantage. Une belle opportunité de prendre une position politique, d’exiger des concessions et de blâmer l’autre parti pour ses largesses et son manque de rigueur fiscale.

C’est le film qui s’est joué encore une fois cette année. Les républicains de la Chambre ont exigé de fortes réductions des dépenses et un retour en arrière sur certaines réalisations législatives du président Joe Biden en échange de leurs votes pour relever le plafond de la dette. Pendant ce temps, Biden et les démocrates du Sénat ont insisté sur le fait qu’ils ne négocieraient pas, appelant le Congrès à adopter une augmentation nette sans aucune condition du plafond.

Une fausse bonne idée ce plafond ?

Flexible et pragmatique, le plafond d’endettement permet au Trésor américain d’émettre facilement des obligations sans que le Congrès ait à l’approuver chaque fois que le gouvernement fédéral a besoin de lever des fonds. En théorie, le plafond d’endettement rehausse l’efficacité avec laquelle le Trésor finance ses programmes et ses obligations, tout en permettant au Congrès de garder les finances de la nation sous contrôle, mais en théorie seulement. Ce qui veut dire que le plafond fonctionne très bien uniquement si les niveaux d’endettement restent bien campés sous la barre établie par le Congrès.

Depuis 1940, le Congrès a relevé le plafond de la dette 59 fois ! Alors à quoi sert le plafond ? Cette réalité soulève de toute évidence des inquiétudes concernant la capacité d’un tel mécanisme à assurer la responsabilité fiscale des élus face à l’endettement de l’État, au coût de la dette publique et à la cote de crédit du gouvernement américain.

Oui, la dette est élevée…

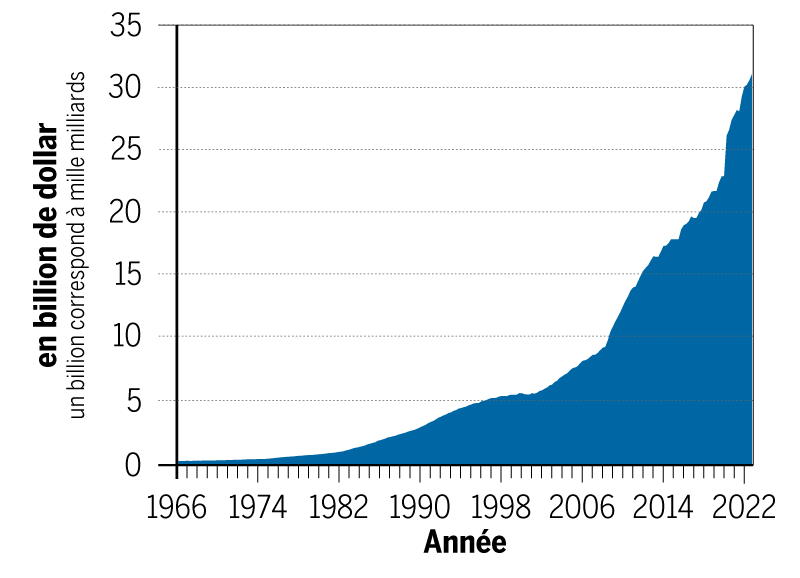

La dette fédérale américaine a atteint en janvier 2023 la rondelette somme de 31,4 billions de dollars américains. C’est 31,4 mille milliards ou 31,4 millions de millions (graphique 1). Évalué en valeur absolue, il s’agit bel et bien d’un record de tous les temps ! C’est également la limite au-delà de laquelle le gouvernement fédéral ne peut plus emprunter pour respecter ses obligations sans l’accord de l’opposition qui contrôle actuellement la chambre des représentants.

Graphique 1 | Endettement public du gouvernement fédéral américain en billion de dollar

Source: Réserve fédérale de St. Louis, FRED

…mais ce n’est pas un problème

Cependant, évaluer la dette souveraine dans l’absolu s’avère être une erreur. En effet, cette méthode ne prend pas en compte la capacité de rembourser du gouvernement américain qui est colossale, pour deux raisons : la taille et la proportion. D’abord, la taille : l’économie américaine est encore et toujours l’une des plus grosses du monde et sa capacité à créer de la richesse est phénoménale. S’endetter et rembourser sa dette lorsque son revenu augmente est alors beaucoup plus facile. Ensuite, la proportion : parmi les pays avancés, ce sont les citoyens américains qui profitent du plus faible fardeau fiscal. Non seulement le revenu américain est élevé, mais la proportion dudit revenu qui finance les programmes gouvernementaux et le service de la dette est parmi les plus faibles au monde. En d’autres termes, il y a de l’espace fiscal disponible aux États-Unis pour relever, au besoin, taxes et impôts afin de faciliter le remboursement la dette.

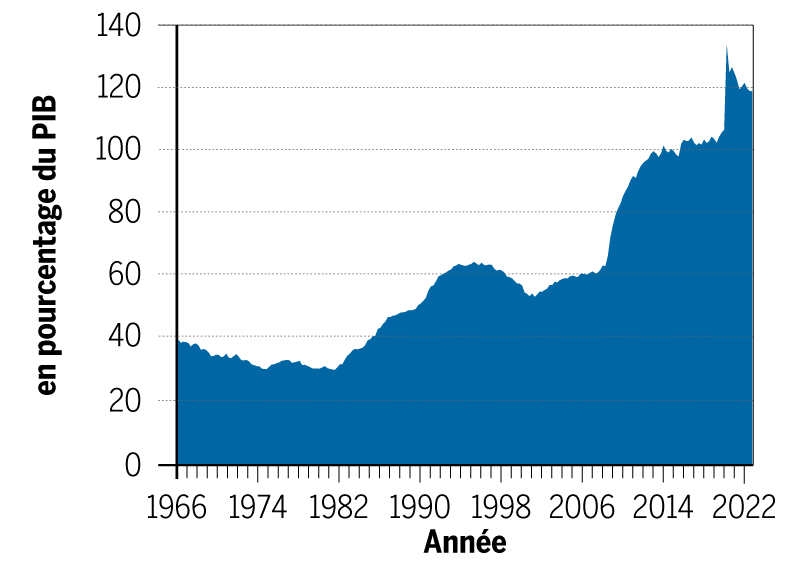

Mesuré correctement, l’endettement américain apparaît alors beaucoup moins problématique. Au plus fort de la pandémie, le ratio d’endettement a atteint 135 % du PIB au sud de la frontière. En recul depuis, il oscille maintenant légèrement au-dessus de la barre des 120 % (graphique 2). En comparaison, le ratio d’endettement japonais, le plus élevé au monde, dépasse les 250 % du PIB. L’agence de notation Fitch établit la cote de crédit du Japon à A, une qualité de crédit élevée, alors que celle du gouvernement américain est toujours considérée AAA, même si les risques d’une décote plane. Il convient donc de relativiser.

Graphique 2 | Endettement public du gouvernement fédéral américain en pourcentage du PIB

Source: Réserve fédérale de St. Louis, FRED

En conclusion, il est peut-être temps de moderniser la gestion de l’endettement souverain américain.

Après une longue hibernation, le printemps réveille en nous la soif de voyage. Rien de mieux qu’une destination soleil pour bien démarrer l’été. Ceci étant dit, le soleil aussi nous donne soif ! Vous avez certainement remarqué qu’une margarita est beaucoup moins chère sous les chauds rayons du soleil des tropiques qu’au Québec. En fait, il s’agit d’une régularité statistique : en dehors des lieux hautement fréquentés par les touristes, le prix des biens et services locaux est systématiquement plus faible dans les pays en voie de développement que dans les pays plus avancés. Ainsi, une Québécoise voyageant en Amérique du Sud constatera que son dollar possède un pouvoir d’achat beaucoup plus grand à cet endroit. Comment expliquer ce phénomène ?

Résoudre l’énigme du pouvoir d’achat

Pour résoudre l’énigme du pouvoir d’achat, il faut d’abord observer que les économies se divisent en deux secteurs d’activité distincts : l’un est exposé à la concurrence internationale alors que l’autre ne l’est pas. D’un côté, en général, le secteur manufacturier et celui des produits de base fabriquent des biens qui sont échangeables à l’échelle du globe. Ils sont donc exposés à la concurrence internationale. De l’autre côté, le secteur des services de proximité (comme la restauration, le spectacle et les soins personnels) échappe à une telle concurrence. La logique soutenant la détermination des prix varie donc d’un secteur à l’autre.

La détermination des prix dans le secteur échangeable à l’échelle mondiale

SI l’on détaille davantage, on constate que les ordinateurs, les téléphones intelligents, les motomarines et le lingot d’aluminium sont des exemples de produits exposés au commerce mondial, et que leur prix est déterminé par la concurrence internationale. Ces marchandises sont toutes soumises à la loi du prix unique (si l’on fait exception des politiques de restrictions au commerce et des techniques marketing visant à différencier les produits). Autrement dit, des biens identiques (ou très similaires) échangés de par le monde sont vendus au même prix, lorsque nous les convertissons dans une même devise. À titre d’exemple, en supposant des frais de transport négligeables, votre téléphone intelligent préféré coûtera 850 euros à Paris et devrait normalement se vendre autour de 1 250 dollars canadiens à Montréal au taux de change courant (soit 1 dollar canadien pour 0,68 euro en avril 2023).

Pour clarifier le fonctionnement de l’ajustement des prix, prenons l’exemple d’un vendeur de motomarines qui souhaite optimiser ses ventes. Les Européens sont prêts à payer 8 000 dollars canadiens pour le produit, alors que les Américains offrent 10 000 dollars. Il est clair que cet entrepreneur inondera le marché américain en priorité, avant de jeter son dévolu sur l’Europe. Pour qui sait lire les forces du marché, la hausse de l’offre du côté américain finira par induire une pression à la baisse sur la valeur des motomarines, alors qu’une quantité limitée en Europe y poussera les prix de celles-ci à la hausse. Ce fonctionnement disparait évidemment lorsque les motomarines se vendent 9 000 dollars canadiens en Europe comme en Amérique. C’est la loi du prix unique : le prix des biens et services échangeables est donc déterminé par le jeu de l’offre et de la demande sur un marché international concurrentiel.

La détermination des prix dans le secteur non échangeable

La détermination des prix des biens et services non échangeables dépend d’abord du pouvoir d’achat des travailleurs du secteur des biens et services échangeables. Cette affirmation peut sembler contre-intuitive et pourtant elle se vérifie.

En effet, en fonction de leur pays d’origine, les travailleurs du secteur échangeable ne reçoivent pas tous la même rémunération. Ceux des pays avancés reçoivent généralement un salaire beaucoup plus élevé que ceux qui font le même travail dans les pays en voie de développement. Mieux formés et mieux outillés, les travailleurs des pays avancés tendent à être plus efficaces. Ils peuvent donc recevoir une rémunération plus élevée sans mettre à mal la profitabilité de leur entreprise qui, rappelons-le, est soumise à la loi du prix unique. De la même façon, les entreprises du secteur échangeable opérant dans les pays en voie de développement ne peuvent, en l’absence de gain de productivité, offrir des salaires plus substantiels à leurs employés. Une telle décision mettrait à mal la profitabilité et la pérennité de l’entreprise qui fait aussi face à la loi du prix unique.

On constate donc que les travailleurs du secteur échangeable sont mieux rémunérés dans les pays avancés que dans les pays en voie de développement. Il ne reste qu’un pas à franchir pour expliquer le niveau des prix dans le secteur non échangeable : il dépend du pouvoir d’achat des travailleurs du secteur échangeable. Dans les pays avancés, les travailleurs ont un pouvoir d’achat important. Ils peuvent s’offrir un spectacle, un massage, une coupe de cheveux… et une margarita à 13 dollars ! Alors que les conditions sont différentes dans un pays en voie de développement. Les travailleurs du secteur échangeable peuvent aussi s’offrir un spectacle, un massage, une coupe de cheveux et une margarita, mais les prix qui leur seront proposés seront beaucoup plus faibles : c’est la conséquence directe de leur pouvoir d’achat plus limité.

C’est ainsi que, peu importe le pays, puisqu’ils ne sont pas directement exposés à la concurrence internationale, les prix des biens et services non échangeables sont déterminés par le pouvoir d’achat des travailleurs du secteur des biens et services échangeables.

Et alors, on la prend cette margarita ?

Les Québécois ont la chance de vivre dans un pays avancé. Nos secteurs manufacturier et de matières premières, tous deux échangeables, sont relativement concurrentiels et les salaires offerts demeurent intéressants. Il en découle un pouvoir d’achat élevé pour les travailleurs évoluant dans ces secteurs, pouvoir d’achat qui ruisselle vers les secteurs des biens et services non échangeables. En conséquence, l’ensemble des salaires versés au Québec se compare avantageusement à ceux d’Amérique du Sud, d’Afrique et d’Asie du Sud-Est, des continents en émergence.

Il n’est donc pas surprenant qu’une Québécoise voyageant en Amérique du Sud vers sa destination soleil préférée constate que son dollar y possède un pouvoir d’achat beaucoup plus grand, particulièrement si elle est prête à sortir des sentiers (touristiques) battus.

Il est vrai que les opérateurs locaux savent qu’elle a l’habitude de payer plus cher pour certains biens et services et qu’ils se feront un plaisir de lui faire payer le prix « canadien » au moment jugé opportun. Le concept de la « taxe touristique » existe bel et bien, ici comme ailleurs !

Quoiqu’il en soit, en adoptant le comportement des consommateurs locaux, il est possible de s’offrir une bonne margarita, cocktail national au Mexique, pour aussi peu que 50 pesos, soit 3,70 dollars canadiens. De retour au pays, il n’est pas rare que les foodies québécois payent jusqu’à 13 dollars canadiens pour le même cocktail dans leur restaurant mexicain préféré sur la rue Sainte-Catherine ou Grande Allée.

Nous vous souhaitons un bel été !

À la mi-mars 2023, le secteur financier américain se réveille dans la stupeur. La Silicon Valley Bank, une banque régionale californienne spécialisée dans les jeunes pousses technologiques et les firmes de capital-risque, a été victime d’une ruée bancaire. C’est la faillite. Il n’en faut pas plus pour ressasser les écueils de 2008 et l’effondrement cathartique de la banque d’investissement Lehman Brothers. Les banquiers américains sont nerveux. Au pays, leurs confrères canadiens se font rassurants. Les experts affirment que la probabilité d’une contagion dans le secteur bancaire américain est faible. Celle d’une propagation au Canada est quasi nulle. Que s’est-il passé ?

Jetons les bases : qu’est-ce qu’une banque ?

À première vue, cette question paraît un peu simpliste. Tout le monde sait qu’une banque accepte les dépôts de ses clients d’un côté et effectue des prêts de l’autre, souvent à cette même clientèle. Il n’y a rien de sorcier. Cependant, peu de gens le réalisent, mais une banque est une machine à étirer le temps.

D’un côté du bilan bancaire, les dépôts sont un passif à court terme, soumis à une forte rotation qui suit le rythme des entrées et des sorties d’argent fréquentes que nécessite la vie moderne. Pour le commun des mortels, la paye arrive toutes les deux semaines : dépôt. Il faut bien régler les factures : retrait. C’est la marée de liquidités qui rythme le quotidien de nos banques commerciales.

De l’autre côté du bilan bancaire, les prêts sont considérés comme des actifs à long terme pour la banque commerciale. Une entrepreneuse qui investit dans son entreprise ou un ménage qui achète une propriété empruntera des fonds et prendra un certain temps avant de rembourser sa créance. C’est là qu’intervient la sorcellerie : une banque doit gérer le décalage de durée entre son passif et son actif.

Pour expliciter ce dont il est question, considérons le bilan simplifié d’une banque commerciale, présenté ci-contre (tableau). Du côté de l’actif, une banque commerciale détient des réserves, soit des liquidités lui permettant de régler ses transactions courantes et de faire face aux retraits de dépôts. Toute banque veut minimiser le niveau d’encaisse de réserves qu’elle maintient au bilan puisqu’il y a peu d’argent à faire en les détenant. Il est en effet généralement beaucoup plus rentable de prêter des fonds au gouvernement via l’achat d’obligations, aux entreprises et aux ménages. Après tout, les banques sont en affaires pour réaliser des profits. C’est pourquoi la grande majorité de leur actif est immobilisée sous cette forme alors que leur passif est majoritairement composé de dépôts bancaires. Ces derniers ont la particularité d’être hyperactifs. Les dépôts et les retraits sont nombreux, parfois importants, mais surtout réguliers et c’est là l’essentiel.

Tableau | BILAN BANCAIRE

| Actif |

Passif |

- Réserves

- Obligations du gouvernement

- Prêts

|

|

Les secteurs bancaires américain et canadien, un monde de différences

D’entrée de jeu, le système bancaire américain est plus propice aux écueils que sa contrepartie canadienne. Érigées en oligopole, les banques canadiennes sont peu nombreuses et sont parmi les plus conservatrices au monde. L’un découle fort probablement de l’autre, c’est-à-dire qu’en raison de leur petit nombre, les banques canadiennes n’ont pas à faire face à une grande concurrence. Faisant des profits élevés et réguliers dans leurs opérations types, elles n’ont pas besoin de réinventer la roue et de chercher du rendement dans des activités plus innovantes ou plus risquées.

Du côté américain, l’histoire est tout autre. D’abord, il y a un nombre beaucoup plus important de bannières. Puisque la concurrence est féroce, les banques américaines doivent être innovantes et efficaces. Développer de nouveaux créneaux d’affaires et de nouveaux produits financiers attrayants à un prix compétitif, voilà les avantages d’un tel système. L’envers de la médaille, car il y en a toujours un, est que cette concurrence réduit leur profitabilité. Les banquiers américains sont donc contraints de chercher des avenues pour améliorer leur rentabilité. Ils le font parfois en étirant de façon inquiétante les limites du risque acceptable ou en militant pour amoindrir la réglementation du secteur, comme ce fut le cas des banques régionales de taille moyenne en 2018.

Le cas de la Silicon Valley Bank

Pour tirer son épingle du jeu dans le marché américain, la Silicon Valley Bank s’est spécialisée dans le secteur des jeunes pousses technologiques et du capital-risque. Un secteur prometteur, en ébullition pendant la pandémie. Les activités de la Silicon Valley Bank ont donc pris beaucoup d’ampleur au cours des dernières années. Les clients faisant de bonnes affaires ont déposé des sommes considérables auprès de la banque, ce qui a permis l’expansion des activités de prêts tant du côté du secteur public que privé. Jusque-là, il n’y avait pas de problème. Cependant, depuis la hausse des taux d’intérêt entamée le printemps dernier, le financement coûte plus cher et les liquidités se font rares pour les entreprises technologiques clientes de la Silicon Valley Bank. Elles ont besoin de leurs dépôts pour assurer leurs opérations courantes.

La première erreur de la Silicon Valley Bank a été d’axer son activité sur un petit nombre de clients, concentrés dans un seul secteur d’activité avec des moyens financiers appréciables. Lorsque les conditions de marché changent et que ces derniers tirent sur leurs dépôts, comme ce fut le cas récemment, les entrées de fonds se font plus erratiques pour la banque. Celle-ci doit être liquide afin de répondre à la demande de sa clientèle. En mars 2023, ce ne fut pas le cas.

Jouer avec le feu : le problème de la durée

Dur réveil pour la Silicon Valley Bank : son passif est éventré et il faut rapidement trouver les liquidités pour accommoder les retraits massifs. Pas de panique ! À son bilan, la banque possède des obligations du gouvernement américain qu’elle peut aisément vendre sur le marché secondaire pour obtenir les liquidités nécessaires, n’est-ce pas ? C’est effectivement le cas. Cependant, et c’est la deuxième erreur commise, la banque ne s’est pas protégée adéquatement contre le risque de taux d’intérêt.

Au cours des derniers mois, la Silicon Valley Bank a acheté des obligations à long terme du gouvernement fédéral américain pour maximiser son profit, puisque ces dernières offrent généralement un rendement supérieur aux actifs de court terme. La récente poussée des taux d’intérêt a toutefois fait fondre la valeur au livre de son portefeuille d’obligations. Rappelons-nous que le prix des obligations et les taux d’intérêt du marché évoluent en sens opposé. La perte au livre a été réalisée lorsque la banque s’est vue contrainte de liquider ses titres pour rembourser les retraits massifs. Le 8 mars dernier, la publication des résultats trimestriels de la Silicon Valley Bank faisait état d’une perte de 1,8 milliard de dollars.

Tout n’était pas perdu

Cela dit, à ce stade, encore rien n’était joué. Une semaine avant la faillite, la Silicon Valley Bank était techniquement insolvable, mais loin d’être condamnée. Sans une ruée massive sur ses dépôts, la banque aurait probablement surnagé en attendant que ses obligations à long terme arrivent à échéance. Elle aurait survécu. La mort réelle de la banque, c’est-à-dire la faillite, nécessitait une étape supplémentaire : une perte de confiance coordonnée des déposants conduisant à une ruée bancaire. C’est exactement ce qui s’est passé ensuite. Pendant que la direction de Silicon Valley Bank s’efforçait de lever des fonds pour soutenir ses activités, des partenaires de la banque ont conseillé à leurs clients de retirer tout leur argent en dépôt chez elle. Il n’en fallait pas plus pour démarrer la machine à rumeurs. Lorsque d’autres clients de la Silicon Valley Bank ont eu vent de cet exode sur des groupes de discussion et sur Twitter, ils ont couru eux aussi vers la sortie. Les jeux étaient faits. Le 9 mars, les clients de la Silicon Valley Bank ont retiré 42 milliards de dollars en une seule journée, soit 25 % du total des dépôts. Leurs retraits représentent plus de 1,2 million de dollars par seconde sur les neuf heures ouvrables. C’est une hémorragie dont peu de banques peuvent se relever.

Le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) est un nouvel outil d’épargne qui vous permettra, en 2023, de commencer à accumuler de l’argent en vue d’acquérir une habitation.

Au Canada, l’indice d’accessibilité à la propriété se dégrade. C’est pourquoi le gouvernement fédéral a entrepris la mise en place du CELIAPP, un compte destiné aux futurs acheteurs d’une première habitation. Il offre une déduction fiscale lors de la cotisation, puis un retrait libre d’impôt à l’achat d’une propriété.

Admissibilité

Pour bénéficier du CELIAPP, vous devez être âgé d’au moins 18 ans. Vous disposez ensuite de 15 ans pour utiliser vos fonds. Après le 31 décembre de l’année du

15e anniversaire de l’ouverture du compte, votre CELIAPP doit être fermé ou transféré. Il doit aussi l’être si vous atteignez l’âge de 71 ans.

Seuls les résidents canadiens peuvent se prévaloir du CELIAPP. Si vous ouvrez un compte et que vous émigrez ailleurs par la suite, vous n’aurez pas le droit d’effectuer un retrait admissible. Vous serez assujetti à une retenue d’impôt sur tout retrait.

Le CELIAPP s’adresse strictement aux acheteurs d’une première habitation. Pour vous qualifier au régime, vous ne devez pas avoir habité votre propriété (ou celle de votre conjoint) pendant la partie de l’année qui précède l’ouverture de votre compte ou les quatre années civiles précédentes. Cette modalité doit également être respectée au moment du retrait afin que celui-ci soit libre d’impôt.

Cotisations

Le CELIAPP entre en vigueur le 1er avril 2023. Vous avez le droit de cotiser la totalité du plafond annuel de 2023 dès l’ouverture de votre compte. La cotisation maximale est fixée à 8 000 $ par année et à 40 000 $ à vie. Ainsi, en y versant le maximum permis annuellement, vous atteindrez le plafond de cotisation en cinq ans.

Il est possible d’ouvrir plus d’un compte CELIAPP, mais le montant total de tous vos comptes doit respecter les plafonds annuels et à vie. Un impôt de 1 % s’appliquera sur les cotisations versées en trop.

Dans l’éventualité où vous ne pourriez pas épargner le maximum pendant une année donnée, vous pourrez reporter vos cotisations inutilisées à l’année suivante. Il sera permis de cotiser un maximum de 16 000 $ par année, incluant le rattrapage des cotisations inutilisées de l’année antérieure. Par exemple, si vous versez 5 000 $ à un CELIAPP en 2023, il restera 3 000 $ à additionner aux 8 000 $ permis en 2024, pour une cotisation totale de 11 000 $ cette année-là. Vos droits de cotisation s’accumuleront uniquement après l’ouverture de votre compte.

Placements admissibles

Dans un CELIAPP, vous pouvez détenir un large éventail de placements, en suivant les mêmes règles qui s’appliquent à d’autres régimes enregistrés, comme le CELI. Fonds communs de placement, titres négociés en Bourse, obligations gouvernementales, obligations de sociétés et certificats de placement garanti sont tous acceptés. Il y est toutefois interdit d’effectuer des placements dans des entités avec lesquelles vous avez un lien de dépendance, dans les immeubles, les actions de sociétés privées et les parts de sociétés en nom collectif.

Impôt et CELIAPP : les avantages fiscaux

Avec le CELIAPP, vous pouvez demander une déduction d’impôt pour vos cotisations pour l’année civile où elles ont été versées ou encore les déduire au moment opportun, par exemple au cours d’une année d’imposition ultérieure pendant laquelle vous avez un revenu plus élevé. En tant que titulaire d’un CELIAPP, vous êtes le seul contribuable autorisé à demander des déductions pour vos cotisations. Si vous cotisez aussi au compte de votre conjoint, vous ne pouvez pas demander de déduction pour ce montant.

Vous n’avez aucun impôt à payer sur le revenu de placement généré dans votre CELIAPP ni sur les retraits admissibles au moment d’acheter votre maison. Ces derniers n’ont donc aucune incidence sur votre revenu imposable ni sur votre admissibilité aux prestations ou crédits gouvernementaux, comme l’Allocation canadienne pour enfants. Tout comme pour le CELI, les pertes en capital subies dans le régime ne sont pas déductibles.

Retraits non imposables

Au moment du retrait du CELIAPP, vous devez toujours vous qualifier à titre de premier acheteur et avoir, en plus, une entente écrite d’achat ou de construction d’une habitation avant le 1er octobre de l’année suivant celle du retrait. Par exemple, si vous voulez retirer vos fonds en décembre 2024, vous devez détenir une promesse d’achat acceptée pour une transaction avant le 1er octobre 2025. Vous devez également avoir l’intention d’occuper cette propriété à titre de résidence principale dans l’année suivant l’achat (ou la construction). Ces conditions doivent être remplies pour que votre retrait soit non imposable.

Contrairement à ce qui prévaut avec l’utilisation des REER au titre du régime d’accession à la propriété (RAP), les retraits du CELIAPP n’ont pas à être remboursés par la suite. De plus, vos fonds peuvent être retirés en une seule ou en plusieurs fois.

Si vous faites un retrait non admissible, ce dernier sera inclus dans votre revenu imposable. L’institution financière où vous détenez votre compte devra percevoir une retenue d’impôt. De plus, un retrait non admissible ne rétablira pas vos plafonds de cotisation.

RAP ou CELIAPP : des différences

Le RAP est toujours en vigueur et demeurera disponible conformément aux règles existantes. Les deux régimes (RAP et CELIAPP) possèdent chacun leurs atouts. Pour en profiter pleinement, vous avez avantage à les combiner. De cette manière, vous bonifierez considérablement votre mise de fonds.

De prime abord, le CELIAPP propose un plafond plus élevé que le RAP, ce qui le rend très intéressant. En y cotisant le maximum, vous pourrez en retirer 40 000 $, plus votre rendement, dans cinq ans. Avec le RAP, impossible de retirer plus de 35 000 $. Le grand intérêt du CELIAPP est aussi attribuable au fait que vous n’avez jamais à rembourser les fonds retirés, un autre élément qui le distingue du RAP. En effet, en utilisant vos REER, vous devez les rembourser par la suite. En résumé, le CELIAPP donne droit à une déduction fiscale, n’est pas imposable au retrait et ne doit pas être remboursé.

En revanche, le RAP offre l’avantage de devenir propriétaire dans un délai beaucoup plus court : nul besoin d’attendre cinq ans pour verser le maximum admissible, l’acheteur doit juste s’assurer que les cotisations versées à un REER y demeurent au moins 90 jours avant de retirer les sommes à titre de RAP. C’est une solution idéale pour un premier acheteur ayant déjà suffisamment de liquidités et qui ne souhaite pas attendre cinq ans pour accumuler le maximum permis dans le CELIAPP.

Les transferts du REER vers le CELIAPP sont possibles sans conséquence fiscale. Il faut tout de même respecter les limites de cotisation du CELIAPP. Notez également que ce transfert de fonds ne vous donne pas droit à une déduction d’impôt et ne rétablit pas vos droits de cotisation REER.

Et si vous n’utilisez pas votre CELIAPP ?

Dans l’éventualité où la vie vous amène ailleurs et que vous n’effectuez pas de retrait admissible dans les 15 années suivant l’ouverture du compte, votre épargne n’est pas perdue. Les fonds peuvent être transférés à votre REER de manière non imposable (ou FERR, selon votre âge). Ils seront toutefois assujettis à l’imposition au moment du retrait, comme pour le REER. Vous pouvez aussi choisir de retirer vos fonds d’un coup et vous imposer sur le montant retiré.

En cas de rupture d’union ou de décès

Dans le cadre d’un règlement à la suite de la rupture d’un mariage (ou d’une union de fait) ou du décès, un montant peut être transféré directement du CELIAPP d’un des conjoints au CELIAPP (ou au REER) de l’autre, à condition de satisfaire aux critères d’admissibilité pour ouvrir un compte.

Dans le cas où le conjoint survivant n’a pas le droit d’ouvrir un CELIAPP, les fonds peuvent être transférés à son REER (ou FERR), ou bien être retirés de manière imposable. Si le bénéficiaire de votre CELIAPP est une personne autre que votre conjoint, par exemple votre enfant, les fonds doivent être retirés et le montant sera inclus dans son revenu aux fins de l’impôt.

Conclusion

Les avantages du CELIAPP sont indéniables. Cependant, il est encore plus pertinent de combiner le REER et le CELIAPP pour bénéficier d’un maximum d’avantages fiscaux. N’hésitez pas à consulter des professionnels afin de trouver la stratégie qui vous convient le mieux. //

Au Monopoly comme dans la vie, être banquier c’est payant! Ainsi, même si ce n’est pas à proprement parler l’objectif principal, être banquier central est un métier extrêmement rentable… pour le gouvernement canadien! Un des rôles les plus importants délégués à la Banque du Canada consiste à émettre la monnaie qui sera utilisée par les Canadiens et les Canadiennes dans leurs transactions courantes. Ainsi, la monnaie papier qui circule et les réserves bancaires qui sous-tendent l’activité de prêt nécessaire au bon fonctionnement de notre économie tombent sous la responsabilité de la Banque du Canada.

Or, les intérêts que la banque centrale touche, moins les coûts de production, de distribution et de remplacement des billets, se nomment seigneuriage. Ces revenus servent à couvrir le coût des opérations de la banque centrale, et les excédents sont versés annuellement à l’État. Cette activité rapporte gros au gouvernement fédéral, soit près de 1,3 milliard de dollars par année au cours de la dernière décennie.

Comment cela fonctionne-t-il?

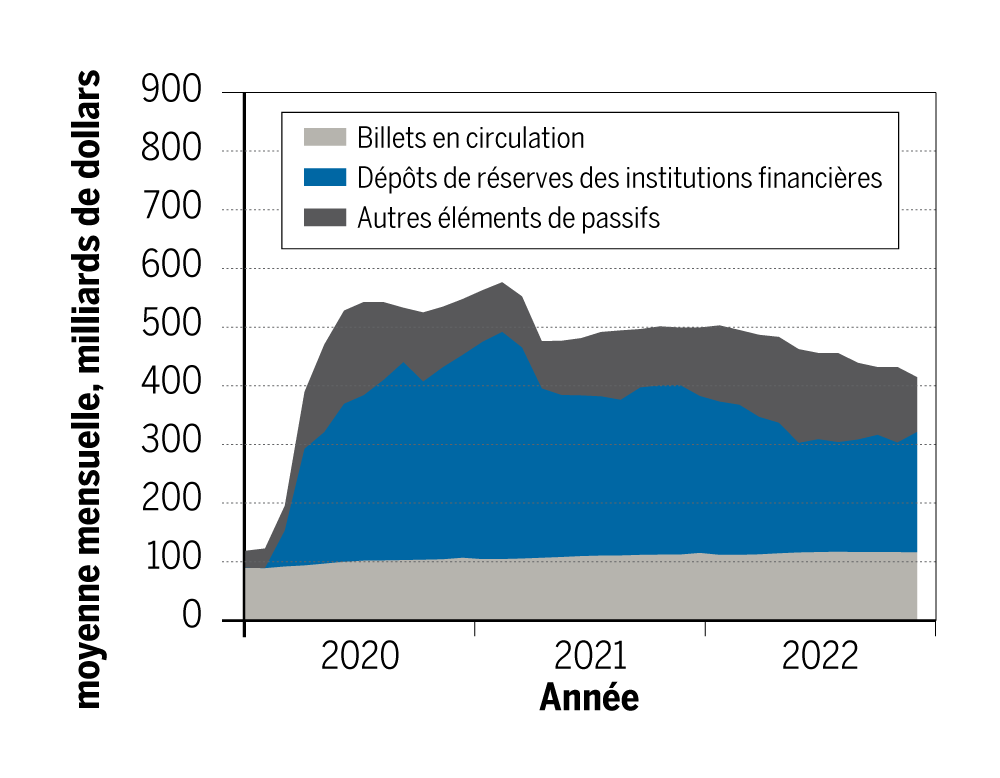

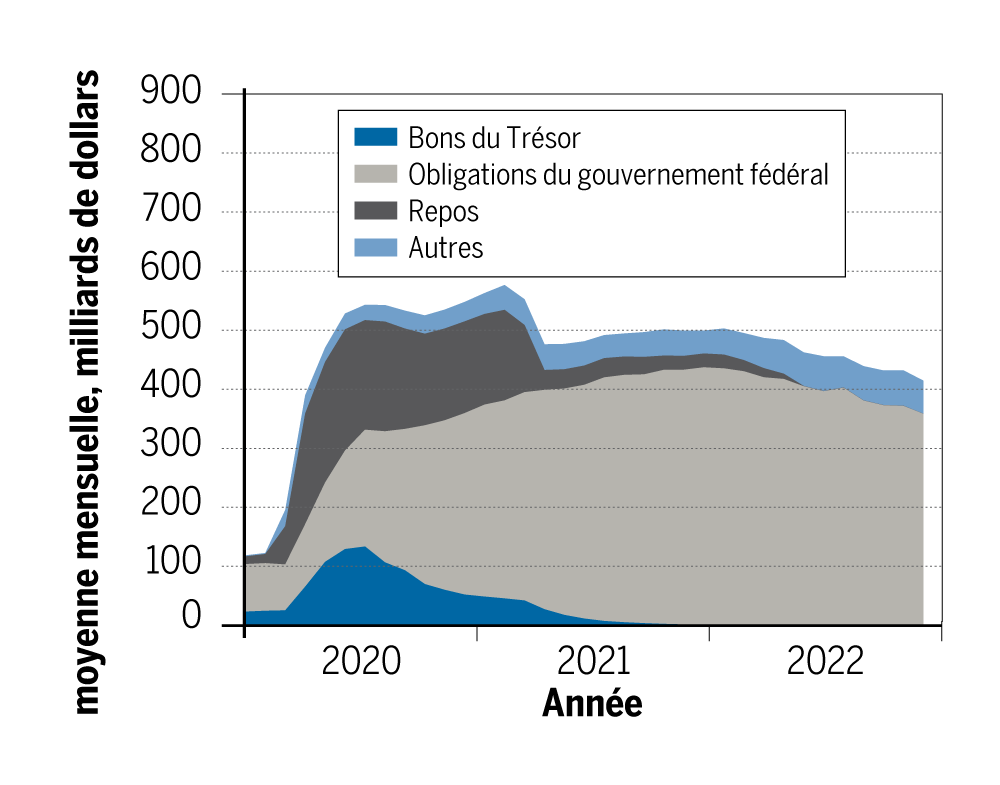

En gros, tout passe par la gestion du bilan de la banque centrale. Pour émettre une certaine quantité de monnaie, c’est-à-dire les billets de banque en circulation et les réserves des institutions financières qui constituent son passif (graphique 1), la banque centrale doit acquérir des actifs. Au pays, les bons du Trésor et les obligations du gouvernement canadien seront privilégiées (graphique 2). La beauté dans ce jeu comptable c’est qu’émettre des billets et gérer les réserves du système bancaire c’est une activité, somme toute, peu coûteuse, alors que constituer un portefeuille d’actifs, même si les rendements sont faibles, s’avère très payant sur de gros volumes. À titre indicatif, il y avait plus de 119 milliards dollars de billets de banque en circulation dans l’économie canadienne à la fin décembre 2022.

Graphique 1 | Bilan de la Banque du Canada – Éléments de passifs choisis

Source: Banque du Canada

Graphique 2 | Bilan de la Banque du Canada – Éléments d’actifs choisis

Source: Banque du Canada

Un régime de réserves bancaires limitées

En temps normal, la Banque du Canada opère un régime de réserves limitées. Les réserves circulent dans l’économie et servent de liquidité pour le secteur bancaire. Dans les faits, les banques à charte se prêtent entre elles les réserves sur le marché des fonds à un jour en fonction de leurs besoins. Si un surplus de réserves est observé à la fin de la journée, une banque commerciale aura le loisir de déposer ce montant dans son compte auprès de la banque centrale contre rémunération. Cette rémunération est normalement établie à 0,25 % sous le taux directeur. Si les réserves devenaient trop abondantes et mettaient des pressions à la baisse sur le taux directeur, la banque centrale pourra réduire les quantités disponibles par opérations dites d’« open market ». Elle vend au marché des titres à son bilan pour réduire d’autant les réserves disponibles au secteur bancaire. Une opération simple et efficace.

En clair, pour émettre de la monnaie, la Banque du Canada reçoit un paiement d’intérêt provenant des obligations qu’elle détient. Elle n’a pas à rémunérer les billets en circulation ni la majorité des réserves bancaires puisqu’elles circulent dans le cours normal des choses entre les banques commerciales. Vous noterez qu’au passif du bilan, les dépôts de réserves (en bleu) étaient très faibles en début d’année 2020. La banque centrale avait donc très peu de paiements d’intérêt à verser aux banques commerciales, alors qu’elle opérait un régime de réserves bancaires limitées.

Or, voilà que la pandémie éclate et que la période historique d’assouplissement quantitatif par la Banque du Canada s’enclenche. Et maintenant que la poussée inflationniste surprenante s’enracine dans la foulée de la reprise, les taux d’intérêt canadiens remontent frénétiquement et mettront fin à la séquence de rentabilité sans tache de la Banque du Canada. Les revenus nets d’intérêt gagnés par la banque seront négatifs en 2022. Une première en 87 ans d’existence. Que s’est-il passé?

Changement de paradigme dans la gestion des réserves bancaires

Comme nous venons de le voir, les banques centrales sont conçues pour fonctionner comme n’importe quelle autre institution financière. Il est facile de l’oublier. Typiquement, la Banque du Canada est rentable parce que son passif se compose presque exclusivement de billets de banque, qui ne versent pas d’intérêts au porteur, tandis que de l’autre côté du bilan, la banque centrale gagne des intérêts sur ses actifs. Selon la Loi sur la Banque du Canada, cette dernière doit remettre ses bénéfices au gouvernement fédéral à la fin de chaque exercice, ce qu’elle fait sans faille depuis 1934.

Cependant, la Loi sur la Banque du Canada ne prévoit rien en ce qui a trait à l’assouplissement quantitatif, une politique monétaire dite non conventionnelle qui consiste à gonfler le bilan d’actifs de la banque centrale pour faire baisser les taux d’intérêt à plus longue échéance dans l’économie. La Banque du Canada a déployé l’assouplissement quantitatif pour la première fois pendant la pandémie, inondant le système financier. Au pire de la crise, c’est près de 600 milliards de dollars de liquidités qui ont été injectées pour aider à maintenir à la baisse les taux d’intérêt et à accroître la capacité des banques à prêter de l’argent. Jamais depuis la Seconde Guerre mondiale, la Banque du Canada n’a augmenté ses avoirs aussi rapidement.

À première vue, gonfler le bilan d’actifs semble une bonne nouvelle. La banque centrale verra ses revenus d’intérêt augmenter. Cependant, le corolaire de ce nouveau paradigme c’est que la banque centrale doit au passage inscrire à son passif une quantité non négligeable de dépôts de réserves bancaires. La Banque du Canada opère désormais un régime de réserves abondantes. Par le fait même, le marché des fonds à un jour devient quasi inexistant entre les institutions financières. Ces dernières détiennent chacune suffisamment de liquidités qu’elles déposeront auprès la Banque du Canada à la fin de chaque journée contre rémunération.

Une conséquence imprévue de ce nouveau régime : la Banque du Canada perdra de l’argent pendant une période prolongée, alors que les charges d’intérêts sur les dépôts grimpent parallèlement au taux d’intérêt directeur. Est-il besoin de le rappeler, la banque centrale a augmenté le taux interbancaire de 400 points de base entre mars et décembre 2022 pour ralentir la cadence économique et ramener l’inflation débridée au cœur de la cible de 1 % à 3 %.

Pour illustrer la situation, les résultats des opérations de la Banque du Canada sont présentés pour le troisième trimestre de 2022 (tableau). Lors de la période, le grand argentier a empoché la rondelette somme de 1 117 millions de dollars, une somme comparable à celle engrangée lors de la même période en 2021. Cependant, les charges d’intérêts ont explosé depuis le début de l’année et se chiffrent actuellement à 1 467 millions de dollars. La perte s’établit donc à 350 millions de dollars au troisième trimestre seulement.

Tableau | Résultat des opérations (en millions de dollars canadiens)

|

Pour la période de trois mois

se terminant le 30 septembre |

| 2022 |

2021 |

| Produits d’intérêts |

1 117 $ |

1 034 $ |

| Charges d’intérêts |

(1 467) $ |

(220) $ |

| Produits (charges) d’intérêts nets |

(350) $ |

814 $ |

Source: Rapport financier trimestriel de la Banque du Canada

Les contribuables canadiens devraient-ils s’alarmer?

De toute évidence, la politique monétaire canadienne vient de se complexifier, mais elle n’est pas pour autant mise en péril. Il est clair que les pertes financières n’entravent pas la capacité de la banque à conduire la politique monétaire. La banque centrale peut, après tout, créer des réserves bancaires à la demande pour acheter des actifs et peut ajuster son taux directeur à tout moment.

Il est important de rappeler que la Banque du Canada est une société d’État dont le bilan est consolidé dans celui du gouvernement fédéral. Si la politique monétaire devient plus coûteuse en raison de la hausse des taux d’intérêt, elle augmentera les coûts du service de la dette publique de l’État fédéral. Un prix à payer pour assurer l’efficacité de la politique monétaire.

Un fait demeure, le but de la politique monétaire n’a pas changé. La Banque du Canada reste fidèle à son mandat : maintenir l’inflation à un niveau bas, stable et prévisible. Certes, de nouveaux défis communicationnels pointent à l’horizon. Pour être efficace, une banque centrale doit inspirer confiance. Si la confiance est élevée, les particuliers et les entreprises sont plus susceptibles d’arrimer leurs attentes à celle de la banque, ce qui facilite le travail des banquiers. Des voix se lèvent néanmoins pour exprimer des inquiétudes devant les pertes financières, mettant à mal la crédibilité de la banque centrale. Au Monopoly comme dans la vie, le banquier doit rassurer sur sa compétence et son honnêteté.

Les banques centrales ne sont généralement pas reconnues pour être des acteurs économiques audacieux et exubérants. Cette caractéristique comportementale est particulièrement probante en période de resserrement monétaire, quand l’objectif consiste à ralentir la croissance économique sans pour autant l’éteindre. Surnommé « l’atterrissage en douceur », cet exercice s’est avéré au fil du temps fort périlleux. En effet, rares sont les atterrissages qui ne finissent pas d’une façon ou d’une autre dans la « douleur ». Pour cette raison, les épisodes de resserrement monétaire sont généralement graduels et tâtonnants. À chaque tour de vis, la banque centrale demeure attentive à ses répercussions dans l’immédiat et dans un avenir proche sur le cycle des affaires. Pas cette fois !

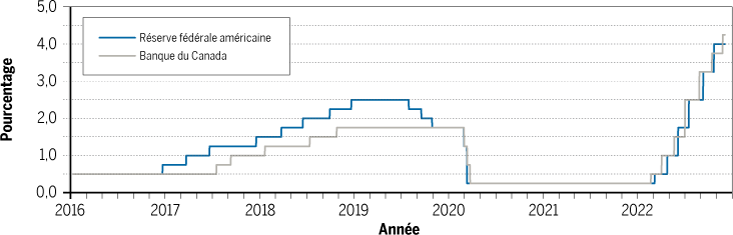

Attention, les banques centrales, comme la Banque du Canada, restent fort préoccupées par l’effet de leurs interventions sur l’économie. Cependant, leur gradualisme légendaire est laissé au vestiaire au profit de la hausse la plus marquée et la plus rapide des taux d’intérêt depuis le milieu des années 1990. Entre mars et décembre 2022, la Banque du Canada a relevé son taux directeur à sept reprises. Ce dernier est passé de 0,25 % à 4,25 %. Un sentiment d’urgence se dégage de leurs communications, comme si la peur d’être en retard les tenaillait. À n’en pas douter, c’est la gestion des attentes d’inflation qui est au cœur des récentes préoccupations, et à juste titre.

Graphique | Principaux taux directeurs nord-américains

Sources : Statistique Canada, Réserve fédérale de St. Louis

Bref retour en arrière

C’est en avril 2021 que l’inflation dépasse pour la première fois la borne supérieure de la cible. Cependant, en février 2022, coup de théâtre ! L’armée russe traverse la frontière ukrainienne, et la joute géopolitique pousse le prix des matières premières en dérive. La flambée que l’on croyait temporaire nous apparaît désormais beaucoup plus persistante. Pendant qu’à l’Est les armées s’activent, à l’Ouest l’appareil de production peine de plus en plus à satisfaire la demande, particulièrement en Amérique du Nord. Entre le quiet quitting américain et les pénuries de main-d’œuvre made in Canada les pressions inflationnistes de sources intérieures s’incrustent. Il y a quelques mois à peine, elles nous apparaissaient passagères et de sources étrangères. Il y a maintenant péril en la demeure. L’inflation canadienne s’explique désormais en partie par un décalage entre l’offre et la demande à l’intérieur du pays. Les consommateurs canadiens sont trop gourmands.

La vieille peur d’être en retard

Mais qu’est-ce qui pousse la Banque du Canada à être si agressive dans ce cycle de resserrement ? C’est désormais la vieille peur d’être en retard qui dicte le rythme de la hausse des taux. Comme le veut l’expression consacrée, une banque centrale prendra du « retard sur la courbe » lorsqu’elle n’augmente pas les taux d’intérêt à un rythme suffisamment rapide pour suivre l’inflation. Dans ces circonstances, la politique monétaire pourrait rester accommodante, malgré les hausses de taux, si les attentes d’inflation suivent irrésistiblement la poussée de l’inflation.

Le mécanisme est simple. Devant la perte observée de leur pouvoir d’achat, les travailleurs perdent confiance dans la capacité de la banque centrale à dompter l’inflation. Ces derniers envisagent une nouvelle ère dans laquelle l’inflation sera perpétuellement plus élevée. S’entament alors à l’échelle du pays de féroces négociations salariales ayant pour but de rétablir le pouvoir d’achat. Puisque l’économie opère déjà au-delà de sa capacité, comme c’est le cas actuellement, les chances de voir de telles négociations réussir sont grandes. Et vous l’aurez également compris, la pénurie de main-d’œuvre décuple la probabilité de réussite. Or, la hausse des salaires alimentera le revenu disponible et la demande de biens et services, ce qui cristallisera la hausse des prix… qui nourrira la hausse des salaires. Le serpent s’avale la queue. La légendaire spirale salaire-prix s’installe.

L’importance de contenir les attentes d’inflation

La solution pour éviter le piège est simple. Il faut garder un œil sur les attentes d’inflation et s’assurer qu’elles restent bien ancrées à 2 %, le cœur de la cible d’inflation visée par notre argentier. Si les attentes ne dévient pas grandement de la cible (c’est un bien grand si), un taux directeur actuel (à 4,25 %) est suffisamment contraignant pour rétablir l’équilibre entre l’offre et la demande; ce qui permettrait de ramener l’inflation à la cible.

Cependant, si les attentes d’inflation devaient s’affranchir de la cible, le taux d’intérêt nécessaire pour les ramener devra de toute évidence être plus élevé. À quel point plus élevé ? Tout dépend du niveau d’inflation attendu par les acteurs économiques. L’expérience canadienne du début des années 1990 nous montre que le cercle vicieux de la spirale salaire-prix se brise au prix d’une récession. Il n’y a pas de magie. Un recul important de l’activité et une progression conséquente du chômage sont parfois nécessaires pour convaincre les travailleurs de modérer leurs attentes salariales et permettre au serpent de libérer sa queue !

Le problème reste pourtant entier. Les attentes d’inflation sont notoirement délicates à mesurer. Difficile donc, a priori, de savoir quel taux d’intérêt sera nécessaire pour endiguer l’envolée des prix. Pour l’instant, les experts sont d’avis que l’inflation devrait revenir à 3,6 % en moyenne au cours de l’année prochaine et à 2,2 % dans un horizon de deux à trois ans. Un taux directeur à 4,25 % pourrait être suffisant pour résoudre le problème de la hausse des prix.

Toutefois, ce ne sont pas ces experts qui paient les salaires. Du côté des entreprises canadiennes, la situation est un peu différente. Près de 80 % d’entre elles croient que l’inflation sera supérieure à 3 % au cours des deux prochaines années. Elles n’étaient que 40 % à croire en ce scénario il y a à peine plus d’un an. Comme quoi les choses peuvent changer rapidement pour compliquer la vie de nos banquiers centraux. Ce n’est pas tout. Les consommateurs sont également très inquiets face aux récents développements. Sur un horizon de deux ans, le taux d’inflation qu’ils anticipent dépasse les 5 %. Rappelons-nous que ce sont eux qui agissent comme interlocuteurs aux employeurs lors des négociations salariales. Le risque de perdre le contrôle de la croissance des salaires est donc bien réel, car, selon les données de fin 2022, la vigueur de l’économie canadienne continue de surprendre même si la consommation et l’activité sur le marché du logement semblent ralentir.

La gestion des risques : l’approche privilégiée

À n’en pas douter, l’approche utilisée par nos banquiers centraux sera celle de la gestion du risque. Pour assoir les attentes d’inflation sur la cible choisie la recette est connue. Entre payer le prix maintenant au risque d’une récession et payer le prix plus tard et faire face à une dépression encore plus profonde, leur choix est fait. Les taux d’intérêt directeurs ont déjà dépassé la barre des 4 % en Amérique du Nord. Tout indique qu’une pause serait dans les cartons pour le début 2023 afin de laisser la chance au resserrement monétaire d’atteindre son plein effet. Rappelons qu’il faut entre 18 et 24 mois pour que les interventions de politique monétaire se répercutent sur l’économie et fassent sentir pleinement leur effet sur l’inflation. Gardons toutefois en tête que la Banque du Canada est déterminée. Si les attentes d’inflation s’emballent et que les hausses salariales restent obstinément élevées, des taux directeurs beaucoup plus contraignants pourraient être le remède tout indiqué.

Le régime enregistré d’épargne-retraite (REER) fait partie du plan d’épargne de millions de Canadiens. Voici quelques faits saillants de ce régime qui offre plusieurs avantages fiscaux

et dont l’utilité ne se limite pas à la retraite.

Avantages REER

L’épargne REER donne droit à deux grands avantages fiscaux :

- Les cotisations sont déductibles du revenu imposable, ce qui donne lieu à des économies d’impôt – les fameux « remboursements d’impôt ».

- Les revenus générés ne sont pas imposables tant qu’ils se trouvent à l’intérieur du REER. Ce report d’impôt réduit par conséquent le fardeau fiscal.

Cette mécanique rend le REER surtout attrayant fiscalement pour les personnes ayant un revenu élevé (les retours d’impôts étant calculés selon le taux d’imposition marginal), qui sera appelé à baisser une fois à la retraite (les retraits seraient alors imposés à un taux d’imposition plus faible que durant la vie active).

Cotisations REER

Les droits REER s’élèvent à 18 % du revenu admissible gagné au cours de l’année précédente, sous réserve d’un plafond annuel de 29 210 $ pour 2022 et 30 780 $ pour 2023. Le montant maximal est indiqué et mis à jour annuellement sur l’avis de cotisation de l’Agence du revenu du Canada (ARC).

Les droits de cotisation inutilisés peuvent l’être les années suivantes. Bien qu’il soit possible de cotiser jusqu’à 2 000 $ de plus que la limite permise, il faudra éviter de dépasser cette limite, car une pénalité de 1 % est calculée mensuellement tant et aussi longtemps que les sommes versées en trop demeurent dans le REER. Le montant excédentaire n’est pas déductible du revenu imposable.

Le temps étant un allié important pour faire fructifier des placements, il est très avantageux de commencer à cotiser le plus tôt possible à un REER, c’est-à-dire dès l’année où il est possible de le faire, soit celle de la toute première déclaration d’un revenu gagné.

REER de conjoint

Les conjoints (mariés ou vivant en union de fait) qui ont un écart important au niveau de leurs revenus ont tout intérêt à épargner en vue de la retraite dans le « REER de conjoint » pour réduire les impôts du couple. L’objectif de cette stratégie consiste à répartir l’épargne-retraite de sorte que les conjoints puissent retirer des montants à peu près identiques de leurs REER respectifs.

En pratique, le conjoint dont le revenu est le plus élevé ouvre un REER au nom de conjoint dans le but d’y verser des cotisations. Le conjoint cotisant a droit immédiatement à une déduction identique à celle qu’il aurait obtenue dans son propre REER. Au retrait, c’est le bénéficiaire qui est imposé.

Le conjoint bénéficiaire prend les décisions de placement et demeure la seule personne autorisée à effectuer des retraits. En clair, le seul et unique rôle du conjoint dont le revenu est le plus élevé est de cotiser au régime.

Les cotisations à un REER de conjoint sont assujetties à une règle d’attribution en vertu de laquelle les montants versés ne peuvent pas être retirés dans les trois ans suivant la date de leur versement. Si les fonds sont retirés avant la fin de cette période, le montant du retrait est considéré comme un revenu imposable pour le conjoint cotisant.

Comme dans le cas d’un REER ordinaire, il est possible de cotiser à un REER de conjoint jusqu’à la fin de l’année où le conjoint bénéficiaire atteint l’âge de 71 ans.

Retirer d’un REER

En tout temps, il est permis de retirer les fonds d’un REER. Les retraits sont alors imposables et ne peuvent pas être retournés ultérieurement dans le REER, sauf s’ils sont effectués pour acheter une première maison (RAP) ou pour financer des études (REEP).

Régime d’accession à la propriété (RAP)

Le RAP permet de retirer jusqu’à 35 000 $ d’un REER (70 000 $ pour un couple) afin d’acheter ou de construire une habitation admissible, à la condition d’être considéré comme un acheteur de première habitation. Pour se qualifier, il ne faut donc pas avoir été propriétaire d’une maison au cours des cinq dernières années et pour que le retrait soit admissible, les fonds doivent avoir demeuré dans le REER durant au moins 90 jours.

Le remboursement du montant retiré débute à compter de la 2e année suivant celle où il a été effectué aux fins du RAP. Par la suite, le remboursement peut s’échelonner sur une période de 15 ans.

Le montant annuel à rembourser équivaut à 1/15 du montant retiré du REER à titre de RAP. Les sommes remboursées ne sont pas considérées comme des cotisations à un REER et ne sont donc pas déductibles d’impôt. Quant aux fonds non remboursés à l’échéance prévue, ils deviennent imposables dans l’année où ils auraient dû être remboursés.

Régime d’encouragement à l’éducation permanente (REEP)

Le REEP vise à soutenir l’acquisition de compétences en permettant à un particulier de retirer temporairement en franchise d’impôt des fonds de son REER afin de financer des études ou une formation à plein temps. En pratique, le REEP ne peut pas servir à financer la formation ou les études de ses propres enfants ni de ceux de l’époux ou du conjoint de fait.

Pour être admissible à ce régime, il faut être résident du Canada, posséder un REER, effectuer le retrait au profit d’un étudiant admissible (qui peut être le particulier lui-même ou son conjoint), et être inscrit à temps plein dans un programme de formation admissible d’un établissement d’enseignement agréé.

Il est possible de retirer un montant annuel maximal de 10 000 $ en franchise d’impôt, et ce, pour un maximum cumulatif de 20 000 $. Tous les retraits doivent être effectués dans les cinq ans du retrait initial aux fins du REEP. Tout comme pour le RAP, les cotisations doivent avoir été faites au REER au moins 90 jours avant le retrait pour être admissibles. Il n’y a pas de pièces justificatives à fournir pour les dépenses et le particulier peut utiliser les sommes retirées à sa guise tant et aussi longtemps qu’il respecte les conditions d’admissibilité au régime.

Le remboursement d’un REEP s’effectue sur une période maximale de 10 ans. Une fois le remboursement complété, il est possible d’y participer à nouveau dès l’année suivante et il n’y a aucune limite quant à l’utilisation du régime.

Fermer un REER

La loi oblige de fermer ou de convertir un REER avant la fin de l’année où le titulaire atteint l’âge de 71 ans. Celui-ci peut alors encaisser l’argent accumulé dans le REER ou convertir le REER en produits de retraite, comme un fonds enregistré de revenu de retraite (FERR) ou une rente, ou bien combiner ces options.

REER et volatilité des marchés

Bien qu’elle soit une source de préoccupations légitimes, une période de volatilité des marchés n’est certainement pas le moment de prendre des décisions hâtives en ce qui concerne ses stratégies d’investissement, car les conséquences risquent d’être fâcheuses, d’autant plus que les achats durant des périodes baissières s’avèrent souvent fructueux à moyen ou à long terme.

Pour éviter le stress des soubresauts des marchés, il faut investir régulièrement, idéalement au moyen de cotisations automatiques ou d’achats périodiques par sommes fixes. Pour de plus amples renseignements, consultez les conseillers Fonds FMOQ afin de déterminer le type de produits avantageux pour vous.

Le marché du travail attire son lot d’attention au Québec, alors que l’emploi a retrouvé son niveau prépandémique depuis près d’un an déjà. Malgré les risques de plus en plus sérieux de récession, dans la foulée du resserrement monétaire mené par la Banque du Canada qui lutte contre l’inflation, le taux de chômage reste obstinément campé dans un creux qualifiable d’historique. Les postes vacants ont explosé dans la province, alors que 255 000 emplois étaient à combler à la mi-année. Les employeurs n’arrivent tout simplement pas à trouver leur perle rare. En réponse à cette réalité, la croissance salariale s’est accélérée au Québec, davantage que pour le reste du Canada au cours des deux dernières années.

Au plus fort de la pandémie, à l’été et à l’automne 2020, on blâmait sans modération la PCU et la PRCE pour expliquer le phénomène. Une fois les programmes terminés, se disait-on, la pénurie de main-d’œuvre se dissipera d’elle-même. Ce ne fut pas le cas. Les récriminations se sont alors jetées sur la générosité du programme d’assurance-emploi. Faux coupable ! En réalité depuis le début de l’année, le nombre de prestataires est à peine plus élevé qu’à l’hiver 2020, avant la pandémie. Malgré l’apparente normalisation du marché du travail, la pénurie de main-d’œuvre fait toujours rage. Une question semble sur toutes les lèvres : « Mais où est allé tout ce monde ? »

La crise du coronavirus a redessiné la carte sectorielle de l’emploi

La succession de confinements, la fermeture forcée et répétée de certains secteurs d’activité ont obligé des vendeurs, femmes de ménage, hôteliers, restaurateurs ou autres à revoir leur plan de carrière. Des quidams qui n’avaient autrefois jamais pensé à changer de vie se sont retrouvés à travailler sous d’autres cieux à gagner différemment leur pain et bien souvent à de meilleures conditions. Les secteurs des services professionnels et scientifiques, de la finance et l’assurance, de la construction et des soins de santé ont entre autres connu une progression fulgurante de l’emploi lors de la récente reprise économique. Alors, imaginez lorsque la vie normale reprend ses droits. Des travailleurs mieux rémunérés dans un autre secteur d’activité ne seront pas enclins à retourner vers des postes moins bien payés. Serveuses, cuisiniers, camionneurs, commis, manutentionnaires et préposés à l’entretien ménager deviennent, sans surprise, les métiers les plus recherchés dans la province. La crise a redessiné la carte sectorielle de l’emploi et la force de la reprise ne fait qu’accentuer les problèmes de main-d’œuvre que nous avions sur le radar bien avant que l’épidémie ne fasse des siennes.

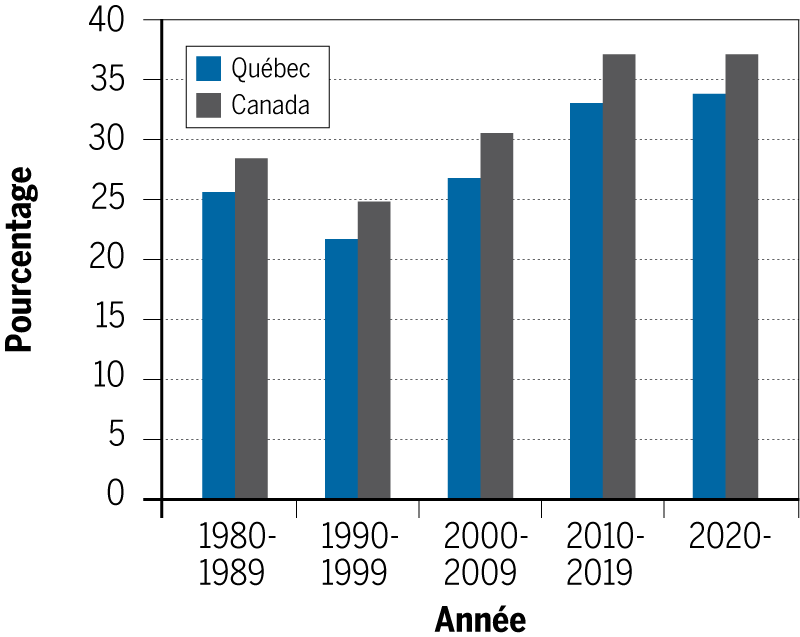

Inciter les « boomers » à rester plus longtemps

Ce n’est plus un secret pour personne, la population du Québec vieillit plus rapidement que celle du Canada. La progression de l’emploi est donc en partie freinée dans la province par l’attrition liée au départ des travailleurs d’expérience. Les derniers chiffres ne mentent pas, le taux de remplacement de la main-d’œuvre n’est que de 83 % au Québec, alors qu’il est de 96 % en moyenne au Canada. Ce ratio signifie que pour 100 départs potentiels à la retraite dans la cohorte des 55-64 ans, seuls 83 jeunes de 20-29 ans sont prêts à entrer sur le marché du travail pour reprendre le flambeau. Soyons honnêtes, nos aînés participent davantage au marché de travail qu’auparavant, comme en fait foi notre graphique (graphique 1). Juste avant la pandémie, la participation des 55 ans et plus atteignait un sommet au Québec, alors que plus de 35 % de la cohorte était active sur le marché du travail. Au Canada, c’est 37,5 % des aînés qui besognent. Toutes proportions gardées, le Québec se prive en comparaison de 120 000 travailleurs expérimentés. Il faut faire plus pour garder nos aînés plus longtemps sur le marché du travail. Des incitatifs pécuniaires, fiscaux et non monétaires pourraient être considérés afin de s’adjoindre, le plus longtemps possible, les services de cette cohorte et amoindrir les effets du vieillissement de la population sur notre capacité à produire des biens et services.

Graphique 1 | Taux de participation au marché du travail des 55 ans et plus

Source : Statistique Canada

Les jeunes se décideront-ils enfin à travailler ?

Quoi qu’on en pense, les jeunes travaillent déjà beaucoup au Québec. Par exemple, devant un marché du travail très serré en septembre dernier, 55 % des étudiants québécois à temps plein travaillaient ou étaient en recherche active d’un emploi. C’est beaucoup si l’on se compare à l’Ontario où seulement quatre étudiants sur dix se retrouvaient dans la même situation. Les employeurs rivalisent d’astuces pour attirer les jouvenceaux de plus en plus précocement, parfois même en les débusquant sur les bancs d’école. Un phénomène auquel il faudra résister comme société si nous ne voulons pas nuire à notre taux de diplomation et à notre productivité à long terme. Nos jeunes travaillent beaucoup donc, le problème n’est pas là. L’enjeu c’est qu’il y a de moins en moins de jeunes pour travailler. Si l’on projette la cohorte des 15-24 ans jusqu’en 2030, en faisant fi de l’immigration, le Québec affiche un manque à gagner de 85 000 travailleurs potentiels par rapport à son niveau récent. Le problème s’observe également au Canada, mais dans une moindre mesure. Les employeurs devront faire avec ce petit désert démographique jusqu’à la fin de la décennie.

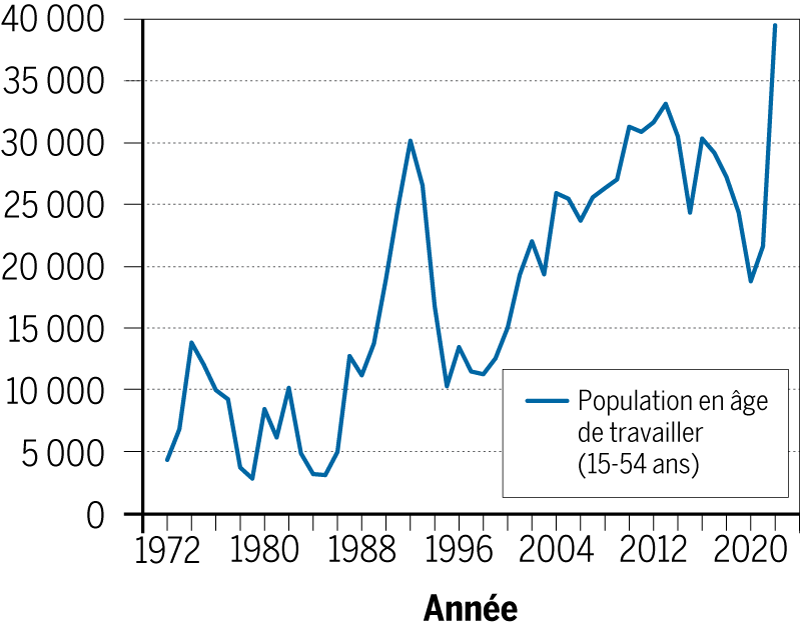

Miser sur l’immigration

Malgré le discours politique ambiant, le Québec a accueilli un niveau record d’immigrants au cours de la dernière année, soit 55 500 néo-Québécois(e)s. De ce nombre, un peu plus de 70 % sont dans un créneau d’âge (15-54 ans) qui fait d’eux des gens susceptibles de travailler. Le Québec est donc fort de près de 40 000 travailleurs potentiels de plus (graphique 2). Voilà la solution à nos pénuries de travailleurs, direz-vous. Cependant, ce résultat n’efface pas deux années de manque à gagner à ce chapitre. Les fermetures de frontières et les délais administratifs durant la crise ont empêché les mouvements de population et le Québec n’y a pas échappé.

Graphique 2 | Solde migration internationale du Québec

Source : Statistique Canada

De toute évidence, il serait futile d’espérer une solution à court terme via ce canal. L’immigration n’est peut-être pas la panacée non plus pour résoudre nos problèmes de pénurie de main-d’œuvre. D’un côté, le Québec n’a pas démontré dans le passé une capacité particulière à bien intégrer ces nouveaux talents à sa force de travail. De l’autre, il ne faut pas oublier qu’un néo-travailleur est également un néo-consommateur que notre économie devra loger, nourrir, soigner, éduquer, divertir, etc. Un tour de force en cette ère de pénurie de logement et de forte pression sur nos systèmes de santé et d’éducation.

Résoudre le problème de main-d’œuvre : ne pas négliger les solutions techniques

En plus de favoriser le maintien en emploi des travailleurs expérimentés et de bien intégrer notre jeunesse et nos communautés issues de l’immigration à l’emploi, le véritable remède à la pénurie de main-d’œuvre passe inévitablement par des solutions techniques. « Mécanisez, automatisez, robotisez », voilà le nouveau cri de ralliement. Pour ce faire, il faut souvent repenser notre modèle d’affaires. Et ici, deux types de technologies s’offrent à nous. On pensera d’abord aux technologies qui « économiseront le travail ». De façon évidente, la robotique et l’intelligence artificielle permettent de réduire nos besoins en travailleurs et de réduire les pressions qu’impose la pénurie de main-d’œuvre. Dans un deuxième temps, les technologies qui « accompagnent le travail » sont toutes aussi pertinentes puisqu’elles permettent de faire plus avec le même bassin de main-d’œuvre. L’informatique et les technologies de l’information et des télécommunications, bien qu’elles ne réduisent pas nos besoins en travailleurs, ont pour avantage de rendre ces derniers beaucoup plus productifs. Parfois encore, ces innovations permettent de nouvelles pratiques d’affaires, comme le télétravail. Un moyen pertinent d’élargir son bassin de travailleurs.

Arrêt sur image : Le prix de l’essence à la pompe oscille autour de 1,25 dollar le litre en moyenne, nous sommes en 2019. Le monde boude l’or noir. La planète suffoque, transitons vers l’énergie renouvelable. Lorsque le consommateur rechigne à utiliser un produit, le producteur ne met plus autant d’effort à en soutenir l’offre. Les dollars d’investissement se poussent sur de nouveaux horizons. Exit l’énergie sale et non renouvelable. En route vers l’Éden ! Avance rapide jusqu’en 2022 : Le prix à la pompe explose ! Le conflit russo-ukrainien déstabilise l’offre et propulse les prix du brut vers les sommets, complétant le travail déjà entamé par la reprise de la demande post-pandémique. La transition énergétique est amorcée, mais visiblement, elle est loin d’être complétée. La chronique d’une mort annoncée reste prématurée et l’utopie d’un monde carboneutre devra attendre. Nous avons encore besoin de l’or noir, comme le confirment nos sueurs froides à la pompe lorsque le prix au litre dépasse les 2,20 dollars à la mi-année.

C’est connu, l’industrie pétrolière est relativement segmentée : prospection, forage, extraction, raffinage, transport et vente au détail. Un changement des conditions de marché à l’une ou à l’autre de ces étapes peut faire varier la facture à la pompe, et ce, sans oublier évidemment les taxes. Le prix à la pompe n’aura jamais été aussi élevé qu’en 2022, quelqu’un doit s’en mettre plein les poches. Mais où donc va votre argent ?

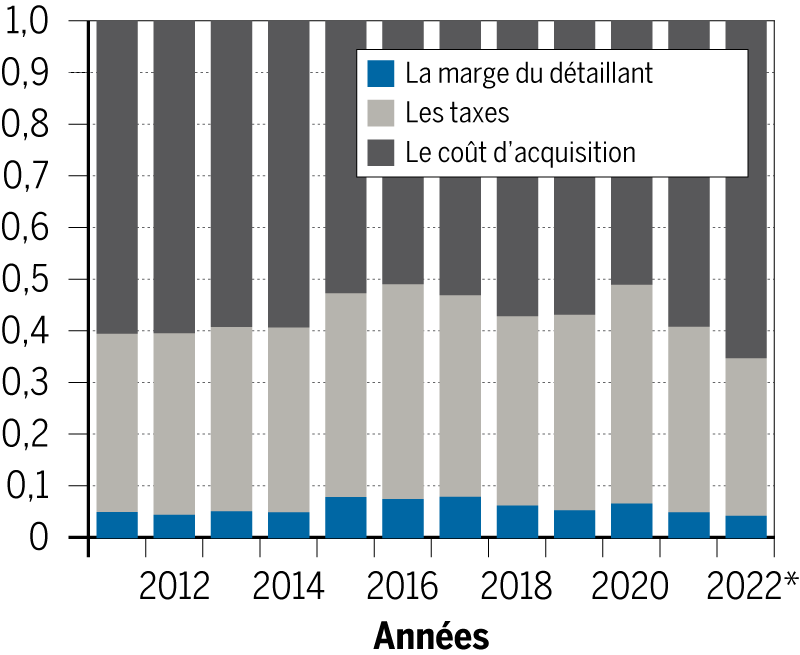

La régie de l’énergie du Québec nous instruit à ce sujet. Elle divise en trois parties distinctes le prix de l’essence à la pompe : la marge de détail, le coût d’acquisition et les taxes. Qui en profite donc le long de la chaîne d’approvisionnement.

La marge au détail

Tout au bout de la chaîne, il y a le détaillant : premier suspect. La marge au détail représente pour ce dernier la différence entre le prix affiché à la pompe et le coût d’acquisition du produit. Elle comprend les frais d’exploitation d’une station-service ainsi que le profit du détaillant. Au cours des six premiers mois de 2022, cette marge au détail s’est établie à 7,9 cents le litre, soit légèrement plus que sa moyenne de 7,6 cents le litre au cours de la dernière décennie. Cependant, cette hausse ne raconte pas toute l’histoire. C’est-à-dire que pour chaque dollar d’essence dépensé, seuls 4 cents vont échoir dans les poches du détaillant au cours du premier semestre de 2022, alors que c’était en moyenne 6 cents par dollar au cours de la dernière décennie. Même si cette marge peut varier du simple au double par moments, rien ne sert de fustiger votre pompiste. Il ne s’est pas enrichi au cours de l’épisode récent.

Le coût d’acquisition : prix du brut, marge de raffinage et transport

Deuxième arrêt : le coût d’acquisition. Pour le détaillant, le coût d’acquisition du produit renferme de toute évidence le prix du pétrole brut, la marge de raffinage ainsi que les différents frais de transport permettant d’acheminer le produit vers le marché.

Tuons tout de suite l’embryon dans l’œuf : les frais de transport de la rampe de chargement à la station-service, malgré la hausse du prix du pétrole, n’ont rien à voir dans notre histoire. Ils sont demeurés stables au cours de la période. À 0,4 cent le litre pour les Montréalais, ce coût est quasi négligeable. Bien qu’en principe, les clients des stations-service éloignées des grands centres doivent assumer des frais de transport supérieurs, il est important de rappeler que pour éviter un déséquilibre sur son territoire, le gouvernement du Québec réduit en conséquence la taxe sur les carburants qu’il perçoit en région éloignée. À titre d’exemple, les frais de transport sont estimés à 8,68 cents le litre aux îles de la Madeleine, mais le rabais de taxes applicables est de 4,65 cents le litre.

Le prix du pétrole brut est fixé par le jeu de l’offre et la demande sur le marché mondial. Dans le cas qui nous occupe, les producteurs de pétrole ayant grandement hésité à installer de nouvelles capacités au cours des dernières années, l’offre demeure relativement inélastique ; c’est-à-dire, qu’elle réagit très peu à tout changement de prix. Ainsi, lorsque la demande augmente et que les stocks baissent, le prix du brut peut monter très rapidement. C’est d’autant plus vrai si la moitié de la planète refuse de transiger avec un État guerrier et place le pétrole russe sous embargo. Les pressions de la demande sur les autres producteurs deviennent alors très importantes et les prix s’emballent. Par exemple, le prix du pétrole brut mesuré par l’indice américain Western Texas (WTI) est passé de 71,71 dollars américains en décembre 2021 à 114,84 dollars américains en juin dernier. Une progression de 60 % sur seulement six mois. Voici donc un premier coupable. Les pétrolières ont encaissé de juteuses hausses de profit au cours des derniers mois. Et ce n’est pas tout !

La marge de raffinage a également augmenté de plus de 68 % au cours du dernier semestre, passant d’environ 23,6 cents le litre à tout près de 40 cents le litre. Cette dernière se compose des retenues pour couvrir les différents frais de production de divers produits finis : essence, kérosène, diesel, mazout, etc., et elle inclut un profit pour le raffineur. En réalité, cette marge représente la différence entre le prix du pétrole brut et le prix à la rampe de chargement précédant le transport vers le point de vente final. Cette marge est très volatile puisqu’il y a très peu de capacité de raffinage excédentaire à l’échelle du globe. La moindre pression sur la demande de raffinage se reflète alors dans le prix. Un deuxième coupable au banc des accusés.

À tout prendre, le prix à la rampe de chargement, soit le coût d’acquisition de l’essence en gros, a fortement progressé au cours des derniers mois, passant de 81,2 cents le litre en moyenne en 2021 à plus de 120 cents le litre dans la première moitié de 2022. Ainsi, pour chaque dollar d’essence déboursé, il en coûte 65 cents en frais d’acquisition contrairement à 56 cents le litre en moyenne au cours de la dernière décennie.

Les taxes sur l’essence

Ah, les taxes ! En matière d’essence, non seulement sont-elles inévitables, mais elles représentent la deuxième plus grande composante du prix à la pompe après le prix du brut. C’est ce poste qui explique, pratiquement à lui seul, les différences de prix considérables entre le Québec et les États-Unis, et même avec les autres provinces. Cela dit, même s’il n’y a pas eu de changement dans la législation, les taxes ont augmenté d’environ 6 cents le litre jusqu’à maintenant en 2022 pour atteindre 56,3 cents le litre en moyenne. Ce changement est imputable à la TPS et à la TVQ, deux taxes ad valorem (en pourcentage), auxquelles l’essence est soumise. Ainsi, plus le prix de l’essence est important à la base, plus la TPS et la TVQ seront onéreuses.

Pour bien comprendre l’effet des taxes sur le prix de l’essence pour le contribuable automobiliste québécois une décomposition s’impose. D’abord, le consommateur est soumis à la taxe fédérale d’accise sur l’essence : un montant fixe de 10 cents par litre. Vient ensuite la taxe du Québec sur les carburants : un autre montant fixe de 19,2 cents par litre. Cette taxe peut cependant être réduite dans certaines régions frontalières, périphériques et spécifiques, comme mentionné précédemment. Pour les citadins du Grand Montréal, on ajoute une taxe de 3 cents par litre, perçue par le gouvernement du Québec et remise à l’Autorité régionale de transport métropolitain (ARTM) comme contribution au transport en commun. Nous terminons évidemment avec la TPS et la TVQ, deux taxes à la consommation que l’on connaît et qui s’appliquent non seulement au prix, mais également à toutes les autres taxes. Vous avez bien lu, on taxe les taxes… On pense avoir trouvé notre troisième coupable, mais ce n’est pas le cas. La hausse du coût d’acquisition a été si fulgurante depuis janvier que la part des taxes dans la dépense a diminué. Pour chaque dollar dépensé en carburant, seulement 31 cents vont garnir les coffres de l’État (ce montant était à 38 cents en moyenne au cours de la dernière décennie).

Mais où va votre argent alors ?

Pas de secret. Depuis le début de l’année, c’est le coût d’acquisition, gonflé par le prix du brut, et le renflement de la marge de raffinage qui accaparent la part du lion. Pour chaque dollar dépensé à la station-service du coin par l’automobiliste montréalais, c’est 65 cents qui alimentent la filière pétrolière. Du jamais vu en 10 ans. Les taxes de vente, quant à elles, monopolisent 31 cents par dollar de vente. Les 4 cents restants viendront nourrir la famille de votre pompiste préféré (graphique).

Graphique | Comparaison des prix à la pompe pour chaque dollar d’essence ordinaire à Montréal

* Moyenne pour les six premiers mois de l’année

Source : Régie de l’énergie du Québec et calcul de l’auteur

Jusqu’où les intérêts et aspirations de vos enfants les mèneront-ils ? Il y a fort à parier qu’ils se tourneront vers des études dans leur domaine de prédilection pour démarrer leur carrière. Véritable tremplin pour la vie adulte, celles-ci peuvent être dispendieuses ; c’est pourquoi l’aspect financier doit être réfléchi à l’avance. Une fois les études entamées, les droits de scolarité, le matériel requis et le coût de la vie en appartement s’additionnent rapidement ! Le Régime enregistré d’épargne-études (REEE) vous permet d’accumuler plusieurs dizaines de milliers de dollars pour soutenir vos enfants ; voici ce que vous devez savoir avant de commencer à y cotiser.

Bien comprendre le fonctionnement du REEE

Régime spécialement conçu pour couvrir une partie ou la totalité du coût des études de son bénéficiaire, le REEE est le meilleur allié des jeunes qui souhaitent poursuivre leur scolarité. Dès leur naissance et jusqu’à leurs 17 ans, un souscripteur, par exemple, un parent, peut cotiser au REEE d’un enfant. À ces cotisations s’ajoutent les subventions des gouvernements du Canada et du Québec. Au fil des ans, l’argent s’accumule et fructifie à l’abri de l’impôt. Difficile de demander mieux !

Le fonctionnement du REEE se décline de cette façon :

- Un souscripteur signe un contrat de REEE avec un promoteur (comme une institution financière) et en nomme le bénéficiaire (l’enfant).

- Le souscripteur cotise au REEE.

- La Subvention canadienne pour l’épargne-études (SCEE) et l’Incitatif québécois à l’épargne-études (IQEE) bonifieront les cotisations, peu importe le revenu des parents. Le plafond à vie de la SCEE est de 7 200 $, alors que celui de l’IQEE est de 3 600 $.

- Il n’est pas obligatoire d’y cotiser chaque année.

- Le total des cotisations ne doit pas dépasser 50 000 $ à vie.

- Le revenu accumulé dans le REEE est exempt d’impôt, jusqu’à son décaissement.

- Le moment venu, le promoteur rembourse au souscripteur le montant des cotisations effectuées par ce dernier et verse des paiements (composés de revenus de placement et de subventions) au bénéficiaire pour couvrir le coût de ses études postsecondaires.

Suivre les règles pour obtenir un maximum de subventions

Peu importe votre revenu familial, votre cotisation sera majorée de 20 % de la part du Canada (SCEE) et de 10 % de la part du Québec (IQEE). Les maximums annuels des deux subventions représentent 750 $, dont 500 $ de la SCEE et 250 $ de l’IQEE. Les familles à revenu modeste peuvent également avoir droit à un montant supplémentaire de la SCEE et de l’IQEE, ainsi qu’au Bon d’études canadien.

Pour profiter au maximum des subventions, vos cotisations devraient généralement s’élever à 2 500 $ par an. Si vous ne cotisez pas pendant une année donnée, vous pouvez faire du rattrapage. Toutefois, la subvention annuelle se limitant à 1 000 $ pour la SCEE et à 500 $ pour l’IQEE, vous ne pourrez rattraper qu’une année à la fois ; d’où l’importance de bien planifier vos cotisations avec l’aide de votre conseiller afin d’éviter de laisser les généreuses subventions gouvernementales sur la table.

Choisir le type de REEE en fonction de vos besoins

Il existe trois types de régimes, qui présentent des différences importantes.

Les régimes familiaux et individuels

En choisissant un régime familial, toute la fratrie devient bénéficiaire du même régime. Ce choix permet le partage de l’argent, dont les subventions, parmi la fratrie et pourrait convenir à des familles comptant plusieurs enfants. Pour souscrire à un tel régime, il y a toutefois une condition : vous devez avoir un lien de sang avec le bénéficiaire ou être son parent adoptif.

Avec un régime individuel, nul besoin d’être apparenté. Comme son nom l’indique, le régime est dédié à un seul bénéficiaire. Certains contrats permettent tout de même de transférer l’argent à un autre enfant, si l’un d’entre eux ne fait pas d’études. Tant le régime individuel que familial vous permet de choisir vous-même dans quel type de placement vous souhaitez investir l’argent.

Les régimes collectifs

Les régimes collectifs sont réputés plus contraignants que leur équivalent familial et individuel. Leur fonctionnement est très différent, puisque votre épargne est combinée à celles d’autres personnes et que vous n’êtes pas maître du choix des placements. La part qui reviendra à votre enfant dépendra du nombre de bénéficiaires faisant partie du régime et du nombre d’étudiants du même âge qui seront aux études. Il y a donc plus d’incertitude quant aux sommes à recevoir de la part d’un tel régime.

De plus, le promoteur demande habituellement de cotiser régulièrement sur une période donnée. À défaut de respecter le calendrier de cotisations établi, vous vous exposez à devoir payer des frais supplémentaires. Il y a également un certain risque de perte si vous arrêtez de cotiser ou transférez l’épargne ailleurs.

Peu importe le type de régime envisagé, il est important de bien vous informer avant de vous engager. À cet effet, il faut savoir que ce ne sont pas tous les promoteurs qui participent à l’IQEE. Demandez au vôtre de confirmer que vous pourrez toucher l’IQEE avec son régime. Enquérez-vous également de tous les frais qui s’appliquent, notamment pour l’ouverture du compte, les frais de gestion et les pénalités, ainsi que des modalités applicables dans le cas où le bénéficiaire ne poursuivrait pas d’études.

Planifier le décaissement d’un REEE

Au terme de plusieurs années d’efforts, le grand jour arrive et votre enfant entame enfin ses études postsecondaires. Le décaissement du REEE génère souvent une certaine angoisse. Quelle part ira au bénéficiaire et quelle part ira au souscripteur ? Combien et quand retirer les sommes accumulées ? Ces montants sont-ils imposables ?

L’argent qui revient au bénéficiaire

Ce que le bénéficiaire recevra s’appelle un paiement d’aide aux études (PAE). Habituellement, il s’agit des revenus de placement et des subventions. Pour les 13 premières semaines consécutives d’études dans son programme, le PAE maximal pour un étudiant à temps plein s’élève à 5 000 $. Après cette période, il n’y a toutefois plus de limite aux fonds qu’il est possible de retirer.

Besoin de plus que 5 000 $ dès la première semaine ? En utilisant une partie des cotisations, le promoteur peut augmenter le PAE de 5 000 $, en autant que les modalités du REEE le permettent.