Mise en situation

Marie-Claude*, omnipraticienne de 62 ans, possède un appartement et un chalet qu’elle utilise quelques semaines par an. Elle souhaite vendre le chalet et désire connaître ses options pour optimiser sa vente d’un point de vue fiscal.

Marie-Claude a acheté son chalet il y a 25 ans au prix de 150 000 $. Elle a dépensé 100 000 $ en rénovations depuis, pour lesquelles elle a conservé ses factures. Si la vente est réalisée au prix de 600 000 $, son gain en capital constitue 350 000 $ (gain en capital = prix de vente 600 000 $ – [prix d’achat 150 000 $ + rénovations 100 000 $]).

Quelles solutions s’offrent à Marie-Claude pour réduire les incidences fiscales d’un gain en capital important ?

Analyse et recommandations

Selon les règles en vigueur, du montant de gain en capital de 350 000 $, seuls 50 % sont déclarés comme gain en capital imposable. Toutefois, si les récentes propositions budgétaires sont adoptées et que la transaction a lieu après le 25 juin 2024, la première tranche de 250 000 $ bénéficiera d’un taux d’inclusion du gain en capital de 50 % alors que l’excédent sera majoré à 66,67 %. Dans sa déclaration de revenus, Marie-Claude devra donc ajouter à son revenu un gain en capital imposable de 175 000 $ (191 670 $ si la transaction a lieu après le 25 juin 2024), assujetti à l’impôt selon son taux d’imposition personnel marginal (53,3 %, ce qui représente environ 93 275 $ selon les règles avant le 25 juin et 102 160 $ après cette date, soit une différence de 8 885 $).

Marie-Claude devrait passer en revue tous les points ci-après avec son planificateur financier afin de trouver des pistes d’optimisation de sa fiscalité.

Utiliser l’exemption pour résidence principale

Cette option consiste à exonérer d’impôt le gain sur la résidence principale. Il n’est pas nécessaire que le bien soit utilisé en tant que résidence principale au sens strict du terme. Marie-Claude peut désigner son chalet comme résidence principale aux fins fiscales. Le calcul de cette exemption s’effectue comme suit :

| Gain en capital x |

1 + nombre d’années de désignation de résidence principale |

|

nombre d’années où il a été propriétaire |

Cette résidence doit appartenir personnellement au contribuable (ici Marie-Claude) et être normalement habitée au cours de l’année par le contribuable, son conjoint, l’ancien conjoint (qui était marié ou de fait) ou l’enfant du contribuable. L’exonération n’est pas permise dans le cas d’une résidence louée qui n’a jamais été habitée par l’une de ces personnes.

Ce choix n’a pas à être fait avant la vente de l’une des résidences ; il est important de consulter un spécialiste afin de déterminer le meilleur choix dans les circonstances, dès que l’une des résidences est en processus de vente, car l’équation pour le calcul d’exemption pour résidence principale peut être différente suivant les choix faits.

Vérifier son solde de cotisations inutilisées au REER

Si ce solde existe au moment de la vente de la résidence secondaire, Marie-Claude aura tout intérêt à cotiser à ses REER pour réduire les conséquences fiscales de son gain en capital.

Vérifier les pertes en capital nettes déductibles reportées des années antérieures

Si Marie-Claude possède ce type de perte à la suite de la disposition d’autres biens (comme des actions ou fonds communs de placement non enregistrés) dans des années antérieures, elle peut les utiliser à l’encontre du gain en capital imposable créé par la vente de son chalet. Ces pertes en capital nettes sont reportables dans les trois années antérieures et indéfiniment pour le futur.

Augmenter, si possible, le prix de base rajusté de ses résidences

Au coût du bien, on ajoute généralement les dépenses engagées pour en faire l’acquisition, tels que les frais de notaire et les droits de mutation. Le gain en capital sera diminué d’autant, car il correspond à la différence entre le produit de disposition et le prix de base rajusté de l’immeuble.

Marie-Claude pourra aussi inclure les travaux d’amélioration capitalisés apportés au chalet. Ces derniers doivent correspondre à des dépenses de nature capitale, donc réalisées pour augmenter la valeur de l’immeuble, contrairement à des dépenses de nature courante. À titre d’exemple, les rénovations pour un agrandissement de la salle de bain sont des dépenses capitalisables, alors que la réfection du toit ou le remplacement des fenêtres sont généralement des dépenses de nature courante qui ne sont pas déductibles (sauf si l’immeuble est loué).

Utiliser la provision pour gains en capital

La Loi de l’impôt sur le revenu permettrait à Marie-Claude de reporter son gain en capital sur un maximum de 5 ans. Toutefois, le produit de la vente doit également être reporté sur le même nombre d’années choisies, permettant de diminuer la facture fiscale globale, puisqu’en principe, le taux d’imposition ne serait augmenté que partiellement durant ces années.

Cette alternative est souvent recommandée pour les membres d’une famille ou des proches dont on connaît l’historique financier, car elle paraît, certes, avantageuse d’un point de vue fiscal, mais le vendeur prend le risque financier de ne pas être payé en totalité, si la capacité financière de son acheteur diminue au fil des ans. Pour atténuer ces risques, Marie-Claude (qui agit à titre de vendeur) pourrait exiger une hypothèque immobilière sur la propriété vendue, afin de garantir le solde du prix de vente.

Isoler la valeur des biens meubles vendus avec la résidence secondaire

Pour les biens meubles garnissant la résidence et inclus dans la vente (par exemple les électroménagers), il est possible d’isoler leur valeur du produit de disposition de la résidence pour diminuer l’impôt sur le gain en capital. Cette option s’offre à Marie-Claude si elle décide de ne pas bénéficier de l’exemption de résidence principale pour son chalet.

Certains biens meubles, rattachés à son chalet sans en perdre leur individualité, sont considérés par la loi comme des immeubles tant qu’ils restent rattachés à l’immeuble (un spa, une piscine hors terre, un cabanon, etc.). Marie-Claude pourra capitaliser leur coût d’origine à celui de son chalet vendu, ce qui augmentera le prix de base rajusté du chalet et réduira le gain en capital imposable.

Choisir un autre moment pour vendre la résidence secondaire.

Si la vente de son chalet n’est pas nécessaire, Marie-Claude pourrait envisager de le conserver jusqu’à son décès, afin de reporter cet impôt sur le gain en capital. Au moment de son décès, il y aura une disposition présumée de la résidence secondaire déclenchant ainsi l’impôt sur le gain en capital.

Utiliser une police d’assurance vie

Marie-Claude détient une assurance vie d’un montant de 150 000 $. Le produit de cette protection pourrait être utilisé par sa succession, à son décès, pour acquitter les impôts sur le gain en capital déclenché par disposition présumée de son chalet à titre de résidence secondaire.

Cette option devrait être envisagée par Marie-Claude si, finalement, elle décide de ne pas vendre son chalet et souhaite s’assurer que son fils, son seul héritier, ne soit pas dans l’obligation de le vendre pour régler la facture fiscale. Cette protection devrait couvrir, en tout ou en majeure partie, l’impôt sur le gain en capital, permettant ainsi à son fils de conserver le chalet.

Mise en garde

Cet article ne traite pas de toutes les solutions possibles pour réduire l’incidence fiscale d’un gain en capital important ; il ne reflète qu’une situation parmi d’autres. Pour faire le tour complet de toutes les possibilités personnalisées à votre situation, nous vous invitons à communiquer avec un planificateur financier, fiscaliste ou autre professionnel.

*Noms fictifs.

Lors de son plus récent dépôt de budget, le ministre des Finances inscrivait 11 milliards de dollars de déficit. Certes, ce déficit frappe l’imaginaire par son ampleur « monétaire » et parce qu’il est également le plus grand déficit de l’histoire du Québec. Toutefois, s’il est mesuré à l’aune de la capacité de payer du gouvernement provincial, ce déficit n’est pas anormalement élevé.

En effet, si l’on ajuste la provision pour éventualités et les versements au fonds des générations, le « véritable » solde budgétaire provincial pour l’année fiscale 2023-2024 est estimé à 7,3 milliards de dollars, ce qui représente 1,2 % du PIB nominal prévu de 590 milliards de dollars. Ces chiffres sont loin de ceux affichés en 1980-1981, alors que le solde budgétaire de la province était de 3,5 milliards de dollars, soit 4,7 % d’un PIB de 75 milliards de dollars. Le rapport « solde/capacité de payer » pour l’année fiscale 2023-2024 est donc le plus élevé de ces 60 dernières années.

Il n’en demeure pas moins que des défis importants restent à relever. On peut penser notamment au chemin du retour à l’équilibre budgétaire. L’assainissement des finances publiques ne manquera pas de causer quelques maux de tête au ministre des Finances. Et c’est sans compter l’autre déficit : celui du maintien et la reconstitution des infrastructures publiques. Au cours de la prochaine décennie, ce n’est pas un déficit qu’il nous faudra régler, mais bien deux si nous voulons garder l’objectif de laisser à nos enfants des infrastructures de qualité.

Des infrastructures vétustes

C’est connu, les infrastructures publiques québécoises ont pour la plupart été construites dans les années 1960 et 1970, une période faste où l’économie du Québec entrait dans la modernité. Au cours des décennies qui ont suivi, les infrastructures publiques ont contribué à la prospérité et au bien-être des citoyens québécois. Cependant, plusieurs structures majeures approchent de leur fin de vie utile, qui varie, selon le Plan québécois des infrastructures (PQI), entre 25 et 75 ans. Nos écoles et notre réseau routier ont particulièrement besoin d’attention, de même que nos hôpitaux, notre réseau d’aqueduc et d’égout.

Un réinvestissement, amorcé au début des années 2000, a été accéléré au tournant de la crise financière pour soutenir le retour au plein-emploi, mais aussi parce qu’à l’évidence, les infrastructures du Québec étaient en bien piètre état. L’effondrement du viaduc de la Concorde nous a révélé brutalement la grande négligence du gouvernement dans ce dossier.

Depuis un peu plus de 10 ans, le PQI est mis à jour annuellement par le Conseil du trésor. Ce plan élabore des prévisions d’investissements pour la décennie à venir et évalue le déficit de maintien des actifs, c’est à dire ce qu’il faudrait investir pour remettre nos actifs à niveau. En clair, les travaux de maintien favorisent la pérennité de nos actifs collectifs.

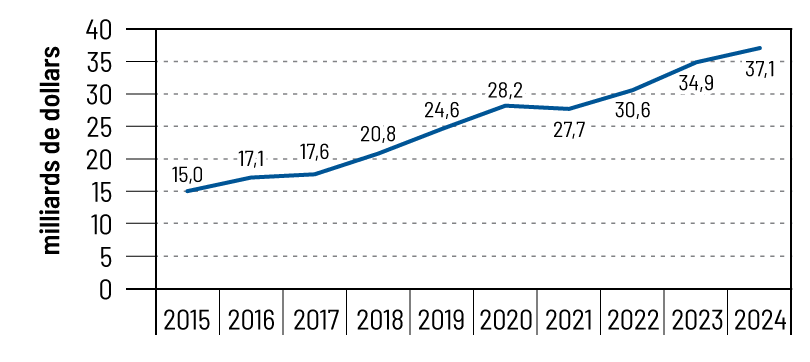

Le gouvernement du Québec semble reconnaître que les besoins sont importants. Il a fortement bonifié le budget du PQI au cours de la dernière décennie, le faisant passer de 88 milliards de dollars en 2015 à 153 milliards de dollars lors de sa plus récente mouture, soit celle de 2024-2034. Malgré cet effort, le déficit de maintien d’actifs continue de progresser. Évalué à près de 37,1 milliards de dollars au printemps 2024, il était de 34,9 milliards de dollars au PQI de l’année dernière et de 30,6 milliards de dollars en 2022-2023 (graphique). Tout indique que ce chiffre pourrait continuer à se dégrader au cours des prochaines années. Une situation inquiétante, alors que les coûts de construction s’envolent et que la pénurie de main-d’œuvre bat son plein.

GRAPHIQUE

Évolution du déficit de maintien d’actifs

Source : Plan québécois des infrastructure

Attention, nid de poule ! Les hivers hésitants comme celui que nous venons de connaître n’aide en rien la qualité de nos routes. Sans surprise, c’est le réseau routier qui aura le plus besoin d’amour. Le PQI prévoit d’y investir 34,5 milliards de dollars sur la période 2024-2034. En bon second, les réseaux de l’éducation et de l’enseignement supérieur devraient pour leur part recevoir 31,2 milliards de dollars pour une cure de rajeunissement.

Une situation qui soulève bien des questions. Aurions-nous pu éviter la tempête parfaite et profiter des dernières décennies pour réduire le déficit de maintien d’actifs, alors que la main-d’œuvre était disponible, le coût des matériaux raisonnable et les taux d’intérêt fort avantageux ? Que s’est-il passé ?

Et si nous avions choisi la mauvaise cible ?

Le paradigme central veut qu’au cours des dernières décennies, le gouvernement du Québec ait mis en place un excellent système pour réduire le poids de sa dette dans l’économie. En effet, le proverbial ratio dette/PIB est en baisse quasi constante depuis 2014-2015, et ce, peu importe la mesure choisie. Au prorata de la capacité de payer, la dette du Québec est passée en dessous de celle de l’Ontario, et les études du Directeur parlementaire du budget à Ottawa affirmaient sans gêne que la situation d’endettement québécoise était parmi les plus soutenables au pays. Un succès d’estime donc, que seule la pandémie aura réussi à infléchir temporairement, avant que le dépôt du plus récent budget ne vienne renverser cette tendance.

Ce beau succès semble néanmoins avoir sa part d’ombre. Lorsque les projecteurs sont sur l’assainissement des finances publiques, comme l’exige la Loi sur l’équilibre budgétaire, les élus ont tendance à favoriser le court terme au détriment du long terme. La gestion des dépenses courantes et les coupures de ruban, soit l’ajout de nouveaux actifs, auront le haut du pavé sur le maintien des actifs existants et sont également beaucoup plus attirants auprès de l’électorat. Sur le long terme, toutefois, un regard dans l’ombre nous apprend qu’un déficit de maintien d’actifs apparaît et que la cible de réduction de dette cache un fait non équivoque : le déficit grossit !

Maintenant, la pénurie de main-d’œuvre sévit, particulièrement dans le secteur de la construction, et tout indique que les taux d’intérêt resteront élevés plus longtemps, affectant le coût des projets.

Un double déficit

Au Québec, des voix commencent à s’élever pour souligner le sérieux problème de sous-investissement dans nos actifs collectifs. Le déficit de maintien d’actifs, dépense incompressible si l’objectif est de maintenir la qualité de vie de nos concitoyens, devrait être considéré comme un passif au même titre que la dette financière. Dans l’état actuel des choses, il faut donc entrevoir le déficit de maintien d’actifs comme une autre forme de dette passée aux plus jeunes générations. Les pressions seront importantes. Au cours des prochaines années, ce n’est peut-être pas un déficit qu’il nous faudra attaquer de front, mais bien deux : celui des finances publiques et celui des infrastructures. Ils sont évidemment fortement interreliés et ont le pouvoir de soulever des enjeux d’équité intergénérationnelle. D’où l’importance de placer les deux déficits au centre d’une discussion unique et cohérente.

Les taux d’inoccupation sont en chute libre au pays depuis bientôt une décennie si l’on fait abstraction des deux années de pandémie. Notre capacité à construire des logements locatifs semble bien en deçà de la demande pour ce type d’habitation, et aucune région n’échappe à ce phénomène. Pour l’ensemble du pays, en début de 2024, il n’en coûte pas moins de 1 359 $ par mois pour un loyer de deux chambres à coucher, selon le plus récent rapport de la Société canadienne d’hypothèque et de logement (SCHL). C’est une hausse annuelle de 8 %, soit une progression nettement plus rapide que l’inflation. Cette moyenne cache une réalité de plus en plus préoccupante : les hausses de loyers sont encore plus salées pour les « nouveaux » locataires. La roue qui assurait le bon fonctionnement du marché du logement locatif semble s’être brisée. Que s’est-il passé ?

La construction au neutre

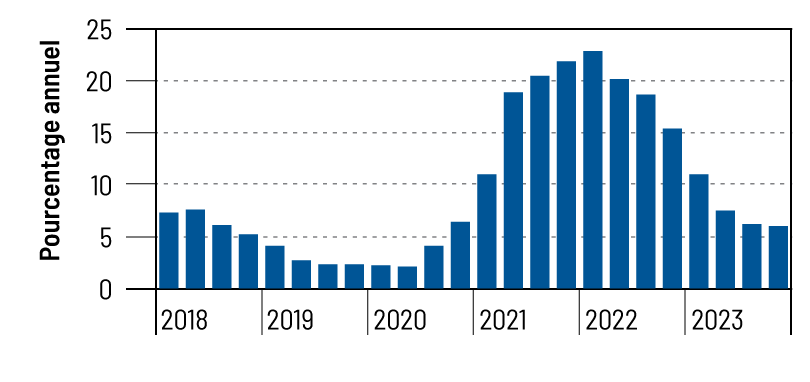

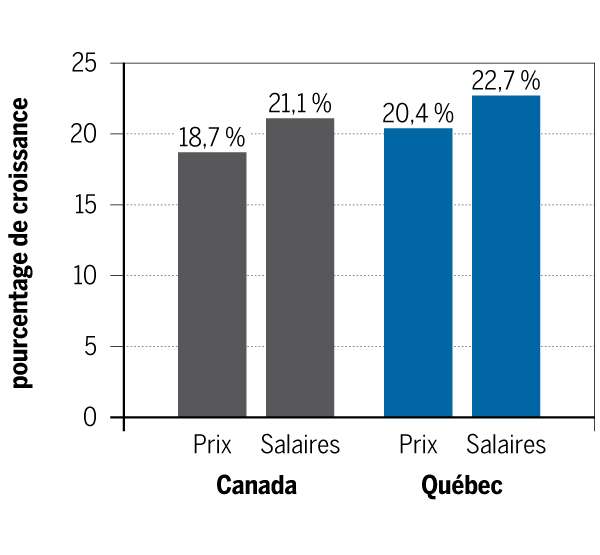

Au Québec, l’année 2023 est une annus horribilis pour ce qui concerne la construction résidentielle. Sont sorties de terre moins de 30 000 unités de logement, toutes catégories confondues, alors que la capacité productive tourne généralement autour de 60 000 unités. La récente hausse des taux d’intérêt n’est certainement pas étrangère à ce fort ralentissement, mais la hausse des coûts de construction observée au cours de la période de reprise postpandémique aura aussi joué un rôle décisif. La hausse des coûts aura dépassé les 20 % annuellement (graphique 1), et bien que la fluidité des chaînes d’approvisionnement du secteur se soit normalisée depuis et que la pression soit retombée, le mal est fait. L’ardeur des entrepreneurs en construction est passablement refroidie, les coûts de construction demeurant élevés en regard des revenus.

GRAPHIQUE 1

Hausse des coûts de la construction de bâtiments résidentiels

Source : Statistique Canada

Les nouvelles ne sont pas particulièrement bonnes non plus du côté de la main-d’œuvre qualifiée. Le taux de postes vacants est particulièrement élevé dans le secteur de la construction, et ce, malgré le ralentissement de l’activité. Au bas mot, il y avait en fin d’année dernière plus de 65 000 postes à combler à l’échelle du pays, dont 10 000 au Québec seulement. De plus, le secteur ne bénéficie pas de l’apport de sang neuf fourni par l’immigration, qu’elle soit permanente ou temporaire. Les données démontrent que les migrants sont en effet sous représentés, alors qu’ils ne comptent que pour 9 % des travailleurs de l’industrie. Une bonne part du problème de pénurie de main-d’œuvre dont souffre la construction au Québec pourrait probablement s’alléger si on s’attelait à embaucher davantage, et surtout, à mieux intégrer les immigrants.

Une forte pression de la demande

Du côté de la demande de logement, les sources de pressions s’accentuent depuis quelques années déjà. D’abord, le marché du travail reste résilient malgré la pandémie et le ralentissement économique que nous vivons. Le chômage se maintient à des niveaux historiquement faibles et la croissance des salaires parvient, malgré tout, à soutenir le marché immobilier de propriété. Après un certain relâchement des prix à Montréal et Québec l’an dernier, l’indice du prix des logements en propriété reprend, depuis plusieurs mois, sa tendance à la hausse. Les acheteurs potentiels se replient alors sur le marché locatif, démontrant à nouveau hors de tout doute les liens unissant ces deux marchés. La forte demande pour le logement locatif s’explique donc en partie par la faible abordabilité des habitations pour les propriétaires-occupants. Le phénomène est particulièrement probant chez les 15 à 24 ans qui ont profité de l’effervescence économique pour se tailler une position enviable sur le marché du travail, sans pour autant être en mesure d’accéder à la propriété. Certains iront jusqu’à dire qu’un problème d’équité intergénérationnelle se dessine actuellement au pays.

D’ordinaire circonscrites aux grands centres urbains, les pressions sur le secteur du logement se sont généralisées durant la pandémie, avec l’exode de nombreux travailleurs qui ont quitté les grands centres ou la banlieue pour aller vivre aux quatre coins du Québec. À titre d’exemple, les taux d’inoccupation à Trois-Rivières et à Drummondville étaient respectivement de 0,4 % et 0,5 % en 2023, alors que ce taux à Montréal oscillait autour de la moyenne nationale, déjà très faible, de 1,5 %. Pour mettre les choses en perspective, il y a un logement libre à Trois-Rivières pour chaque tranche de 250 logements répertoriés. Un marché à l’équilibre est réputé avoir une habitation disponible pour chaque tranche de 30 logements. Nous sommes loin du compte.

Et l’immigration dans tout ça ?

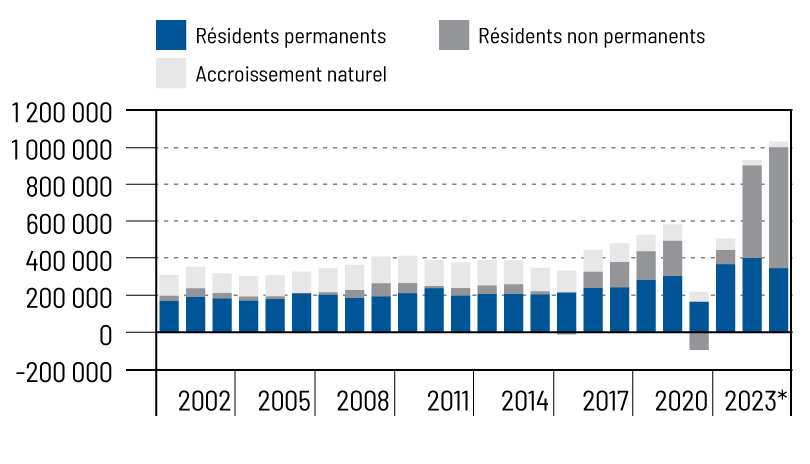

Du côté de l’immigration, les deux dernières années sortent complètement du lot. Certes, l’immigration permanente est en progression, mais c’est plutôt la hausse des résidents non permanents qui explique la forte progression de la population canadienne au cours des 24 derniers mois (graphique 2). Cette hausse, combinée au fait que les nouveaux immigrants ont une forte propension à louer, et que la nouvelle règle entrée en vigueur le 1er janvier 2023 empêche les étrangers non canadiens d’acquérir un bien immobilier pendant une période de 2 ans, est un des facteurs qui contribuent à la progression de la demande de logement locatif.

GRAPHIQUE 2

Sources de l’accroissement de la population canadienne

*seuls les 3 premiers trimestres sont disponibles pour 2023

Source : Statistique Canada

Les experts sont clairs, l’abordabilité a grandement diminué au pays. Les loyers ont augmenté plus rapidement que le salaire moyen et les faibles taux d’inoccupation placent les ménages, particulièrement ceux à faible revenu, dans une situation difficile. Que faire ?

Conclusion

Le modèle économique est suffisamment limpide : lorsqu’il y a décalage entre l’offre et la demande et que les prix s’échappent vers le firmament, il faut trouver un moyen de rehausser l’offre… et de calmer les pressions de la demande. Finalement, contenir la demande sera difficile, voire impossible. Les besoins en main-d’œuvre de notre économie sont trop importants pour espérer atténuer la pression sur le marché du logement avec une mesure de réduction marquée de notre accueil immigrant.

Avec la flambée des prix de l’immobilier, vous êtes nombreux à nous poser des questions d’ordre fiscal et juridique sur le don d’argent aux enfants. Analysons ce cas afin d’illustrer vos options et les précautions à prendre.

Mise en situation

Geneviève*, omnipraticienne de 54 ans, aimerait accorder une aide financière à sa fille Mélanie*, 30ans, pour l’achat de sa première maison. Mélanie est en union de fait avec Guillaume* depuis cinq ans. Le couple souhaite acheter une propriété au prix de 500 000 $. Chaque conjoint possède plus de 35 000 $ dans son REER et pourra donc retirer 35 000 $ (70 000 $ pour le couple) dans le cadre du RAP pour la mise de fonds (14 % du prix d’achat).

Geneviève souhaite consentir un don d’argent de 100 000 $ à Mélanie afin d’augmenter la mise de fonds totale à 34 % du prix d’achat. Elle se questionne toutefois sur les répercussions fiscales de ce don et surtout se demande si Mélanie sera en mesure de récupérer sa mise de fonds excédentaire de 100 000 $ advenant la vente de la maison.

Analyse

La donation de 100 000 $

La donation d’une somme d’argent de 100 000 $, à même les fonds personnels de Geneviève, ne déclenche aucune incidence fiscale tant pour Geneviève que pour sa fille. Ce don n’est donc pas imposable pour Mélanie.

Geneviève pourra simplement remettre le montant par chèque ou par transfert bancaire à sa fille. Le prêteur hypothécaire pourrait cependant exiger une preuve écrite qu’il s’agit bel et bien d’une donation.

L’achat de la maison

En prévision de la signature du contrat d’achat de la maison, Mélanie transférera 135 000 $ au notaire et Guillaume lui un montant de 35 000 $ pour une mise de fonds totale du couple de 170 000 $.

Si aucune précaution n’est prise d’avance, le contrat d’achat sera au nom des deux acheteurs, sans aucune autre précision. Par conséquent, chaque conjoint détiendra une part indivise de 50 % dans la maison. En ce qui concerne le prêt hypothécaire de 330 000 $, chacun des conjoints devra assumer la moitié de chaque versement périodique et de chaque remboursement anticipé de capital.

Les inquiétudes de Geneviève

Geneviève a parfaitement raison d’être inquiète. Sachant que la propriété sera inscrite aux deux noms (chacun 50 %), elle se demande comment sa fille pourra récupérer le montant excédentaire de 100 000 $ en cas de vente. Notons que la question d’apports inégaux pourra devenir problématique non seulement en cas de vente, mais également en cas de séparation ou de décès d’un des conjoints.

Posons l’hypothèse que Mélanie et Guillaume se séparent quelques mois après l’achat de leur maison et qu’ils décident de vendre leur nouvelle maison. Afin de simplifier le scénario, supposons que la maison est vendue 500 000 $, sans commission de vente et que le solde de l’emprunt hypothécaire demeure encore à 330 000 $. À la suite de la vente de la maison, le notaire encaissera la somme de 170 000 $ au noms des vendeurs.

Puisque le contrat d’achat de la maison est au nom de Mélanie et de Guillaume, le notaire n’aura d’autre choix que de remettre 50 % de la somme (85 000 $) à chacun. Malgré la mise de fonds de 135 000 $, Mélanie ne récupèrera que 85 000 $. C’est tout comme si elle avait fait une donation de 50 000 $ à son conjoint au moment de l’achat (la moitié du don de 100 000 $). À défaut de démontrer que Mélanie a consenti un prêt ou une avance de 50 000 $ à Guillaume, elle sera généralement considérée lui avoir fait une donation.

Du point de vue de Geneviève, c’est comme si elle avait fait un don de 50 000 $ directement à Guillaume !

Comment protéger Mélanie… et donc Geneviève ?

Avant d’effectuer le don de 100 000 $ à sa fille, Geneviève pourrait exiger que Mélanie et Guillaume concluent une convention selon laquelle, en cas de vente de la maison :

1. Geneviève pourra récupérer, en priorité, la somme de 100 000 $ sur le prix de vente et ensuite, les conjoints se partageront le reste (35 000 $ chacun selon notre exemple)

ou

2. qu’une fois le prix de vente partagé de façon égale entre les deux conjoints (85 000 $ à chacun, selon notre exemple), Guillaume devra remettre 50 000 $ à Geneviève.

Avec ces deux solutions, c’est comme si Mélanie avait consenti une avance de 50 000 $ à Guillaume, qui est remboursable à la vente de la maison. Il est même possible de prévoir un rendement sur cette somme en faveur de Mélanie, comme le taux d’augmentation de la valeur de la maison.

L’autre option consiste à prévoir des pourcentages différents dans le titre de propriété : 79 % pour Mélanie et 21 % pour Guillaume (au lieu de 50 % chacun). Par contre, les paiements hypothécaires devront être partagés dans le couple selon la même proportion.

Autres éléments à considérer

Consentement de conjoint marié

Puisque Geneviève est mariée sous le régime matrimonial de la société d’acquêts, le don de 100 000 $ à sa fille Mélanie pourrait exiger le consentement écrit de son époux.

Décès du donataire

Donner, c’est donner. Advenant le décès prématuré de Mélanie, Geneviève ne pourra normalement pas récupérer le montant de son don, à moins de mettre en place un mécanisme juridique fort complexe. Geneviève pourrait toutefois envisager un prêt d’argent aux deux conjoints, garanti par une hypothèque de 2e rang sur la maison.

Équité par rapport à d’autres enfants de la fratrie

Geneviève a aussi un fils de 14 ans. Pour des raisons d’équité, Geneviève pourrait prévoir dans son testament qu’advenant son décès, son fils aura droit à une somme additionnelle de 100 000 $, indexée ou non.

Mariage du donataire

Si Mélanie et Guillaume décident de se marier avant que Geneviève fasse le don, il serait préférable que Geneviève et Mélanie signent un acte de donation notarié. De plus, le contrat d’achat devrait indiquer que ce don est utilisé pour l’achat de la maison. Cette formalité sera très utile pour Mélanie en cas de divorce, lors de la liquidation du patrimoine familial.

Autre

Dans sa planification financière, le couple devrait également explorer l’option du CELIAPP pour augmenter sa mise de fonds. Le fait de combiner le REER et le CELIAPP permet de profiter au maximum des avantages fiscaux qu’offrent ces deux régimes.

Conclusion

Le don aux enfants peut avoir plusieurs répercussions fiscales, financières ou successorales. Notre équipe multidisciplinaire est à votre service pour vous accompagner dans ces projets. z

*Noms fictifs.

Il est clair que les économies canadienne et québécoise ont ralenti au cours des derniers mois. Est-ce que cela veut dire que nous sommes en récession ? Croissance tiède, marasme économique ou repli marqué de l’activité : mais qu’est-ce qu’une récession ? Quels signes doit-on observer avant d’utiliser le redouté mot en « R » ?

Toutes les récessions ne se valent pas. Certaines ont pour origine des chocs économiques, d’autres des crises financières ou des fluctuations du marché déstabilisantes. Par exemple, la récession de 1981-1982 est généralement attribuée à la fulgurante montée des prix de l’or noir, gracieuseté de la crise pétrolière de 1979. D’autres tirent leur source de politiques économiques inadéquates. La récession de 1990-1992 aurait pour origine une politique monétaire canadienne trop restrictive en regard de la politique américaine : à titre indicatif, le taux directeur affichait une moyenne de 13 % au Canada en 1990, alors que son pendant américain n’était que de 8 %. L’équivalent économique d’un freinage brusque, alors que notre voiture se déplace à bonne vitesse.

Les récessions peuvent également être le fruit d’événements qui ne sont pas liés d’emblée à l’économie, comme une crise sanitaire. La dernière récession canadienne « officielle » a eu lieu de mars à avril 2020, en plein confinement pandémique, ce qui en fait la récession canadienne la plus courte et la plus profonde depuis la Grande dépression.

Depuis la crise de 1929, le Canada aurait connu une douzaine de récessions au caractère et à l’amplitude variés. Ces récessions auraient duré en moyenne un peu moins de 10 mois. Au cours des quatre dernières décennies, les récessions auraient eu tendance à être moins fréquentes. Cette période, surnommée de « grande modération », connaît une inflation et des taux d’intérêt demeurant faibles, alors que la volatilité du cycle des affaires s’affaisse.

La récession dite « technique »

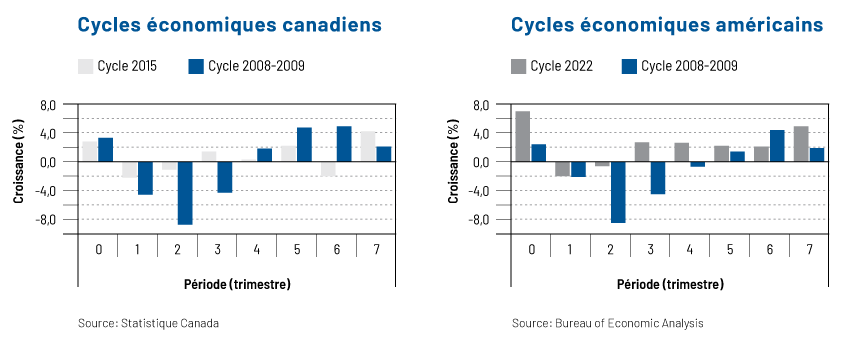

Quelle que soit sa provenance, une récession est souvent définie comme une période de repli de l’activité économique, enregistrée sur deux trimestres consécutifs. Il s’agit là de la définition « technique » d’une récession basée sur l’interprétation limitative des statistiques du produit intérieur brut (PIB). Cependant, cette définition ne permet pas d’évaluer la performance économique globale d’un pays. Ainsi, le Canada a vécu une récession « technique » en 2015, et les États-Unis en 2022, mais les autorités n’ont pas été convaincues par leur gravité au point d’utiliser le mot en « R » (figure).

FIGURE

Épisodes de récession technique canadiens et américains comparés à la crise financière de 2008-2009 (croissance trimestrielle annualisée)

Qu’est-ce qu’une récession ?

La définition d’une récession doit donc être nécessairement plus large. Elle englobe généralement trois dimensions : profondeur, ampleur et durée. Pour mériter l’appellation en « R », le déclin doit être éminemment prononcé, généralisé à plusieurs secteurs et suffisamment persistant. Les récessions auront des impacts significatifs sur les entreprises, les travailleurs, les marchés financiers et la société en général, entraînant une augmentation du chômage, une diminution du revenu disponible et une baisse de la confiance des consommateurs et des entrepreneurs.

Attention, il ne faut pas y voir ici de règles mais des lignes directrices pour prendre les décisions en matière de récession. Ces critères fournissent un cadre utile pour identifier et dater le cycle économique, mais ne fournissent pas une règle mécanique. Avec un œil attentif, on remarque que la récession pandémique n’aura duré que deux mois, ce qui est loin des deux trimestres consécutifs généralement requis.

Cependant, la profondeur du déclin et sa contagion à une majorité de secteurs auront servi à convaincre les autorités de son sérieux. Au Canada, le Conseil des cycles économiques de l’Institut C.D. Howe est l’arbitre du cycle économique canadien. Il se réunit une fois par an, ou lorsque les conditions économiques le requièrent, pour établir les moments d’entrée et de sortie de récession. Aux États-Unis, c’est le National Bureau of Economic Research (NBER) qui a reçu ce mandat.

En résumé, la principale différence entre une récession et une récession technique réside dans la profondeur, l’ampleur et la durée. Alors qu’une récession est une contraction économique substantielle répondant généralement à des critères spécifiques plus larges, une récession technique décrit des ralentissements économiques moins importants et de plus courtes durées. Le choix d’utiliser l’un ou l’autre de ces termes dépend souvent de la gravité et de la perception du ralentissement économique.

Des stratégies pour les ménages pour contrer la récession

En période de récession, la performance du marché de l’emploi et le revenu disponible des ménages se dégradent. C’est ici que le fonds d’urgence devient important pour un ménage. Il est conseillé de limiter la hausse de ses dépenses non essentielles et l’utilisation du crédit. Dans le cycle actuel, la Banque du Canada pourrait maintenir le taux d’intérêt élevé encore pour un certain temps dans sa lutte contre l’inflation qui tarde à rejoindre la cible de 2 %. Le marché du crédit devient donc prohibitif et la prudence en matière de liquidités s’impose.

Du côté des portefeuilles, nous savons d’emblée que les marchés boursiers ont tendance à anticiper l’évolution de l’économie. Ils réagiront négativement devant le spectre de la récession. Les gestionnaires de portefeuille et les épargnants savent que les profits des entreprises souffriront du ralentissement éventuel de la demande et se positionneront en conséquence. Il est important de savoir qu’étant donné son rôle « d’indicateur avancé », il est fort probable que les marchés reprennent de la vigueur avant même que l’économie n’offre des signes tangibles de reprise.

En cette période d’incertitude boursière, voici quelques conseils : d’abord, ne pas paniquer et rester investi. Puisqu’il est difficile de prévoir le moment du rebond boursier, mieux vaut s’assurer d’en profiter en gardant ses positions. Le marché baissier qui accompagne souvent la récession peut également constituer une belle occasion pour l’épargnant de baisser son coût moyen d’acquisition. Les gestionnaires de fonds communs de placement surveillent également les occasions et rééquilibrent vos portefeuilles en conséquence.

Comme défense contre la volatilité, il est recommandé de miser sur un portefeuille diversifié, car les effets d’une récession sur les secteurs de l’économie ne sont pas les mêmes. Le secteur des biens de consommation de base, peu cyclique, ne subit pas les affres de la crise de la même manière que les secteurs de la consommation discrétionnaire, de l’énergie ou des technologies. Moduler ses achats d’actifs en fonction du cycle économique devient alors une stratégie intéressante, sans perdre de vue la diversification de l’ensemble de votre portefeuille. En route vers la récession ou dans les balbutiements d’un marché haussier, les titres de compagnies financières pourraient, par exemple, être à privilégier puisqu’ils ont théoriquement atteint leur creux cyclique.

Quoiqu’il arrive, respectez votre plan. Lorsque l’économie se prépare au ralentissement et que les marchés financiers l’anticipent, il n’est pas rare de voir des portefeuilles perdre entre 10 % et 15 % de leur valeur, voire plus. De telles variations sont en fait prévisibles, particulièrement sur les portefeuilles qui misent sur l’adéquation entre le risque et le rendement. Il s’agit peut-être ici d’une conséquence possible de votre stratégie initiale. Si malgré tout, vous êtes inquiet, parlez-en avec votre conseiller, il vous conseillera sur la meilleure stratégie adaptée à votre situation.

L’inflation contribue grandement à l’érosion du pouvoir d’achat des consommateurs. C’est ce que soutient la croyance populaire. Un simple graphique récent de l’inflation permet de comprendre que depuis le début de la pandémie, nos chèques de paie rétrécissent comme peau de chagrin. Mais est-ce vraiment le cas ? Pour mieux comprendre, il serait important d’observer l’évolution des salaires au cours du dernier quinquennat. Nous pourrions être réellement surpris.

Coût de la vie : anatomie de la croissance

Pour mieux saisir l’actuelle période d’inflation, il est important d’ouvrir plus largement le cadre temporel. Le début de la pandémie a été particulièrement difficile pour l’économie canadienne. Ouvre-ferme, ouvre-ferme, les usines et les commerces ne sachant plus sur quel pied danser, la dynamique de prix s’était particulièrement ramollie au pays. En moyenne, en 2020, l’inflation s’était installée à 0,7 %, ce qui signifie le calme plat, et une période de répit sur le coût de la vie, que l’on oublie souvent.

Récession éclair s’il en est une, le repli pandémique est le plus important depuis la Grande dépression. Il ne dure cependant officiellement que deux mois, de mars à avril 2020. La reprise s’installe ensuite peu à peu, puis c’est au tour de la pression sur les prix de reprendre.

D’abord, sur les prix de l’énergie (une réalité qui rythme très souvent la reprise économique). L’invasion de l’Ukraine par les Russes en février 2022 repousse l’accalmie qui semblait vouloir s’installer en début d’année. Les prix de l’énergie contribueront positivement à l’inflation jusqu’au début 2023.

Vient ensuite la hausse du prix des biens hors énergie et aliments achetés en magasin. Avec la pandémie, les services, et particulièrement ceux offerts en proximité, ne sont plus disponibles. Restaurants, coiffures, dentisterie, massothérapie, etc. ne sont plus au goût du jour. Notre pouvoir d’achat s’exprime par l’acquisition de biens que nous commandons la plupart du temps en ligne. Une immense pression s’installe alors sur les chaînes d’approvisionnement mondiales, que les éclosions de COVID-19 dans les principaux ports du monde ne feront qu’exacerber. Amazon se construira un petit pécule qui ne sera pas mis à mal par la mise en ligne du Panier bleu. Plus récemment, le rééquilibrage entre la dépense en biens et celle en services pousse les prix des services à la hausse, alors que la pression sur le prix des biens se tasse depuis le printemps.

Autre phénomène inattendu, les confinements répétés et les couvre-feux feront la vie dure aux petits 3 ½. L’espace de vie devient un enjeu, particulièrement pour les télétravailleurs avertis. Qui l’eût cru ? La demande pour l’immobilier explose en période pandémique. Les prix suivront et les pressions ne seront que décuplées sur le secteur du logement avec le retour en masse des populations immigrantes. Pénurie de main-d’œuvre oblige, l’année 2023 sera d’ailleurs une année record. La population canadienne n’avait pas augmenté à un tel rythme depuis les années 1950.

Pour finir, depuis près de deux ans maintenant, le prix des aliments vendus en épicerie progresse de façon hors norme. Le gouvernement fédéral aura eu beau mettre au banc les épiciers, cette envolée des prix est plutôt un mélange d’effets résiduels de la pandémie, de la guerre en Ukraine, du réchauffement climatique et de mauvaises récoltes qui aurait été en cause. Chose certaine, l’accumulation des chocs fait en sorte que l’inflation dépasse systématiquement la fourchette supérieure de la cible de 1 % à 3 % souhaitée par la Banque du Canada, et ce, depuis le printemps 2021. Et le retour vers la cible s’annonce chaotique.

Et les salaires dans tout ça?

La croyance populaire veut que l’inflation gruge le pouvoir d’achat du salaire. Même si l’argumentaire est vrai dans le court terme, il perd beaucoup de sa superbe lorsque l’on en gratte la surface. On oublie trop facilement que l’inflation est une des variables clés à la base du processus de négociation salariale. Le point de départ de toute négociation qui se respecte. L’inflation ne fait pas que gruger le pouvoir d’achat, elle conditionne aussi les salaires.

Ainsi, entre janvier 2019 et octobre 2023, la progression des prix s’élève à 18,7 % au Canada et à 20,4 % au Québec. Ce qui représente une hausse du coût de la vie importante si l’on considère qu’avec un taux d’inflation stabilisé autour de la cible souhaitée par la Banque du Canada, la progression de prix n’aurait dû être que de 9,9 %. Cependant, l’augmentation des salaires s’affiche à 21,1 % au Canada et à 22,7 % au Québec sur la même période (graphique 1). C’est plus de 2 points de pourcentage au-dessus de la hausse des prix dans les deux cas. Il apparaît donc que le pouvoir d’achat du salaire aura progressé au pays au cours du dernier quinquennat, malgré la plus importante poussée inflationniste des 30 dernières années.

Graphique 1 — Progression des prix et des salaires entre janvier 2019 et octobre 2023

Source : Statistique Canada

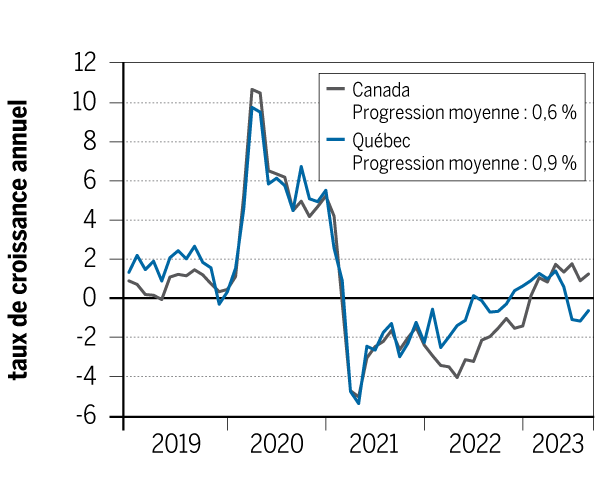

Les deux graphiques suivants permettent encore mieux d’apprécier l’évolution du pouvoir d’achat du salaire depuis janvier 2019. Construit à partir de la croissance du salaire horaire moyen, le pouvoir d’achat est ajusté de façon à éliminer les effets de l’inflation sur le salaire. S’il est vrai que les années 2021 et 2022 ont montré de légers replis du pouvoir d’achat, ceux-ci ne sont pas suffisamment prononcés pour invalider l’importante progression obtenue en 2021. Et la progression récente tend à normaliser la situation économique des ménages. En somme, le pouvoir d’achat du salaire aura progressé annuellement en moyenne de 0,9 % au cours des cinq dernières années au Québec. Une progression similaire à ce qui est observé dans la province au cours des deux dernières décennies (graphique 2).

Graphique 2 — Évolution du pouvoir d’achat du salaire

Source : Statistique Canada et calculs de l’auteur

Un autre point important est à considérer : sachant que le pouvoir d’achat est calculé à partir de la progression du salaire horaire moyen, il ne prend donc pas en compte les changements fiscaux et l’aide gouvernementale ayant eu cours lors de la pandémie. Le bien-être des salariés canadiens et québécois est alors clairement sous-estimé. Depuis 2020, le fédéral a versé des sommes importantes sous la forme de Prestation canadienne d’urgence (PCU) et de Prestation canadienne de la relance économique (PCRE), et ce, sans compter les efforts du gouvernement du Québec. Le gouvernement provincial a de son côté versé des sommes ponctuelles pour contrer la hausse du coût de la vie, bonifié son soutien aux aînés et allégé les impôts payables par l’ensemble des contribuables québécois.

S’il est vrai que l’évolution du pouvoir d’achat des travailleurs québécois leur a été favorable en « moyenne », l’analyse ne révèle rien sur la répartition du pouvoir d’achat autour de la moyenne. Certains d’entre nous auront en effet perdu du pouvoir d’achat, mais attention, ce n’est pas la majorité !

Conclusion

Que retenir de cette analyse ? D’abord, il est vrai que l’inflation nuit au pouvoir d’achat, mais les effets en sont temporaires et la rémunération a, malgré tout, suivi l’inflation au pays au cours du dernier quinquennat. Dans les faits, le pouvoir d’achat au Québec s’est accru, et même davantage que celui des autres Canadiens. Finalement, même si le Québec est champion canadien de l’inflation, la volatilité ambiante des prix nuit à notre lecture. Notre pouvoir d’achat du salaire a augmenté cumulativement à peu près au même rythme qu’au cours des 20 dernières années. Une réelle surprise à en croire la croyance populaire.

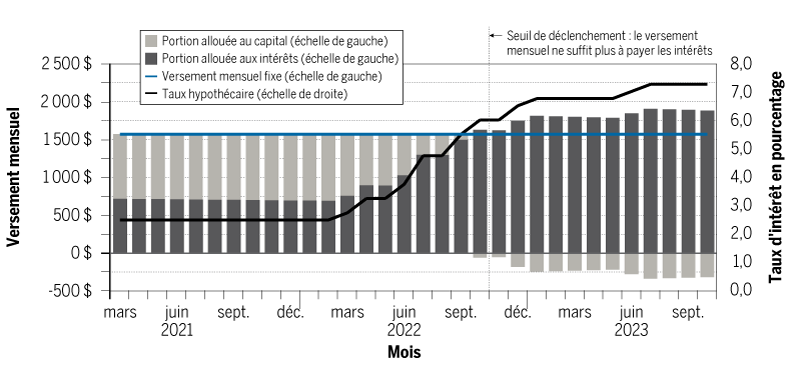

La hausse des taux d’intérêt entamée par la Banque du Canada en mars 2022 commence à toucher tout particulièrement les détenteurs d’hypothèque à taux variable. Au cours des dernières années, ce type de produit a gagné la faveur du public alors que les taux variables étaient nettement plus bas que les taux fixes. Ainsi, les hypothèques à taux variable représentent aujourd’hui près du tiers de l’encours total de la dette hypothécaire au pays. Cependant, d’ici la fin de l’année 2023, près de 50 % des détenteurs d’hypothèque auront été affectés d’une façon ou d’une autre par le présent cycle de resserrement monétaire, et ce sera le cas pour presque tous les autres d’ici la fin 2026, que les taux soient fixes ou variables.

Il est intéressant de constater que, d’après la Banque du Canada, environ les trois quarts des prêts hypothécaires à taux variable au pays sont remboursés par versements fixes. Avec ce type de contrat, le montant du versement hypothécaire ne change pas en fonction de la variation des taux d’intérêt ; seule la portion du versement allouée aux intérêts (plutôt qu’au capital) est ajustée. Il s’agit d’un avantage indéniable pour qui veut profiter des taux variables sans renoncer à sa tranquillité d’esprit budgétaire. Mais avec une trop forte augmentation des taux d’intérêt, les détenteurs de ce type d’hypothèque en viennent à atteindre un point de bascule où leurs versements fixes ne couvrent plus que les intérêts seuls. Le taux d’intérêt avec lequel ce scénario se matérialise s’appelle seuil de déclenchement ou taux limite. Pire encore, si les taux d’intérêt dépassent le seuil de déclenchement, le versement mensuel ne couvre plus l’intégralité des intérêts. Le prêteur peut alors ajouter les intérêts impayés au solde de l’hypothèque et les emprunteurs sont désormais en situation d’amortissement négatif. Le gouffre vient de s’ouvrir sous leurs pieds. Certains détenteurs d’hypothèque à taux variable sont en train de l’apprendre à la dure.

Mécanique d’un prêt hypothécaire

En matière de prêt hypothécaire, il est bon de se rappeler que quatre variables importantes sont à surveiller. 1) Le taux d’intérêt détermine le petit (ou le gros) supplément que vous payez à la banque pour l’argent prêté. 2) La période d’amortissement ou l’échéance d’un prêt : c’est le moment où vous aurez fini de payer l’hypothèque. 3) Le montant de l’emprunt, appelé aussi le capital ou le principal. Trop souvent, nous oublions cette variable au profit de la dernière. 4) La mensualité, c’est-à-dire le montant correspondant à votre remboursement périodique, comprenant le remboursement du capital et un paiement d’intérêt.

Ces quatre variables sont interreliées via l’algorithme financier. Si l’une bouge, il faut qu’au moins une autre variable entre dans la danse. Par exemple, si vous augmentez votre mensualité ou si vous faites un paiement forfaitaire, vous réduisez le capital et la période d’amortissement. Mais cette danse peut aussi ouvrir un escalier vers le gouffre financier.

La menace du gouffre financier

Les taux d’intérêt augmentent ! D’abord, pas de panique. L’escalier vers les bas-fonds se descend une marche à la fois même si le gouffre peut être profond. À la première marche, lorsque le taux hypothécaire augmente, il faut s’interroger sur sa capacité à augmenter sa mensualité. Le budget est-il suffisamment flexible pour accommoder une ponction plus importante de son versement hypothécaire ? Si la réponse est affirmative, le rehaussement des taux d’intérêt pourrait n’avoir d’incidence que sur la mensualité. Évidemment, il y aura moins de pouvoir d’achat pour le cinéma, le restaurant et autres loisirs.

À la deuxième marche de l’escalier, les choses se corsent un peu. Si vous êtes incapable d’augmenter votre mensualité ou si vous n’y arrivez que partiellement, la période d’amortissement du prêt s’allonge. Dans ce scénario, vous continuez d’assumer des mensualités qui couvrent intérêts et capital, mais vous allez le faire sur une période plus longue et vous paierez au final plus d’intérêt. Les banques ont jusqu’à maintenant été assez permissives sur ce point dans le présent cycle de resserrement monétaire. Par exemple, la part des nouveaux prêts hypothécaires amortis sur plus de 25 ans est passée à 46 % au cours de l’année 2022, alors qu’elle n’était que de 34 % en 2019. Prudence ! Car s’il est vrai que l’allongement de l’échéance réduit la pression sur le budget d’un ménage, elle retarde également l’accumulation de leur richesse foncière.

La dernière marche de cet escalier infernal est atteinte lorsque l’emprunteur n’a plus les liquidités nécessaires à court terme pour couvrir ne serait-ce que le paiement des intérêts sur le prêt. Ce qui est le cas de certains emprunteurs qui auront mis le doigt dans l’engrenage des hypothèques à taux variable avec versements fixes. S’ouvre alors le gouffre de l’amortissement négatif. La dette augmente au fil du temps même si le propriétaire continue à faire ses paiements mensuels et l’échéance de remboursement s’étire, en théorie, jusqu’à l’infini.

Amortissement négatif

Prenons l’exemple d’un ménage qui aurait contracté, en mars 2021, une hypothèque de 350 000 $ à taux variable, dont l’échéance est établie à 25 ans (graphique). Le versement mensuel fixe, d’environ 1 560 $, est calculé à partir d’un taux d’intérêt initial de 2,45 %. La simulation prend pour hypothèse que le taux variable mimique les mouvements du taux préférentiel de la Banque du Canada. Ce dernier est passé de 2,45 % en mars 2022 à 7,20 % actuellement.

Graphique | À mesure que le taux d’intérêt monte, la portion allouée aux intérêts augmente jusqu’à l’atteinte du seuil de déclenchement

Source: Simulation de l’auteur

Au cours de l’année 2021 et au début 2022, la portion du versement mensuel allouée aux intérêts s’établit en moyenne à 700 $, alors que la part allouée au capital est de 860 $. Dans un monde idéal où les conditions du prêt ne changent pas, la part allouée aux intérêts décline au fil du temps jusqu’à l’échéance du prêt dans 25 ans. En mars 2022, pour combattre l’inflation galopante, la Banque du Canada a enclenché le présent cycle de resserrement monétaire. Les taux variables ont emboîté le pas et la portion du versement allouée aux intérêts s’est mise à grimper. Entre mars et septembre 2022, puisque le versement de ce prêt est fixe, notre ménage fictif touche la deuxième marche de l’infernal escalier. La hausse des taux mène à l’allongement de la période d’amortissement. Dans cette simulation, c’est en octobre 2022 que notre ménage touche la troisième marche. Le paiement d’intérêt dépasse alors le versement mensuel et le seuil de déclenchement est atteint.

Si le seuil de déclenchement est atteint

Les banques et les prêteurs hypothécaires utilisent différentes approches lorsqu’un ménage atteint le seuil de déclenchement. Certains prêteurs augmentent automatiquement la mensualité pour qu’elle couvre les intérêts. C’est dans cette situation que les ménages sont les plus vulnérables à court terme. Cette ponction pourrait avoir une grande incidence sur le budget familial. Dans notre exemple, le versement mensuel de notre ménage fictif augmente de près de 335 $ lorsque le taux hypothécaire passe de 2,45 % à 7,20 %, si l’objectif n’est que de couvrir la hausse des intérêts. Un trou de plus de 4 000 $ dans le budget annuel.

D’autres prêteurs sont plus permissifs et permettent l’amortissement négatif. À court terme, le budget familial subira alors peu d’impact. Cependant, la vulnérabilité financière à long terme est atteinte puisque le passif de la famille s’alourdit. D’autres prêteurs encore communiquent avec les emprunteurs avant qu’ils n’atteignent leur seuil de déclenchement pour leur offrir différentes options. Parmi celles-ci, la possibilité de passer à un prêt hypothécaire à taux fixe pour régulariser leur situation financière ou encore d’effectuer un versement forfaitaire.

Aucune de ces solutions n’est magique. En matière de crédit hypothécaire, il faut espérer le meilleur et se préparer au pire.

La loi exige que tous les six ans, Québec tienne des consultations publiques. Ainsi une consultation publique sur le Régime de rentes du Québec (RRQ) s’est tenue en début d’année afin d’assurer la pertinence du régime et favoriser sa pérennité. À la suite de cette consultation, en mars 2023, le budget 2023-2024 déposé par le gouvernement du Québec contient notamment des propositions de modifications au RRQ. Elles viendront s’ajouter aux améliorations déjà apportées au régime, depuis 2019, lesquelles visent à augmenter les prestations dudit régime.

Améliorations apportées depuis 2019

Il s’agit avant tout de l’ajout d’un régime supplémentaire au RRQ qui, en deux étapes successives, bonifie les rentes de retraite :

- 1er volet : depuis 2019, le taux de remplacement de revenu a été augmenté de 25 % à 33 % du maximum des gains admissibles (MGA), soit 66 600 $ en 2023. Le MGA représente le salaire maximal sur lequel est calculé la cotisation au RRQ. Cette modification fait en sorte qu’une plus grande proportion du salaire des participants sera remplacée à la retraite.

- 2e volet : dès 2024, le MGA passera, sur deux années, de 66 600 $ à 75 900 $. Ce MGA bonifié sera appelé « maximum supplémentaire des gains admissibles (MSGA) ». Cette modification fait en sorte qu’un salaire plus important sera reconnu par le régime.

Pour les cotisants plus jeunes, l’augmentation potentielle des prestations de retraite sera effectivement substantielle. Toutefois, ces améliorations se feront graduellement à raison de 1/40 de l’amélioration pour chaque année suivant les années précitées (2019 et 2024). Donc, seuls les participants qui auront cumulé 40 ans de cotisations au régime supplémentaire, après 2019 et 2024, profiteront de la pleine augmentation des prestations. Sans surprise, ces bonifications entraînent une majoration des cotisations au RRQ depuis 2019.

Un régime en excellente santé financière

Avant même de considérer ces nouvelles modifications, le RRQ se trouve en excellente santé financière. La plus récente évaluation actuarielle du régime a été réalisée en date du 31 décembre 2021, et est disponible sur le site de Retraite Québec. On y projette la situation financière du régime jusqu’en 2071, en couvrant à la fois le Régime de base et le Régime supplémentaire en vigueur depuis le 1er janvier 2019. Les faits saillants de ce document sont particulièrement évocateurs.

L’évolution de la réserve du RRQ constitue un très bon indicateur de sa solidité financière. Voici quelques constats tirés de l’évaluation actuarielle :

- La réserve totale au 31 décembre 2021 équivaut à 106 milliards de dollars ;

- Les entrées de fonds (cotisations et revenus de placements) sont suffisantes pour financer les sorties de fonds pour chacune des 50 années de la période de projection (donc jusqu’en 2071). Cela signifie que, pour ces 50 années, on estime ne pas avoir besoin de puiser dans les réserves ;

- La réserve du Régime de base devrait passer de 103 milliards de dollars au 31 décembre 2021 à un montant projeté de 847 milliards de dollars à la fin de 2071 ;

- La réserve du Régime supplémentaire devrait passer de 3 milliards de dollars au 31 décembre 2021 à un montant projeté de 954 milliards de dollars à la fin de 2071.

La santé financière du régime est solide, c’est une excellente nouvelle. Même si l’évaluation ne couvre que 50 années futures, cela n’implique d’aucune façon que c’est la catastrophe par la suite. Le niveau des réserves projetées en 2071, un total de 1 801 milliards de dollars, devrait être également rassurant. Même exprimé en dollars constants, il s’agit de 6371 milliards de dollars d’aujourd’hui, soit 6 fois la réserve actuelle ! Bref, le RRQ est en excellente

santé financière !

Des mesures retenues pour 2024

Lors de la consultation publique de début d’année, plusieurs propositions de modifications au RRQ furent présentées et étudiées, dont trois ont été retenues. Elles seront apportées à partir du 1er janvier 2024.

Mesure 1 : La modification des règles de calcul de la rente de retraite. Elle corrigera notamment un effet pervers sur le calcul de rentes pour ceux qui toucheraient des revenus cotisables plus faibles après 65 ans.

Le calcul de la rente de la RRQ est fonction du revenu de travail d’une personne durant toutes les années où des cotisations sont versées dès l’âge de 18 ans. Lorsqu’une personne demande sa rente de retraite après 65 ans, la période de calcul est ainsi prolongée. Dès janvier 2024, les revenus de travail modestes d’une personne âgée de 65 ans et plus ne feront plus baisser sa moyenne de gains, utilisée pour calculer sa rente de retraite. Ainsi, les personnes qui ne cotisent plus au RRQ à partir de 65 ans ou qui y cotisent moins (en raison de revenus de travail plus faibles) pourraient bénéficier d’un report plus profitable du début des prestations après 65 ans.

Mesure 2 : Le paiement de cotisations au RRQ facultatif pour les prestataires d’une rente de retraite de 65 ans ou plus qui continuent à travailler. En plus d’assurer une meilleure harmonisation avec le Régime de pensions du Canada (RPC), cette proposition offrira une plus grande flexibilité aux travailleurs d’expérience. Cette modification viendra notamment corriger un effet pervers pour les prestataires de rentes qui travaillent après 65 ans mais dont l’espérance de vie est réduite.

Actuellement, une personne qui travaille doit cotiser au RRQ, même si elle reçoit sa rente de retraite. Cela lui permet de recevoir un supplément (indexé et viager) à sa rente de retraite. Dès janvier 2024, les personnes de 65 ans et plus qui reçoivent leur RRQ auront le choix de ne plus y cotiser.

Toutefois, pour bénéficier d’un arrêt de cotisations, il faudra demander le début du paiement de la rente du RRQ.

Mesure 3 : Le report de deux ans de l’âge maximal d’admissibilité à la rente de retraite. Ainsi, les participants pourront demander un report du début du versement de leur rente aussi tard qu’à l’âge de 72 ans.

Cette modification permettra de mieux gérer le risque de longévité et assurerait aux prestataires une plus grande proportion garantie de leurs revenus de retraite.

Il est à noter que les trois mesures retenues n’auront pas pour effet d’augmenter le taux de cotisations au RRQ ; ce dernier continuera d’augmenter en raison des bonifications entreprises en 2019. Donc, ces trois nouvelles modifications ne coûteront pas plus cher aux cotisants.

Une mesure non retenue

Le report de l’âge minimal pour recevoir une prestation de retraite de 60 à 62 ans a été la piste de réflexion la moins populaire et n’a pas été retenue, la majorité des intervenants l’ayant dénoncée. Elle ne figure donc pas au budget du Québec.

Questions de planification pour chacune des mesures

Concrètement, quelles répercussions auront ces modifications quant à votre planification financières ?

Mesure 1 : La modification des règles de calcul de la rente de retraite. Relativement technique, cette mesure rendra plus profitable le report du début de la rente de retraite du RRQ pour ceux qui ne touchent plus de salaire après l’âge de 65 ans. Les médecins incorporés qui travaillent encore après 65 ans pourraient vouloir revoir leur mode de rémunération (salaire et dividendes ou une combinaison) en lien avec cette modification.

Mesure 2 : Le paiement de cotisations au RRQ facultatif pour les prestataires d’une rente de retraite de 65 ans ou plus qui continuent à travailler. Cette mesure offre de nouvelles options au médecin qui travaille toujours après l’âge de 65 ans. Il y en a trois :

- Vous pourrez reporter le début du versement des rentes durant la période de travail et continuer à cotiser au RRQ.

- Vous pourrez choisir de commencer à recevoir la rente du RRQ et décider de continuer d’y cotiser pour aller chercher le supplément de rente (une augmentation annuelle).

- Vous pourrez choisir de commencer à recevoir la rente du RRQ, mais cesser d’y cotiser.

De très nombreuses variables auront un impact sur votre décision, notamment, l’espérance de vie, les autres sources de revenus, le taux d’imposition, la situation familiale, etc. Consulter un spécialiste sera assurément profitable.

Mesure 3 : Le report de deux ans de l’âge maximal d’admissibilité à la rente de retraite. Avec cette mesure, votre rente de retraite pourra augmenter de près de 59 %2 entre l’âge de 65 et 72 ans (en dollars constants). Ici aussi, l’espérance de vie sera un des facteurs déterminant pour prendre votre décision.

En conclusion

Ces propositions corrigent certaines iniquités et améliorent la flexibilité du régime ; en d’autres mots, il s’agit d’annonces positives. N’hésitez pas à communiquer avec nous afin d’optimiser l’utilisation de ces nouvelles mesures.

1. En utilisant la Norme d’inflation de l’IQPF de 2,1 %

2. 7 années de report, soit de 65 à 72 ans, pour une augmentation annuelle de 8,4 %, (7 x 8,4 % = 58,8 %).

Quelles sont les meilleures stratégies pour éviter de payer trop d’impôts lors du décaissement d’une SPA ? Dans la partie I, nous avons exposé les différences entre salaire et dividende. Dans cet article, nous vous expliquons d’autres méthodes de sortie de fonds, dont le rachat d’actions et le transfert d’un actif à la SPA.

L’actionnaire et ses actions

Un actionnaire peut recevoir des fonds de sa société, en fonction des droits rattachés à ses actions. Les différentes catégories d’actions d’une société sont assorties de certains droits : de vote, de participation aux dividendes, de rachat, etc.

Si l’actionnaire détient des actions participantes, la société peut lui verser des dividendes et peut aussi racheter un certain nombre d’actions, selon leur valeur marchande unitaire. Il existe aussi des actions non participantes, mais rachetables à un prix unitaire fixe ; normalement, le montant du rachat équivaut au montant initial reçu par la SPA lors de la souscription desdites actions.

L’imposition des fonds reçus via un rachat d’actions dépend des caractéristiques fiscales des actions rachetées. Le capital versé des actions et le coût fiscal des actions pour l’actionnaire (PBR) sont les deux facteurs à considérer. Alors que le capital versé constitue le montant initialement reçu par la société lors de leur souscription, le PBR représente leur capital versé ou une somme pouvant être plus élevée lorsque les actions ont été acquises auprès d’un autre actionnaire. Voici trois situations possibles :

Situation 1 : Le capital versé est égal au PBR

Lorsque le montant du rachat est égal au capital versé des actions, la somme totale reçue par l’actionnaire n’est pas imposable. C’est souvent le cas des actions non participantes avec valeur de rachat fixe.

Le rachat peut toutefois se faire à un montant plus élevé que le capital versé. L’excédent est alors considéré comme un dividende reçu par l’actionnaire. C’est généralement le cas des actions participantes. Il y a aussi les actions non participantes avec valeur de rachat fixe qui ont été émises en échange d’actions participantes (par exemple, lors d’un gel successoral).

Situation 2 : Le capital versé est inférieur au PBR

Une situation différente apparaît lorsque le capital versé est inférieur au PBR. Par exemple, vous rachetez une action participante pour 1 000 $, dont le capital versé est de 100 $ et le PBR de 600 $. Vous pouvez avoir acheté cette action auprès de l’actionnaire précédent à 600 $ ou l’avoir acquise par héritage lorsque sa valeur marchande était de 600 $. Le capital versé de l’action pourrait aussi avoir été réduit par l’effet d’une dilution lors de leur souscription. Dans ce cas, vous réalisez un dividende de 900 $. Selon les circonstances particulières du rachat, vous pourriez aussi subir une perte en capital jusqu’à un montant de 500 $ (habituellement déductible uniquement à l’encontre d’un gain en capital).

Au lieu d’un rachat, une planification fiscale complexe peut être effectuée pour vous permettre de retirer 500 $ à l’abri de l’impôt, et de recevoir 400 $ de dividende. Cette planification fiscale dépend des sommes en jeu. Souvent appelée « pipeline fiscal », elle dépasse le cadre du présent texte.

Situation 3 : Le capital versé est supérieur au PBR

Un troisième scénario est possible, mais il n’est pas fréquent chez les omnipraticiens incorporés. Prenons l’exemple inverse, celui d’une action participante rachetée pour 1 000 $, dont le capital versé est de 600 $ et le PBR de 100 $. Dans ce cas-ci, le capital versé pourrait avoir été augmenté par l’effet d’une dilution lors d’une souscription postérieure. L’actionnaire réalise alors un dividende de 400 $ et un gain en capital de 500 $.

Parmi ces 3 situations, la situation 1 est la plus fréquente.

Le transfert d’un actif à sa SPA

Comment vendre un actif de grande valeur à sa SPA, afin d’encaisser les fonds lui appartenant et diminuer l’impôt à payer sur ce montant ? Les biens immobiliers (terrain vacant ou immeuble locatif) et les portefeuilles de placements non enregistrés (dont vous ne voulez pas vous départir sur le marché) sont ici visés.

La technique est simple : vous vendez le bien à votre société, à sa valeur marchande. La SPA vous paye une somme d’argent égale au coût du bien, libre d’impôt. A votre discrétion vous pouvez ensuite décider d’encaisser une autre somme correspondant à la totalité ou à une portion du gain en capital que vous aurez déclenché volontairement sur le bien. Pour y parvenir, vous devrez généralement transférer votre bien dans le cadre d’un roulement fiscal. La société devra donc vous émettre des actions suite au transfert.

Exemple : Un terrain ayant une valeur marchande de 400 000 $ vous a coûté 150 000 $. Le prix d’achat pour votre société sera de 400 000 $. Elle vous paye une première somme de 150 000 $, non imposable pour vous. Vous pouvez ensuite décider d’encaisser une somme additionnelle maximale de 250 000 $, qui sera imposée à titre de gain en capital personnel. Le paiement peut se faire immédiatement ou dans les mois ou années à venir (« sommes dues à l’actionnaire »). Ce transfert vous aura donc permis d’encaisser 400 000 $ tout en étant personnellement imposé sur un gain en capital de 250 000 $.

Lorsqu’un terrain comprend un bâtiment locatif, il est souvent préférable que la somme payée par la société pour l’achat du bâtiment n’excède pas votre coût après amortissement fiscal, car une portion de l’excédent pourrait être pleinement imposée comme un revenu de location. Le transfert d’un immeuble locatif n’est donc pas toujours le scénario à privilégier. Si le bien immobilier est grevé d’une hypothèque, le transfert devient plus complexe. La transaction sera beaucoup plus simple si les biens transférés sont des placements.

Une mise en garde !

Bien que cette technique soit fiscalement avantageuse pour le décaissement de fonds, il faut retenir que l’imposition à titre de dividende n’est que reportée dans le temps. Cela est particulièrement important si le transfert du bien est effectué avec roulement complet au PBR. L’imposition se produira quand votre société vendra le bien et vous distribuera les fonds personnellement, ce qui pourrait se produire à compter de votre retraite.

Toutefois, si la revente et la distribution du produit net à l’actionnaire sont effectués peu de temps après le transfert, cette technique pourrait s’avérer quelque peu désavantageuse d’un point de vue fiscal, sans compter les coûts qui y sont rattachés (notaire, rapport d’expert sur la valeur marchande, analyses fiscales, mise à jour des minutes, etc.).

L’actionnaire peut-il vendre un bien à sa SPA à un prix nettement supérieur à sa valeur marchande ? Ce stratagème lui permettrait de recevoir une somme d’argent additionnelle à titre de gain en capital. Malheureusement, toute transaction entre un actionnaire et sa société doit être effectuée à sa valeur marchande, sinon les deux parties subiront des incidences fiscales extrêmement désavantageuses. De la même manière, une société ne peut pas vendre un bien à son actionnaire « pour une bouchée de pain ».

Autres formes de sorties de fonds

Les possibilités de sorties de fonds sont nombreuses et chaque scénario mérite d’être envisagé. Voici d’autres exemples de sorties de fonds d’une société pour le bénéfice de son actionnaire :

Votre SPA peut louer un bureau ou un espace situé dans un immeuble vous appartenant personnellement. Dans ce cas, elle vous verse un loyer raisonnable, n’excédant pas la valeur locative sur le marché. Pour vous, c’est un revenu de loyer pleinement imposable, sous réserve de la déduction de vos dépenses. Ce loyer peut généralement être déduit du revenu de la société, à titre de dépense d’affaires.

Les sorties de fonds au décès de l’actionnaire principal : les règles fiscales applicables à sa succession et à ses héritiers, incluant son conjoint, sont fort complexes. Il existe plusieurs planifications fiscales très élaborées pouvant être mises en place afin de minimiser l’impôt lié au décaissement des fonds pour les héritiers, et surtout pour en éviter toute surimposition.

Au décès de l’actionnaire principal, la société peut verser à sa succession ou à ses héritiers une somme non imposable pour ceux-ci, jusqu’à concurrence d’un montant global de 10 000 $. Ce versement doit être effectué en reconnaissance des services rendus par le défunt à titre d’employé de la société (« prestation consécutive au décès »). Il devrait normalement être déductible du revenu de la société, mais cela dépend de l’ensemble des faits relatifs aux conditions d’emploi de l’actionnaire.

Le présent texte ne constitue pas une opinion fiscale ou juridique, mais présente des informations générales en matière de planification financière et fiscale.

Pour une analyse détaillée de votre situation personnelle, veuillez communiquer avec nous ou vos professionnels de la fiscalité. //

Vous êtes actionnaire d’une société par actions (SPA) et souhaitez connaître vos options de décaissement et le taux d’imposition de vos retraits ? Voici le résumé de quelques stratégies analysées au regard de votre situation.

La SPA, entité juridique distincte de ses actionnaires, a un statut de contribuable aux fins de l’impôt sur le revenu. Possédant son propre patrimoine, ses éléments d’actifs n’appartiennent pas directement à ses actionnaires. Aussi, lorsqu’un actionnaire souhaite utiliser ou encaisser à titre personnel des fonds ou actifs d’une SPA, il existe des incidences fiscales et juridiques, que nous détaillons ci-dessous.

Salaire et dividende : avantages comparés

Le salaire

Si vous exercez votre pratique médicale au sein d’une SPA, cette dernière peut vous verser un salaire en compensation du travail effectué pour elle. Le salaire constitue un revenu imposable pour le particulier, et pour la SPA une dépense déductible du revenu d’entreprise, ce qui réduit ses impôts.

Comme salarié, vous êtes assujetti aux retenues à la source : impôts, RRQ, RQAP et assurance-emploi. En contrepartie, vous pouvez cotiser à des régimes de retraite (REER, RVER et RRI), être admissible aux prestations du RQAP et de l’assurance-emploi (sauf exception) et déduire des frais de garde d’enfants. La SPA, de son côté, doit payer les cotisations d’employeur : RRQ, RQAP, assurance-emploi, CNESST et Fonds des services de santé.

En travaillant pour votre SPA vous pouvez donc vous verser un salaire, un dividende ou une combinaison des deux. Cependant, vous devrez vous payer en dividende seulement si vous ne livrez pas de services à votre société, car vous êtes à la retraite (ou parce que votre SPA ne gère que des placements),

Le dividende

Le versement d’un dividende constitue l’option privilégiée lorsqu’un salaire ne convient pas. Qui peut recevoir un dividende ? Vous, à titre d’actionnaire, ainsi que le bénéficiaire d’une fiducie, dès lors qu’il y a détention des actions de la société comportant le droit au dividende. La SPA, comme toute société privée, est en mesure de verser un dividende, qu’elle exploite votre entreprise médicale ou une autre entreprise active. Les sociétés de placements et celles détentrices d’immeubles locatifs ont aussi cette possibilité.

Les dividendes (contrairement au salaire) ne sont pas déductibles du revenu imposable de la SPA. Aussi le dividende est généralement versé à même les bénéfices non répartis (BNR) de la société. Ceux-ci s’accumulent année après année et sont calculés après le paiement des impôts annuels de la société. Puisqu’ils ne sont pas déductibles du revenu pour la société, les dividendes sont moins imposés pour l’actionnaire.

Trois catégories de dividendes peuvent être versées par une société privée : dividende déterminé, non déterminé (ou ordinaire) et en capital. Les deux premiers sont imposables pour l’actionnaire. Le troisième ne l’est jamais.

Les dividendes déterminés et non déterminés

Le versement de dividendes déterminés et non déterminés dépend de la nature et du montant des revenus gagnés par la société (revenu d’entreprise ou revenu de placements). Les dividendes déterminés sont moins imposés que les dividendes ordinaires. Pour les verser, une SPA doit avoir un compte de revenu à taux général (CRTG).

Ces deux types de dividendes peuvent donner droit à des retours d’impôt pour la société. Le remboursement est calculé en fonction de l’impôt fédéral déjà payé sur ses revenus de placements et dépend du solde de ses deux comptes fiscaux d’impôt en main remboursable au titre de dividendes (IMRTD).

Depuis le 1er janvier 2018, tout dividende imposable versé à un individu par une société privée est imposé au taux maximum (sauf s’il bénéficie d’une exclusion). Cette règle s’applique à tout actionnaire y compris l’actionnaire principal, que le versement soit fait par l’entremise d’une fiducie ou non. Les exclusions concernent notamment les heures travaillées, l’absence d’un « particulier source » et le dividende versé au conjoint d’un actionnaire de 65 ans et plus.

Les dividendes intersociétés

Certains médecins sont actionnaires de deux sociétés, une société médicale et une société qui détient des placements. Habituellement des dividendes peuvent être versés par la société médicale en faveur de la société de placements, directement ou par l’entremise d’une fiducie. En général, les dividendes déterminés et non déterminés ne sont pas imposables pour la société de placements. Cependant, ils pourront l’être de manière exceptionnelle à titre de gain en capital.

Les dividendes en capital

Le dividende en capital n’est jamais imposable, qu’il soit versé à un individu ou à une autre société par actions, par l’entremise d’une fiducie ou non. Toutefois, un solde positif dans votre compte de dividende en capital (CDC) est nécessaire. De plus, et il faudra produire certains formulaires auprès des autorités fiscales.

Votre CDC se compose principalement de la portion non imposable de tout gain en capital réalisé par votre SPA (50 %), de tout dividende en capital reçu d’une autre société privée et de tout produit d’assurance-vie encaissé au décès d’un assuré (après ajustements). Le CDC est cependant réduit par la portion non déductible de toute perte en capital subie par la société (50 %).

Si vous avez besoin de fonds et que votre SPA détient des placements dont la plus-value non réalisée est importante, il existe une technique plus avantageuse que simplement se verser un dividende imposable : votre société peut vendre ces placements afin de réaliser volontairement un gain en capital. Votre SPA paiera de l’impôt, mais elle augmentera ses comptes fiscaux CDC et IMRTD. Ainsi elle pourra ensuite vous verser un dividende en capital et un dividende non déterminé. Ce dernier lui permettra d’obtenir un remboursement d’impôt de son compte IMRTD.

Concrètement, pour verser un dividende, les administrateurs d’une société doivent simplement adopter une résolution à cet effet. Les dividendes ainsi versés ne sont jamais assujettis à une retenue d’impôt.

Les sommes dues par la société à son actionnaire

En consultant le bilan de votre SPA, vous verrez peut-être un poste intitulé « Prêts et avances dus à l’actionnaire ». Il s’agit d’une dette de la société envers vous, créée lorsque vous lui avez consenti un prêt d’argent, une avance, ou si elle a acheté un actif auprès de vous dont le prix est payable plus tard. La vente d’une police d’assurance-vie à votre société avant 2016 en est un exemple classique.

Comment ces dettes sont-elles traitées sur le plan fiscal ? Le remboursement de ce passif est toujours non imposable pour l’actionnaire, alors que le versement est non déductible pour la société. Mais si la somme due implique le versement d’intérêts, ceux-ci constituent un revenu de placements pleinement imposables pour l’actionnaire. En fonction des circonstances particulières entourant la création de la dette, le versement d’intérêts pourrait être déductible du revenu de la société.

Les prêts et avances consentis par la société à son actionnaire

Au lieu de vous verser un salaire ou un dividende imposable, la société pourrait-elle tout simplement vous consentir un prêt ou une avance de fonds pour une durée indéterminée et qui ne sera jamais remboursé ?

Oui, mais les lois fiscales prévoient ce scénario. Par conséquent, le montant total du prêt ou de l’avance constituent un revenu pleinement imposable (dans l’année de l’encaissement des fonds). Cette règle s’applique tant à l’actionnaire qu’aux membres de sa famille, peu importe si le prêt porte intérêt ou non. De plus, il ne sera pas déductible pour la société. Au moment de rembourser la société, l’actionnaire aura tout de même droit à une déduction de son revenu imposable.

Une exception mérite votre attention : si vous remboursez le prêt ou l’avance avant la fin de l’exercice financier qui suit celui au cours duquel vous l’avez reçu, le montant total ne sera pas imposable. Dans ce cas, si le prêt ou l’avance ne porte pas intérêt, vous serez imposé sur un revenu d’intérêt fictif, calculé au taux prescrit des gouvernements pour toute sa durée.

Plutôt que de vous verser des fonds, la SPA pourrait-elle acheter un bien à usage personnel de grande valeur, par exemple une résidence familiale ou secondaire ? Oui, les lois fiscales prévoient que l’actionnaire sera imposé annuellement sur la valeur d’un avantage conféré par la société. La valeur est établie au cas par cas. Il est possible d’éviter l’octroi d’un avantage imposable, par exemple via le versement par l’actionnaire d’un loyer raisonnable, mais le succès de cette stratégie n’est pas garanti.

Dans le prochain numéro, vous en apprendrez davantage sur le rachat d’actions et le transfert d’actifs. À suivre…