Comprendre les risques

L’assurance est à la base un moyen de gérer les risques financiers. Même si la notion de risque est vaste et évoque plusieurs réalités, on peut définir le risque principalement par la probabilité qu’un événement, ayant des répercussions sur votre sécurité financière ou celle des proches qui dépendent de vous financièrement, survienne.

Le point de départ de ce processus est donc l’évaluation du risque et donc de vos besoins en assurances.

Afin d’évaluer ses besoins, il faut identifier :

- les risques potentiels (décès, maladies, invalidité, incendie de résidence, vol de voiture, réclamation de médicaments ou autres),

- la probabilité qu’ils se matérialisent dans votre cas et

- leur gravité pour votre sécurité financière et celles de vos dépendants.

Tous ces éléments détermineront le type d’assurance et le montant de couverture qui vous sont nécessaires.

Notre équipe peut vous guider dans ce processus dans votre meilleur intérêt. Communiquez avec nous pour bénéficier d’un accompagnement professionnel.

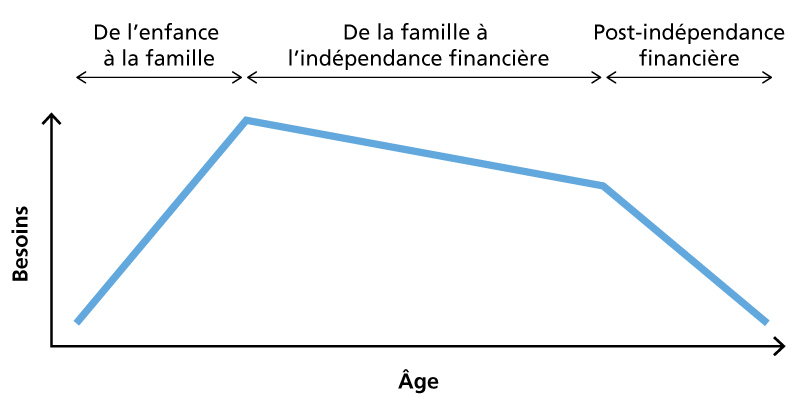

Les besoins en assurances évoluent selon les phases de vie. Par exemple, dans le cas de l’assurance vie, le besoin est faible à la naissance (pas de dettes, pas de personnes à charge). Par la suite, à mesure qu’on grandit et s’endette, le besoin d’assurance vie augmente et culmine généralement à la naissance de son dernier enfant. Par la suite, le patrimoine accumulé commence à dépasser les besoins des éventuels bénéficiaires, car ils deviennent eux-mêmes financièrement indépendants. À ce moment, les besoins traditionnels d’assurance vie diminuent.

Dans le cas de l’assurance invalidité, qui, rappelons-le, vise à maintenir votre niveau de vie au cas où vous devenez incapable de travailler, le risque de devenir inapte à un âge plus jeune dépasse celui de décès. Il va sans dire que détenir une protection adéquate en cas d’invalidité est essentiel jusqu’à votre indépendance financière.

Sachant cela, il est recommandé de revoir vos protections d’assurance à tout changement dans votre vie pour demeurer adéquatement protégé et éviter d’être surassuré (donc payer inutilement des primes plus élevés).

Vos assurances personnelles méritent d’être révisées si :

- Vos protections n’ont pas changé depuis les 3 ou 5 dernières années.

- Vous avez des changements dans votre situation familiale ou financière (naissance d’un enfant, mariage, divorce ou séparation, maladie, nouvel emploi et démarrage d’une entreprise, décès dans la famille, achat d’une propriété, héritage, etc.)

- Changements importants dans la conjoncture économique (ex. l’inflation) puisque les revenus générés par le capital-décès de votre assurance vie peuvent ne plus suffire pour maintenir le niveau de vie de vos proches advenant votre décès.

Choisir le produit d’assurance qui vous convient

Nous travaillons en étroite collaboration avec notre partenaire, Sogemec Assurances, cabinet-conseil qui compte la FMOQ parmi ses actionnaires, afin de vous accompagner à toutes les étapes de votre réflexion pour faire le meilleur choix.

Ainsi, grâce à ce partenariat, nous sommes en mesure de répondre à la plupart des besoins d’assurances des médecins :

Vie |

Invalidité |

Frais généraux |

Médicaments |

Maladies Graves |

Dentaire |

Automobile |

Habitation |

Entreprise |

Appuyez-vous sur l’expertise combinée de nos deux équipes pour prendre les meilleures décisions pour vous, votre cabinet et votre famille.

Votre partenaire de confiance

Pour obtenir une réponse plus précise, évaluer vos besoins ou obtenir un 2e avis sur les assurances que vous détenez déjà, communiquez avec nous.