Assurance vie : de combien avez-vous besoin?

Ariane et Xavier*, tous deux médecins dans la trentaine, se demandent quel est le montant optimal de leur couverture en assurance vie.

Tout d’abord, il faut comprendre que l’assurance vie constitue un outil essentiel pour procurer une sécurité financière à vos proches qui dépendent de vous financièrement advenant votre décès. De quels éléments devriez-vous tenir compte pour bien comprendre et chiffrer ce besoin?

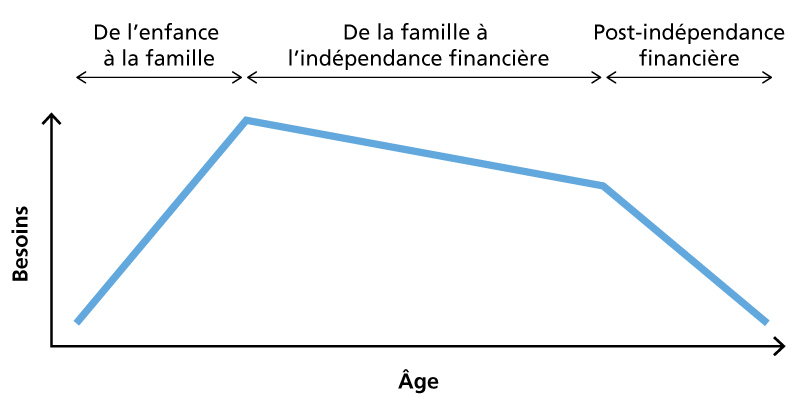

Un besoin évolutif

Pour la plupart d’entre nous, le besoin en assurance vie suit le schéma ci-après : le patrimoine accumulé croît dans le temps et les besoins financiers des éventuels bénéficiaires diminuent avec l’âge. Ce parcours peut être divisé en trois phases :

Phase 1 : De l’enfance à la famille

Du point de vue financier, un enfant n’a pas besoin d’assurance vie (pas de dettes, pas de personnes à charge). La raison pour laquelle il peut valoir la peine de souscrire à une assurance sur la vie d’un enfant, est de protéger son assurabilité. En effet, il est possible que sa santé se détériore au fil des ans et qu’il ne soit plus assurable. L’assurance souscrite antérieurement lui permettra de financer des besoins futurs. À mesure que cet enfant grandit et s’endette pour étudier ou acquérir des biens durables (maison, voiture, etc.), son besoin d’assurance vie augmente progressivement.

Phase 2 : De la famille à l’indépendance financière

À partir du moment où cette personne fonde une famille, son besoin en assurance vie grimpe et culmine généralement à la naissance de son dernier enfant. C’est à ce moment que les besoins financiers des éventuels bénéficiaires (enfants) sont les plus importants. C’est aussi à ce moment que le patrimoine net se trouve généralement à un niveau plus bas par rapport aux années subséquentes.

Phase 3 : Postindépendance financière

On peut imaginer qu’un jour, le patrimoine accumulé par le particulier dépasse les besoins de ses éventuels bénéficiaires, car ils deviennent eux-mêmes financièrement indépendants. À ce moment, les besoins traditionnels d’assurance vie diminuent.

À la phase 1 de votre vie, les besoins en assurance vie sont minimes, voire nuls. C’est à la phase 2 que la question devient cruciale.

Comment déterminer le montant de votre assurance?

Avant tout, il n’existe pas de montant fixe ou de multiplicateur de revenu pour chiffrer l’assurance vie idéale à détenir. L’objectif premier de ce produit est de permettre à vos personnes à charge de maintenir leur train de vie advenant votre décès. Et puisque chaque famille est différente (revenus, dépenses, épargne, actifs, endettement, nombre d’enfants, leur âge, besoins particuliers, etc.), le montant optimal de l’assurance vie le sera aussi.

Généralement, on estime qu’un montant de 250 000 $ environ (entre 10 000 $ et 15 000 $ par année, selon diverses études) est nécessaire pour élever un enfant jusqu’à sa majorité. Il s‘agit d’une estimation qui devra être ajustée en fonction de votre train de vie et d’autres considérations (école privée, voyages, frais médicaux et autres). De plus, si l’enfant poursuit des études postsecondaires, la somme augmentera en conséquence.

Revenons au cas d’Ariane et Xavier. Ils ont deux enfants : un âgé de 5 ans et le deuxième de 3 ans. Le couple possède une hypothèque de 400 000 $ et aucune autre dette, sauf des soldes sur des cartes de crédit que les deux conjoints remboursent entièrement chaque mois. L’épargne des deux conjoints est comparable et s’élève à 150 000 $ pour chacun. Ils estiment qu’advenant le décès de l’un d’eux, le conjoint survivant aura besoin d’un revenu annuel supplémentaire de 50 000 $ par année, pour combler le revenu familial et maintenir le même coût de vie. Ils se demandent quel est le montant optimal de leur couverture en assurance vie.

Sans entrer dans les détails relatifs à la planification financière et successorale du couple, on peut estimer leur couverture optimale à environ 1 120 000 $ chacun, principalement en assurance vie temporaire. Ce montant pourra encore être majoré si le couple souhaite inclure le coût des études postsecondaires dans leur calcul ou autres considérations qu’ils auront déterminées avec leur planificateur financier. Il est à noter que, généralement, ce montant diminuera annuellement, car les enfants vielleront, l’épargne du couple croîtra et leur solde hypothécaire diminuera.

Idéalement, l’assurance vie doit s’inscrire dans une planification financière globale. Puisque chaque situation est unique, avec un même montant de couverture, vous pouvez vous retrouver sous ou sur-assuré. Si vous avez des questions relatives à vos assurances, n’hésitez pas à communiquer avec nous pour une planification financière personnalisée.

- Noms fictifs