Selon les médias, le prix du pétrole est en chute libre. Comme automobiliste, pensez-vous en profiter à la pompe? Parions que la réponse est « non ». Mais est-ce bien exact? Voici une analyse qui vous permettra d’y voir plus clair.

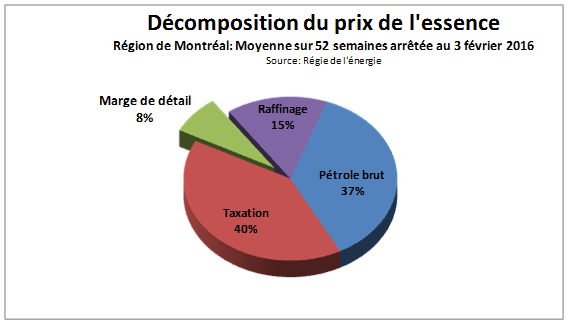

Le prix de l’essence est un prix de détail, pour bien le comprendre il faut le disséquer. Ce faisant, on découvre que ce prix est influencé par plusieurs facteurs qui ne vont pas tous dans la même direction. Regardons de plus près et analysons les quatre composantes principales du prix de l’essence.

Composante 1 : Le coût du pétrole brut

Pour que vous puissiez remplir le réservoir de votre voiture dans une station-service du Québec, un baril de pétrole sera produit quelque part dans le monde. Évidemment, le producteur de ce pétrole vous demandera de payer un prix par baril produit. Ce prix à payer sera celui du marché mondial du pétrole (le Brent). Un marché qui obéit à la loi de l’offre et de la demande internationale.

La demande de pétrole est influencée par plusieurs facteurs, comme l’état de l’économie mondiale, les conditions météorologiques, etc. L’offre, elle, est tributaire de facteurs, comme la disponibilité de la ressource, la capacité de production mondiale, la technologie, la géopolitique, etc. Tout cela entrera en ligne de compte dans le prix que vous allez payer pour pouvoir repartir avec votre baril de pétrole.

Aussi, depuis la deuxième moitié de l’année 2014, des producteurs mondiaux de pétrole comme l’Arabie saoudite ou le Koweït font la vie dure à leurs concurrents qui ont développé de nouvelles parts de marché au cours de la dernière décennie. Pensons, par exemple, aux producteurs américains de pétrole de schiste ou encore à ceux des sables bitumineux de l’Alberta.

Pour contrer cette concurrence montante, des pays comme l’Arabie saoudite ont décidé d’ouvrir les robinets et de laisser couler le pétrole à flot sur le marché. Leur objectif est d’augmenter l’offre mondiale de pétrole, espérant faire chuter le prix du baril sous le coût de production de ces nouveaux compétiteurs.

Vous avez bien deviné, une guerre de prix est en cours. Dans cet état de guerre commerciale, le prix du baril de pétrole, qui avoisinait 115 $ à la mi-2014, oscillait autour de 34 $ en février 2016. Cette baisse constitue une déconfiture vertigineuse de plus de 70 % du prix du baril en moins de deux ans. Ce n’est pas rien.

Pourquoi alors avons-nous l’impression d’économiser peu à la pompe? La première partie de la réponse à cette question a trait au fait qu’un baril de pétrole se transige en dollars américains sur le marché.

Un Canadien doit donc se procurer des dollars américains avant de pouvoir acheter un baril de pétrole. Or, s’il lui en coûte toujours de plus en plus cher pour acquérir le billet vert, aussi bien dire qu’il lui en coûte de plus en plus cher pour acquérir un baril de pétrole.

C’est exactement la situation présente, car le dollar canadien s’est considérablement déprécié devant le dollar américain, en particulier depuis la dégringolade du prix du pétrole. La réalité est que notre devise navigue actuellement vers la barre des 70 ¢ américains, ce qui freine directement une baisse du prix de l’essence à la pompe.

La deuxième partie de la réponse est que nous ne mettons pas de pétrole directement dans nos voitures. D’autres étapes doivent être franchies pour remplir le réservoir. Autrement dit, le coût du pétrole brut ne représente qu’une fraction du prix que nous payons pour de l’essence, plus précisément un peu moins de 50 % du prix à la pompe.

Composante 2 : La marge de raffinage

Vous souhaitez faire rouler votre voiture avec un baril de pétrole fraîchement arrivé d’Arabie saoudite? À coup sûr, vous aurez besoin d’un raffineur pour en faire de l’essence. Les enjeux auxquels vous devez faire face ne sont plus mondiaux, mais bien continentaux.

Le fait est que la capacité de raffinage du pétrole est limitée en Amérique du Nord et, selon CAA-Québec, les raffineries nord-américaines fonctionnent déjà à plein régime. Cela veut dire que toute interruption de raffinage sur le continent aura une incidence directe sur son coût et donc sur le prix payé à la pompe au Québec. Encore une fois, le jeu de l’offre et de la demande domine.

Le coût de raffinage ou, comme on dit dans le jargon pétrolier la « marge de raffinage », correspond au montant facturé au consommateur par les pétrolières.

Le raffinage n’est pas sans conséquence sur l’environnement, notamment sur le plan des émissions de gaz à effet de serre ou de carbone qui sont responsables des changements climatiques. Depuis le 1er janvier 2015, le Québec a instauré un marché du carbone auquel doivent participer les pétrolières. Ces dernières sont tenues de remettre une quote-part au gouvernement du Québec établie en fonction de l’évolution du prix du carbone. Selon l’Association québécoise des indépendants du pétrole (AQUIP), cette quote-part représentait 3,54 ¢ par litre d’essence vendu en août 2015. Elle est donc incluse dans la marge de raffinage.

La Régie de l’énergie estime que le prix moyen de l’essence à la pompe dans la région de Montréal était de 102,8 ¢ par litre au début du mois de février 2016. Au même moment, le coût du raffinage, les bénéfices réalisés par les raffineurs et la quote-part du marché du carbone comptaient pour 18,9 ¢ par litre d’essence, soit un peu plus de 18 % du prix.

La marge de raffinage a passablement évolué avec le temps. Selon l’AQUIP, au moment où le prix du pétrole fracassait des sommets historiques en 2008, la marge de raffinage s’établissait seulement à 5 ¢ par litre d’essence vendu, elle a donc triplé depuis 2008.

Composante 3 : La marge de détail

Voilà! Votre baril de pétrole est raffiné. Vous disposez désormais de 159 litres d’essence pour faire rouler votre voiture.

Allez-vous stocker ce trésor dans votre garage? Passerez-vous à votre raffinerie du Texas pour faire le plein? Bien sûr que non, vous utiliserez le réseau de distribution qui est déployé sur le territoire que vous habitez.

L’opération de distribution de l’essence à travers les stations-service du Québec ainsi que les profits que réalisent les détaillants qui vous vendent de l’essence s’appellent la « marge de détail ». À titre d’exemple, au début de février 2016, la marge de détail comptait pour 7,6 ¢ pour chaque litre d’essence vendu dans la région de Montréal.

Selon l’AQUIP, plusieurs facteurs expliquent l’évolution de la marge au détail. La géographie et le jeu de la concurrence entre détaillants sont des éléments importants. Selon les chiffres avancés par cette association, la marge de détail a tout de même progressé de près de 20 % au Québec depuis l’été 2008.

Composante 4 : La taxation

Votre essence est dans le réservoir de la station-service. Que le pompage débute! Pas si vite, vous oubliez votre chapeau de contribuable. Vous ne serez pas surpris d’apprendre que l’essence fait l’objet d’une taxation importante au Québec. Mais jusqu’à quel point?

Il y a d’abord deux taxes qui s’appliquent et qui sont fixes par litre d’essence vendu, et ce, indépendamment des autres facteurs comme le prix du pétrole brut ou la marge de raffinage. Cela implique donc qu’au fur et à mesure que le coût du pétrole brut fléchit, le coût de cette taxation représente une proportion croissante du prix que vous aurez à payer à la pompe. C’est le principe de la taxe ascenseur! Ces taxes sont la taxe d’accise du gouvernement fédéral canadien qui est de 10 ¢ par litre et la taxe sur les carburants provinciale qui est de 19,2 ¢ par litre.

Ce n’est pas tout! Les taxes de vente variables s’appliquent elles aussi à votre achat d’essence. Vous devez compter 4 ¢ le litre pour la taxe sur les produits et services du gouvernement fédéral et 7,98 ¢ le litre pour la taxe de vente du Québec.

Vous croyez en avoir fini? Pas tout à fait. Certaines taxes spéciales s’appliqueront seulement en fonction de la localisation géographique de la station où vous avez décidé de faire le plein.

Ainsi, dans la région de Montréal, vous devrez payer une taxe supplémentaire de 3 ¢ par litre. Le produit de cette taxe sera versé à certaines municipalités dans le but de financer le transport collectif dans la région.

Ainsi, en procédant au décompte, on constate que la taxation dans la région de Montréal représentait 44,5 ¢ par litre d’essence vendu au début de février 2016, soit un peu plus de 40 % du prix payé à la pompe.

Comment réduire sa facture ?

Comme le disait le célèbre directeur du FBI J. Edgard Hoover : « L’information c’est le pouvoir! ». Or, vous savez désormais que le prix du pétrole brut, le comportement de la devise canadienne et les taxes sur l’essence expliquent plus de 80 % du prix de l’essence à la pompe. Il s’agit là de facteurs qui sont pour le moins difficiles à influencer dans le quotidien.

La part des raffineurs et des détaillants explique environ 20 % du prix que vous payez à la pompe. C’est véritablement là où vous pouvez avoir un impact au quotidien. Si vous connaissez le niveau de prix acceptable aujourd’hui dans votre région, alors vous bénéficierez d’un avantage.

Bonne route !

À la suite d’un premier article au cours duquel nous avons tenté de démystifier la finance comportementale qui permet de comprendre que des investisseurs se comportent souvent d’une manière irrationnelle et contraire à leurs intérêts, nous abordons aujourd’hui quelques trucs pour ne pas laisser les émotions biaiser des décisions d’investissement.

Il est relativement facile de contrer des biais comportementaux comme ceux qui sont relatifs à la réalisation de pertes ou à la vente trop rapide de titres (biais de disposition). Une information pertinente et adéquate, de même qu’une sensibilisation efficace à la nécessité de bien prendre en compte tous les aspects d’une décision, parvient généralement à convaincre les investisseurs de faire des choix rationnels.

Il en va tout autrement dans le cas des biais comportementaux fondés sur le plaisir immédiat ou sur le regret. En dépit d’une conscience bien réelle du « mal-fondé » de telles décisions, l’exaltation qu’elles procurent parle habituellement plus fort que la raison.

Les périodes de volatilité des marchés permettent de constater l’écart considérable qui sépare les paroles et les gestes des investisseurs, plus particulièrement leur évaluation déficiente de leur tolérance aux pertes qu’ils sont disposés à assumer advenant une dépréciation de la valeur de leur portefeuille.

Heureusement, il existe plusieurs moyens de contrer les travers émotifs qui se manifestent souvent par un optimisme démesuré lorsque les marchés se portent bien et un pessimisme excessif lorsque le contexte économique est défavorable ou morose.

Premièrement, il est primordial d’abandonner la croyance selon laquelle les erreurs d’investissement ne concernent que les autres. Il faut impérativement reconnaître que les émotions peuvent nuire au jugement et infléchir des décisions hasardeuses et dommageables.

Les gens victimes du biais de confirmation ont la conviction qu’elles ont un bon jugement et leur attention sélective les porte à ne retenir que les éléments d’information qui confirment leurs opinions.

Deuxièmement, il faut bien comprendre en quoi consiste sa propre tolérance au risque qui, contrairement à une autre croyance très répandue, n’est pas synonyme de confiance ni de contrôle. À défaut de ce faire, on prend inévitablement des décisions d’investissement dénuées de bon sens et opposées à celles qui devraient être prises.

Reconnaître la possibilité d’une perte est une chose; la subir en est une autre beaucoup plus difficile, voire pénible. À cet effet, il ne faut jamais considérer le risque comme un facteur à prendre ou à laisser, mais viser le juste milieu dans la constitution d’un portefeuille équilibré en ce qui a trait au risque et à la perspective de rendement.

Troisièmement, il faut savoir qu’en matière de placement, ce sont les performances récentes des marchés qui pèsent le plus sur la confiance. S’ils sont haussiers, beaucoup de gens surestiment leur tolérance au risque; s’ils sont baissiers, les mêmes personnes voient leur aplomb sérieusement ébranlé et adoptent alors un comportement moutonnier qui les incite à agir de manière précipitée et incorrecte aux moments les plus inappropriés. Comment? En vendant lors d’une chute des cours, en achetant en cas de bulle financière.

Pour combattre efficacement l’excès de confiance, il faut impérativement éviter de se laisser griser par la possibilité de rendements élevés à court terme. Faire preuve de réalisme, de recul et de retenue évite de succomber à l’enthousiasme, de se concentrer uniquement sur les hausses historiques des taux de rendement et, surtout, de croire qu’il est possible de prévoir les sommets ou les creux à venir dans un marché.

Dans cette optique, remettre régulièrement en question la valeur et la pertinence de ses critères, opter pour le scénario le plus pessimiste et inverser son objectif en réfléchissant sur l’ampleur de la perte que l’on est disposé à encaisser plutôt qu’en focalisant sur le gain susceptible d’être réalisé est une ligne de conduite empreinte de sagesse.

Tout comme le fait d’évaluer les risques et les valeurs de façon globale, en fonction de l’ensemble du portefeuille, et non uniquement des titres.

Quatrièmement, des études ont montré l’à-propos de ne pas être à la remorque des dernières nouvelles financières (biais de récence) ni à l’affût des « meilleurs coups » qui s’avèrent anxiogènes. Cette façon d’agir renforce le biais de primeur qui accorde un poids disproportionné aux premiers éléments d’information.

Quant à la consultation quotidienne des cotes boursières, elle ne s’avère d’aucune utilité pour décider d’un placement, à plus forte raison si ce sont celles de titres d’entreprises qui sont à la mode.

Cinquièmement, faire appel à des professionnels dûment formés et accrédités demeure indéniablement le moyen le plus sûr de faire des choix plus rationnels qu’émotifs. Même si ces hommes et ces femmes sont aussi des humains, leur expertise, leur expérience et leur détachement réduisent au minimum leurs risques d’exposition à des biais comportementaux.

En conclusion, évoluer dans le monde du placement commande d’aller à contre-courant de la voie que suggère spontanément notre cerveau, soit celle du chemin le plus court. Les raccourcis sont à éviter parce qu’ils font prendre des décisions sur la base d’informations incomplètes auxquelles la matière grise accorde une importance démesurée pour ne pas avoir à en traiter une multitude. Dans un tel environnement, se fier à son cerveau est essentiel, s’en méfier l’est tout autant.

Bref, garder la tête froide et faire preuve de discipline permet de se débarrasser des biais émotifs et, par le fait même, de ne pas répéter systématiquement les mêmes erreurs.

S’il est tout à fait normal que des occasions de placement suscitent de l’excitation, elles ne doivent surtout pas être une source de distraction qui empêche de garder le cap sur les objectifs de placement à long terme.

Il est de commune connaissance que des investisseurs ayant subi plusieurs échecs successifs ont tendance à redouter les valeurs risquées, tandis que ceux ayant connu plusieurs bonnes transactions consécutives sont enclins à manifester une confiance démesurée, voire un optimisme excessif et, par le fait même, à sous-estimer les risques. Dans un premier de deux articles, nous tentons aujourd’hui de démystifier la finance comportementale.

En 2002, l’Académie royale des sciences de Suède a attribué le Prix de la Banque de Suède en Sciences économiques à la mémoire d’Alfred Nobel conjointement à un économiste, Vernon Smith, et à un psychologue, Daniel Kahneman.

Dans son communiqué, l’Académie précisait que ce dernier devait sa distinction au fait « d’avoir introduit en sciences économiques des acquis de la recherche en psychologie, en particulier concernant les jugements et les décisions en incertitude ». Quant à son colauréat, son principal mérite consistait à « avoir fait de l’expérience en laboratoire un instrument d’analyse économique empirique, en particulier dans l’étude de différentes structures de marché ».

Ce Prix Nobel a marqué en quelque sorte la consécration de l’économie comportementale et une certaine rupture avec le paradigme traditionnel hérité de la théorie financière néoclassique. Selon cette dernière, la prise de décision économique ou financière résulte d’un comportement parfaitement rationnel de l’homo economicus dont les décisions sont basées sur son intérêt personnel et la recherche du gain d’abord et avant tout, et ce, dans des marchés tout à fait équilibrés et efficients. Jusqu’alors, le modèle classique dominant considérait l’économie comme une science abstraite (non expérimentale) axée sur l’étude d’économies concrètes plutôt que sur des expériences en laboratoire

Il est maintenant admis que la science économique résulte de mécanismes décisionnels complexes, imprévisibles, fortement influencés par la nature irrationnelle, subjective et variable des comportements, et non modélisables.

L’économie comportementale tente donc de mieux comprendre les divers processus en vertu desquels les individus en viennent à agir d’une façon ou d’une autre, et même d’anticiper leurs comportements au moment d’investir ou face à des phénomènes économiques ou financiers particuliers.

Plutôt que de considérer l’investisseur comme un être purement cartésien, la finance comportementale postule que son jugement peut être biaisé par des anomalies de marché, certes, mais qui n’émanent pas uniquement de facteurs structurels (p. ex. un monopole portant atteinte à une concurrence idéale).

En effet, ces dysfonctionnements qui provoquent des distorsions sur le plan des rendements des marchés financiers, peuvent découler aussi de facteurs comportementaux, c’est-à-dire des travers d’ordre psychologique et sociologique qui troublent le jugement de l’investisseur et affectent ses décisions d’achat ou de vente. Des exemples? Se fier uniquement à ses premières impressions, analyser une situation de manière partielle et courte, surestimer ou sous-estimer un juste prix, vouloir battre le marché à tout prix, se laisser guider uniquement par l’excès de confiance ou la peur, etc.

Ces anomalies n’étant pas toujours prises en compte dans la théorie financière néoclassique, force est de constater l’indéniable utilité de la finance comportementale qui s’intéresse précisément aux déséquilibres engendrés par les comportements des investisseurs, notamment lors de crises financières ou de périodes de volatilité exagérée des marchés réagissant à une information, à un indicateur ou à une manifestation de mimétisme.

C’est dans la finance comportementale que s’inscrivent les notions de tolérance au risque et d’horizon de placement qui permettent aux investisseurs d’obtenir des rendements en meilleure adéquation avec leurs besoins et leurs attentes. Se révèle ici une vérité toute simple, élémentaire et pourtant trop longtemps ignorée, à savoir que derrière les chiffres il y a des humains.

Règle générale, les gens s’attribuent le mérite des bonnes performances de leurs portefeuilles, mais blâment les marchés et la fatalité lorsqu’ils accusent des pertes. Dans ces cas-là, le réflexe le plus commun consiste à tenter d’éliminer tout sentiment de culpabilité et de responsabilité à l’aide d’une ou de plusieurs explications réconfortantes.

D’autres situations mettent en évidence un déni de la réalité consistant à refuser de vendre un titre à perte même en étant parfaitement conscient qu’il s’agit de la décision la plus rationnelle et, surtout, la moins dommageable à prendre. Les spécialistes parlent alors du biais comportemental de l’incapacité à réaliser des pertes.

Dans d’autres cas, comme la réalisation trop rapide de gains, un état euphorique pousse souvent des investisseurs à tenter d’obtenir une satisfaction supplémentaire en vendant un titre prématurément, même au risque de se priver d’une croissance accrue de leurs placements.

De fait, le plaisir immédiat et instantané est un puissant ressort de contentement et de bien-être et, par voie de conséquence, l’ennemi du long terme. On comprend dès lors qu’un concept abstrait et vague comme « une planification financière à long terme en vue de la retraite » n’est pas en soi un stimulant très puissant pour un très grand nombre d’individus.

Une fois la psychologie de l’investisseur mieux comprise, on mesure pleinement l’importance des émotions dans les décisions d’investissement. Il devient dès lors plus facile d’élaborer et de mettre en œuvre des stratégies appropriées, de faire des choix plus éclairés, de bâtir un portefeuille plus approprié et d’atteindre plus facilement des objectifs financiers réalistes.

Suite dans prochain numéro.

Le régime enregistré d’épargne-retraite (REER) et le compte d’épargne libre d’impôt (CELI) sont deux véhicules de placement fiscalement avantageux, qui servent à accumuler de l’argent à l’abri de l’impôt. Leur fonctionnement diffère et ils ne visent pas les mêmes fins.

Il n’existe pas de réponse toute faite pour savoir lequel des régimes est à privilégier en premier lieu, puisque les décisions financières devraient toujours être la conséquence d’une analyse rigoureuse de votre situation plutôt qu’un automatisme.

Cet article vise à vous donner, par des conseils pratiques, quelques pistes de réflexion sur votre situation financière et des possibilités qui s’offrent à vous afin de tirer le maximum du REER et du CELI. Voilà un bon sujet de discussion pour le prochain rendez-vous avec votre conseiller !

Conseil 1 : Bien connaître le fonctionnement du REER et du CELI

Bien connaître le fonctionnement de ces régimes et, plus spécifiquement, les règles fiscales auxquelles ils obéissent est essentiel pour choisir l’outil le mieux adapté à vos besoins d’épargne.

Le REER, comme son nom l’indique, sert généralement à constituer un capital en vue de la retraite, tandis que le CELI vise la satisfaction d’autres objectifs. L’avantage commun des deux régimes est qu’ils permettent d’accumuler de l’argent à l’abri de l’impôt.

Les cotisations au REER sont déductibles du revenu imposable, alors que celles au CELI ne le sont pas. Toutefois, contrairement au REER, les retraits du CELI sont libres d’impôt. Les droits de cotisation au CELI, à la différence d ceux du REER, sont octroyés à tout résident canadien de 18 ans et plus indépendamment de ses revenus. En outre, il n’existe aucune limite d’âge supérieure pour posséder un CELI, tandis que le REER doit être converti, par exemple en fonds enregistré de revenu de retraite (FERR) au plus tard à 71 ans.

Tableau comparatif du REER et du CELI

|

REER |

CELI |

| Montant des droits de cotisation accordés annuellement |

18 % du revenu admissible gagné l’année précédente jusqu’à 24 930 $ en 2015 (25 370 $ en 2016) |

10 000 $ en 2015[i]

5500 $ en 2013 et en 2014

5000 $ de 2009 à 2012 |

| Cotisations déductibles |

Oui |

Non |

| Droits de cotisation cumulatifs |

Oui |

Oui |

| Revenus de placement non imposables |

Oui |

Oui |

| Retraits imposables |

Oui |

Non |

| Possibilité d’ajouter les retraits aux droits de cotisation |

Non |

Oui (Les montants des retraits s’ajoutent aux droits de cotisation de l’année subséquente) |

| Date limite de détention |

71 ans (conversion possible) |

Aucune |

| Incidence des retraits sur les programmes sociaux |

Les retraits sont ajoutés au revenu imposable |

Aucune |

| Date limite de cotisation |

29 février 2016 pour l’année d’imposition 2015 |

Aucune |

Vu les caractéristiques inhérentes à chacun des régimes, il serait sage d’investir dans les deux, en tenant compte de l’objectif d’épargne et du taux d’imposition futur par rapport au taux actuel.

Si l’on souhaite réaliser un projet à court ou à moyen terme, comme un voyage ou des rénovations, le CELI constitue un meilleur choix grâce, notamment, à sa flexibilité : des sommes en peuvent être retirées sans répercussion fiscale et redéposées dès l’année suivante.

Le REER, en revanche, répond mieux aux besoins d’épargne à long terme, comme la retraite, puisque on s’attend généralement à une baisse de revenus une fois la carrière professionnelle terminée. Ainsi, le taux d’imposition au moment du retrait sera inférieur à celui du moment de la cotisation, d’où l’avantage du REER.

La réalité étant souvent plus complexe, le recours au REER s’avère profitable pour l’achat d’une première résidence, notamment dans le cadre du régime d’accession à la propriété (RAP), ou encore pour financer un retour aux études par le régime d’encouragement à l’éducation permanente (REPP).

D’autres éléments sont aussi à considérer lorsque le choix entre le CELI et le REER s’impose. Le CELI devient à prioriser si une personne croit se qualifier pour le Supplément de revenu garanti (SRG) une fois à la retraite. En effet, tout retrait du REER s’ajoute au revenu imposable, contrairement au CELI, dont les retraits n’ont aucune incidence sur les prestations gouvernementales fondées sur le revenu, comme le Supplément de revenu garanti, la pension de la Sécurité de la vieillesse (PSV) et la Prestation fiscale pour enfants.

Conseil 2 : Cotiser dès que possible… peu importe les marchés

Quel que soit le régime choisi (REER ou CELI), il importe de profiter au maximum, et le plus rapidement possible, de l’avantage que les deux outils procurent, à savoir que l’épargne y fructifie à l’abri de l’impôt. Si vous disposez de liquidités vous permettant de cotiser dans un des régimes, faites-le sans tarder !

Ne vous laissez pas distraire par les aléas des marchés financiers. Au besoin, optez pour un investissement à court terme, du type marché monétaire, à l’intérieur du REER ou du CELI. De cette façon, votre argent croîtra immédiatement à l’abri de l’impôt, et vous bénéficierez d’intérêts composés. Par la suite, vous pourrez transférer les sommes vers un véhicule de placement à plus long terme, toujours à l’intérieur du CELI ou du REER (ou encore du CELI au REER), en le faisant graduellement ou d’un seul coup selon l’évolution des marchés.

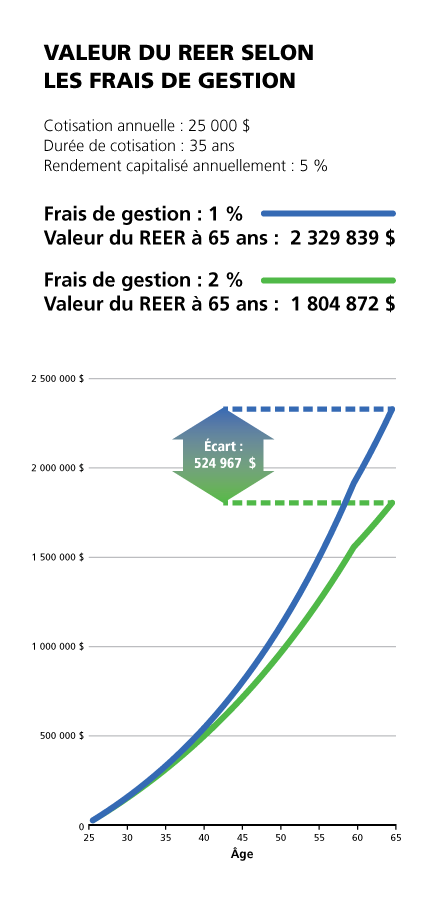

Conseil 3 : Faire attention aux frais de gestion

Peu d’investisseurs se rendent compte de l’ampleur des honoraires de gestion et de leur effet à long terme sur leur portefeuille. Une différence aussi minime que 1 % entre des frais de deux fonds communs de placement similaires produisant des rendements comparables se chiffrera en centaines de milliers de dollars des années plus tard (voir graphique 1).

La valeur finale de l’investissement, que ce soit dans un REER, un CELI ou autres, s’en trouvera considérablement réduite. Ne perdez donc pas de vue cet aspect important surtout dans le contexte actuel des faibles taux d’intérêt et de la forte volatilité des marchés.

Conseil 4 : Respecter son horizon de placement lors du choix des investissements

Le REER et le CELI ne sont pas des placements en soi, mais bien des « coquilles », avec leurs particularités propres, dans lesquelles on verse des épargnes. Autrement dit, c’est à l’investisseur de décider quels produits mettre à l’intérieur de ces contenants. En passant, rappelons que le CELI peut comprendre une gamme très vaste de placements, notamment des actions, des obligations, des fonds communs de placement. Il est erroné de penser qu’il est conçu uniquement pour recevoir des liquidités ou des certificats de placement garanti (CPG).

Il importe donc de définir un horizon de placement pour son REER et son CELI et faire un choix des investissements en conséquence. Si le décaissement des sommes est prévu à court ou à moyen terme (d’un à trois ans), la sécurité des économies doit primer : le portefeuille sera constitué presque exclusivement de titres à revenu fixe. De plus, le fait de détenir les titres à revenu fixe dans le REER ou le CELI permet de profiter au maximum de l’avantage fiscal de ces régimes, car les revenus d’intérêt font l’objet d’une imposition plus élevée que les dividendes et les gains en capital.

Cela ne doit en aucun cas vous faire perdre de vue votre horizon de placement. En d’autres mots, pour placer un capital à long terme (cinq ans et plus), il est souvent plus rentable de viser la croissance et de composer son portefeuille en grande partie des actions afin d’obtenir un rendement supérieur à l’inflation.

Conseil 5 : Élaborer des stratégies d’épargne combinant le CELI et le REER

Le REER et le CELI s’imposent comme des incontournables de toute planification financière, dont la complémentarité présente un potentiel souvent sous-estimé.

Le choix du CELI peut s’avérer une très bonne stratégie pour accumuler de l’épargne en vue de la transférer plus tard dans un REER pour en maximiser les bénéfices. C’est particulièrement vrai pour les jeunes travailleurs dont les revenus sont appelés à progresser d’ici quelques années. Puisque la fourchette d’impôt applicable sera plus élevée, les déductions dues au transfert des sommes dans le REER seront aussi plus généreuses. Cette stratégie est également à considérer dans toute situation où on s’attend à une baisse de revenus temporaire, comme un congé de maternité : on met de l’argent dans le CELI pendant les périodes de plus faibles revenus, pour ensuite les transférer dans le REER, au moment où les revenus augmentent.

Une autre stratégie fiscalement avantageuse permet de combiner l’utilisation du CELI, du REER et du régime d’accession à la propriété (RAP). En prévision de l’achat d’une première maison, on dépose tout d’abord des sommes dans le CELI pour ensuite les transférer dans le REER. On profite alors de retours d’impôt intéressants qui s’ajouteront au capital prévu pour la mise de fonds. Après 90 jours suivant la cotisation au REER, on peut bénéficier du RAP, en retirant de son REER jusqu’à un maximum de 25 000 $ sans payer d’impôt. Si l’on va plus loin, on peut redéposer dans le CELI le retrait REER effectué dans le cadre du RAP et rembourser le solde du RAP avec le CELI pendant 15 ans.

En résumé, les deux régimes devraient être considérés comme complémentaires puisqu’ils comblent des besoins distincts. Il est donc important de bien analyser sa situation, d’essayer de prévoir et de planifier ses revenus afin de mettre en place la stratégie la plus rentable. Chacun de nous a des projets et des rêves, et nous devons épargner pour les réaliser. N’hésitez donc pas à consulter votre conseiller pour le faire de façon optimale.

[i] Le plafond annuel du CELI sera probablement revu à la baisse en 2016. Au moment de la rédaction du présent article, aucune décision à ce sujet n’a été annoncée par le nouveau gouvernement fédéral. Cette modification devrait faire l’objet du premier budget du gouvernement en février.

Dans ce numéro de décembre, nous vous invitons à répondre à notre traditionnel questionnaire de fin d’année, qui fait un bref retour sur les publications parues au cours de l’année qui s’achève. Prenez quelques minutes de votre temps pour évaluer vos connaissances financières et fiscales, gage d’une solide santé financière.

Vrai ou faux?

|

|

Vrai |

Faux |

| 1. |

Les programmes d’assouplissement quantitatif, déployés par la Réserve fédérale américaine entre 2008 et 2014 afin de relancer l’économie ébranlée par la crise, constituent une première dans l’histoire de la finance. |

|

|

| 2. |

En fixant un taux directeur, la Banque du Canada influe sur les taux d’intérêt à court terme, ce qui permet de maintenir l’inflation à un niveau bas, stable et prévisible. |

|

|

| 3. |

Les droits successoraux américains ne s’appliquent pas aux biens détenus par des citoyens canadiens. Au décès, ces derniers bénéficient donc d’une exemption fiscale complète sur leurs biens situés aux États-Unis. |

|

|

| 4. |

Puisque le président de la Réserve fédérale américaine est nommé par le président des États-Unis, toutes les décisions de la Fed doivent être approuvées par ce dernier. |

|

|

| 5. |

À l’exception des placements dans des sociétés étrangères cotées en Bourse canadienne, il est obligatoire de déclarer les biens détenus à l’étranger si leur valeur totale excède 100 000 $ CA. |

|

|

| 6. |

Depuis 2015, la cotisation maximale au CELI s’élève à 10 000 $ par année. |

|

|

| 7. |

Le budget fédéral de 2015 prévoit la révision à la baisse des retraits minimaux obligatoires d’un FERR pour les détenteurs âgés de 71 à 94 ans. |

|

|

| 8. |

À partir de 2017, les sociétés par actions privées devront répondre à certains critères supplémentaires pour bénéficier du taux réduit d’imposition qui est de 8 % (impôt du Québec) sur la première tranche de 500 000 $. |

|

|

| 9. |

L’indicateur VIX, indice mesurant la volatilité du marché financier américain, est unique en son genre. |

|

|

| 10. |

Il est possible de contester un avis de nouvelle cotisation produit par les autorités fiscales, en déposant un avis d’opposition. Dans ce cas-là, les montants faisant l’objet du litige ne donnent pas lieu à des pénalités ni à des intérêts, si le contribuable obtient gain de cause. |

|

|

Réponses :

- Faux. La Fed n’a rien inventé, en 2008, en mettant sur pied son programme d’assouplissement quantitatif. La Banque du Japon en avait déjà instauré un premier, en 2001, dans le but de relancer l’économie nippone qui venait de traverser dix pénibles années de stagnation. Source : À quoi servent les programmes d’assouplissement quantitatif? (parties 1 et 2) Le Médecin du Québec 2015 ; 50 (7) : 70 et 50 (8) : 59.

- Vrai. Dans la mise en œuvre de sa politique monétaire visant à influer les taux d’intérêt à court terme, la Banque du Canada relève et abaisse le taux cible de financement à un jour sur le marché monétaire. La cible qu’elle fixe pour ce taux est ce qu’on appelle le taux directeur. Celui-ci constitue son principal outil de mise en œuvre de la politique monétaire […]. Le taux directeur revêt une grande importance dans le maintien de l’inflation à un niveau bas, stable et prévisible à moyen terme, une condition essentielle à une croissance durable de la production, de l’emploi et des revenus. Source : Le Médecin du Québec 2015 ; 50 (1) : 63-4.

- Faux. Il se peut que la succession ait des impôts à payer en vertu des droits successoraux américains du fait que le particulier détenait, à son décès, des biens situés aux États-Unis, le tout sans égard à son statut de citoyen ou de résident… Source : Les droits successoraux américains. Le Médecin du Québec 2015 ; 50 (6) : 73-4.

- Faux. […] la Fed est indépendante des autres institutions politiques américaines. Ses décisions ne sont assujetties à l’autorisation du président américain. Par ailleurs, son budget n’est pas attribué par le Congrès […]. Source : Qu’est-ce que la Réserve fédérale américaine? Le Médecin du Québec 2015 ; 50 (5) : 81-2.

- Faux. Les biens visés incluent les actions, obligations et autres placements dans des sociétés qui ont pignon sur rue à l’étranger ou qui sont émis par un gouvernement étranger, même s’ils sont détenus au Canada par un courtier (et même s’ils sont côtés à une Bourse canadienne). Source : Les biens étrangers et l’Agence du revenu du Canada Le Médecin du Québec 2015 ; 50 (3) : 81-2.

- Vrai. Le budget fédéral de 2015 a haussé de 5500 $ à 10 000 $ (sans indexation) la cotisation maximale annuelle dans un CELI. Source : Bonnes nouvelles pour les épargnants. Le Médecin du Québec 2015 ; 50 (9) : 87-8.

- Vrai. Le budget fédéral de 2015 a proposé de réduire les retraits minimaux obligatoires entre 71 et 94 ans, afin de permettre aux rentiers de conserver une plus grande partie de l’épargne destinée à leur procurer un revenu à un âge plus avancé, et donc de différer le paiement des impôts. Ces modifications, qui s’expliquent par l’augmentation de l’espérance de vie et des taux de rendement historiquement faibles, s’appliquent à partir de 2015. Source : Bonnes nouvelles pour les épargnants. Le Médecin du Québec 2015 ; 50 (9) : 87-8.

- Vrai. Au Québec, le taux d’imposition d’une société par actions privée est de 8 % pour la première tranche de 500 000 $ de revenus annuels actifs. […] ce taux sera appliqué exclusivement aux sociétés par actions privées suivantes : 1) une société par actions qui emploie pendant toute l’année plus de trois personnes à temps plein; ou 2) une société dont les activités sont du secteur primaire, manufacturier ou de la fabrication et de la transformation. Ces nouveaux critères s’appliqueront aux années d’imposition suivant le 31 décembre 2016. Source : Modifications à l’impôt des sociétés par actions. Le Médecin du Québec 2015 ; 50 (10) : 65-6.

- Faux. L’indice VIX n’est pas le seul indicateur qui mesure la volatilité du marché financier. Les Bourses NASDAQ et S&P/TSX 60 possèdent leur propre indice : le VNX et le VISX respectivement. Source : L’indice de la peur VIX. Le Médecin du Québec 2015 ; 50 (11) : 85-6.

- Vrai. Un contribuable ayant envoyé un avis d’opposition n’est pas tenu de payer les impôts, intérêts et pénalités faisant l’objet du litige et peut même en obtenir le remboursement (avec intérêts) s’il les a déjà payés et qu’il a finalement gain de cause. Le paiement immédiat va permettre aux intérêts de cesser de courir si finalement le contribuable n’obtient pas le gain de cause. Source : Comment réagir à un avis de cotisation. Le Médecin du Québec 2015 ; 50 (4) : 83-4.

Toute l’équipe Fonds FMOQ vous remercie de votre intérêt pour ses chroniques et vous souhaite une bonne année 2016 !

Le lundi 24 août dernier a été qualifié de « lundi noir » en raison des lourdes chutes des bourses mondiales dans la foulée de l’effondrement des indices asiatiques et européens qui ont été plombés par les effets d’une régression aussi spectaculaire qu’inattendue de la Bourse de Shanghai. Il s’agissait du plus net recul en séance de la Bourse chinoise en neuf ans, soit au plus fort de la crise financière mondiale de 2007.

Les places boursières d’Amérique du Nord ont affiché, elles aussi, des signes d’extrême nervosité que les experts et les médias ont jaugés à l’aide du Volatility Index (VIX), aussi appelé indice de la peur (the fear index).

Au début des années 1990, le Chicago Board Options Exchange (CBOE), la principale Bourse où se négocient des contrats d’option en Amérique du Nord, a lancé l’indicateur VIX dans le but de mesurer la volatilité (mesure de l’ampleur de la variation des cours d’un actif financier) du marché financier américain. Considéré aujourd’hui comme un véritable indice, le VIX enregistre les turbulences réelles et potentielles du marché en mesurant l’amplitude de fluctuations anticipées à court et à moyen termes. En pratique, il mesure le sentiment des investisseurs qui sont actifs sur les principaux marchés d’actions américains.

Le VIX n’est pas le seul indice de son genre. D’autres indices de volatilité existent aussi, comme le VNX (basé sur les actions cotées exclusivement sur le NASDAQ) ou le VIXC ( basé sur les actions canadiennes de l’indice S&P/TSX 60).

Calculé quotidiennement à partir de la moyenne pondérée des options d’achat (call) et de vente (put) sur l’indice Standard and Poor’s 500 (S&P 500), le VIX est coté en points de pourcentage. En pratique, il évolue à l’inverse des indices d’actions et c’est sa variation, plutôt qu’une seule valeur donnée, qui permet de l’interpréter correctement. Les spécialistes s’entendent sur le fait qu’une forte valeur du VIX dénote une instabilité, voire un pessimisme du marché des actions américaines, tandis qu’une valeur faible témoignerait plutôt d’un optimisme relatif. En conséquence, une forte progression du VIX traduit une tendance baissière; s’il baisse et demeure faible, le marché est en hausse.

Une analyse historique des variations du VIX incite à conclure que :

- des niveaux bas (entre 10 et 15) confirment un marché confiant, généralement haussier et faiblement volatil;

- des niveaux moyens (entre 20 et 30) reflètent un marché dynamique et nerveux, probablement haussier, avec des phases de décalage importantes;

- des niveaux élevés (30 et plus) traduisent un marché très fortement volatil, voire en crise.

On peut légitimement se demander pour quelle raison on quantifie le risque. La réponse est simple : plus la volatilité d’un titre est forte, plus l’expectative de gain est importante (tout comme le risque de perte d’ailleurs!).

En consultant diverses publications (ex. le guide INfinance au www.infinance.fr), on apprend que, la valeur du VIX moyenne avoisine le niveau 19, mais qu’elle a dépassé le seuil de 35 à plusieurs reprises depuis sa création.

| Valeur de l’indice |

Mois et année |

Événement |

| 60 |

Octobre 1998 |

Crise de la dette russe (effondrement des marchés monétaire et financier) |

| 58 |

Septembre 2001 |

Attentats terroristes aux tours jumelles du World Trade Center, au Pentagone, etc. |

| 58 |

De juillet à septembre 2002 |

Scandales financiers (Enron, Worldcom, etc.) |

| 90 |

Septembre 2008 |

Faillite de Lehman Brothers |

| 79 |

Octobre 2008 |

Crise des prêts hypothécaires à haut risque (subprimes) |

| 51 |

Août 2015 |

Recul de la Bourse chinoise et effondrement des indices asiatiques et européens |

Nous ne répéterons jamais assez qu’il est primordial de garder la tête froide et de ne pas céder à la panique que provoquent des mouvements boursiers importants que des médias qualifient de « bain de sang » ou de « saignée ». En pareilles circonstances, tant les investisseurs que les médias ont intérêt à retenir et à suivre le conseil publié sur Twitter le 24 août par M. Richard Thaler, théoricien de la finance comportementale à l’Université de Chicago : « Inhale, exhale. Repeat. Then watch ESPN ». Traduction libre : « Inspirez, expirez. Répétez. Ensuite, regardez RDS ».

À bon lecteur, salut!

NOTE : Compte tenu des délais entre la rédaction et la publication de cet article, il se pourrait que d’autres mouvements importants se soient produits dans les marchés financiers depuis le 24 août 2015.

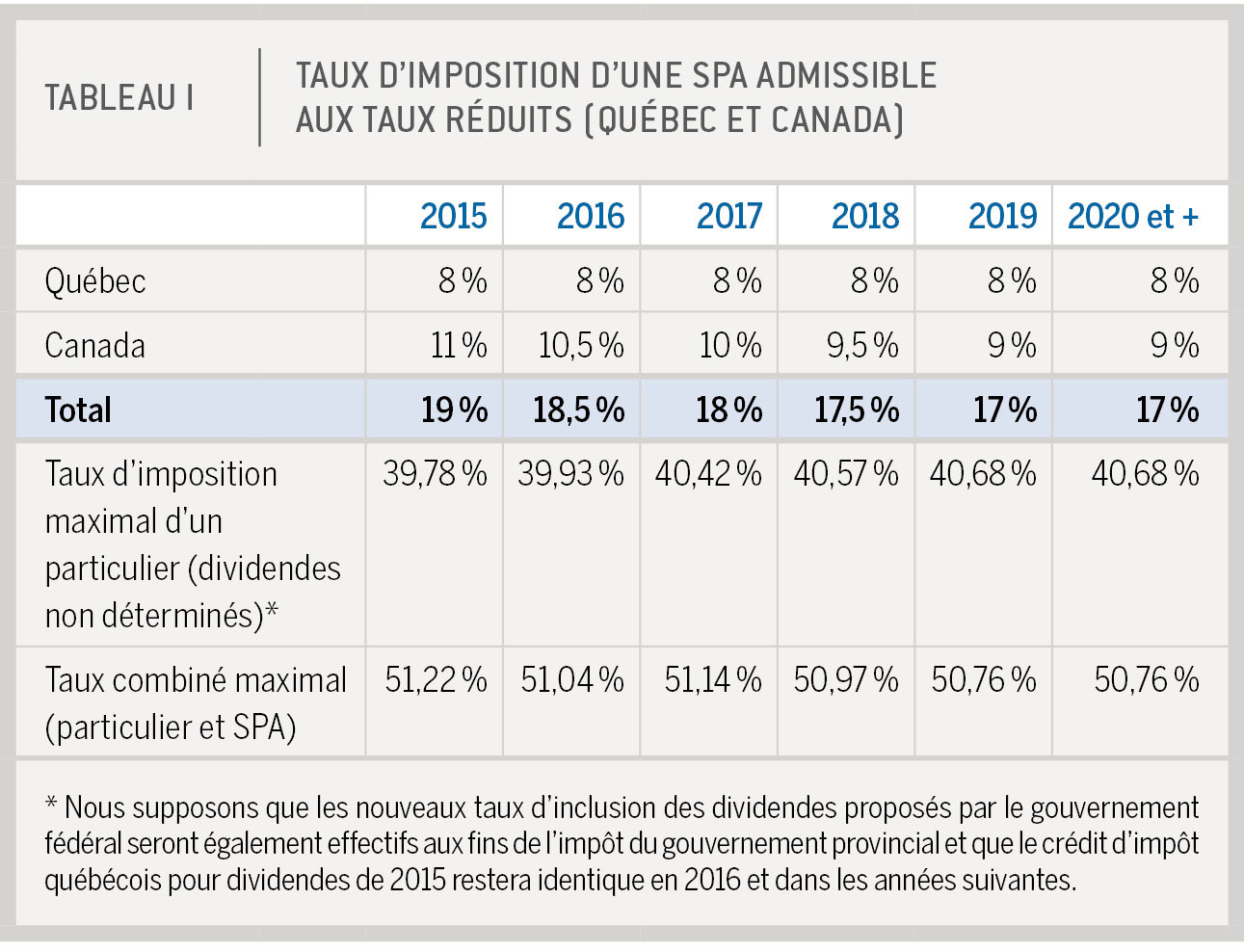

Plusieurs professionnels de la santé ont incorporé leur pratique et ont créé une société par actions (SPA). Les deux paliers de gouvernement ont annoncé, dans leurs budgets respectifs de 2015, des modifications au traitement fiscal des revenus annuels gagnés par une SPA. Voici un aperçu de ces modifications.

Impôt du Québec

Le taux d’imposition d’une société par actions privée est habituellement de 8 % pour la première tranche de 500 000 $ de revenus annuels actifs. Pour les revenus qui dépassent ce seuil, le taux d’imposition est fixé à 11,9 %.

D’abord, on ajoute des critères supplémentaires pour avoir accès au taux de 8 %. Ainsi, ce taux sera éventuellement appliqué exclusivement aux sociétés par actions privées suivantes :

- une société par actions qui emploie pendant toute l’année plus de trois personnes à temps plein ;

ou

- une société dont les activités sont du secteur primaire, manufacturier ou de la fabrication et de la transformation (ce qui exclut notamment les entreprises de services).

Les SPA de médecins devront donc se qualifier pour avoir droit au taux de 8 %. Ces nouveaux critères s’appliqueront aux années d’imposition qui commenceront après le 31 décembre 2016.

Par la suite, le taux de 11,9 % sera progressivement réduit de 2017 à 2020, pour atteindre 11,5 %.

Impôt du Canada

Le taux d’imposition des sociétés, pour la première tranche de 500 000 $ de revenus annuels actifs, est actuellement de 11 %. Ce dernier sera abaissé graduellement à 9 % de 2016 à 2019. De plus, le facteur de majoration et le taux du crédit d’impôt pour dividende seront rajustés en parallèle.

Au total

Le tableau 1 présente un résumé des répercussions fiscales de ces changements.

Le taux d’imposition maximal représente le taux d’imposition maximal applicable au particulier sur le dividende (non déterminé).

Le taux combiné illustre à la fois l’imposition des revenus de la SPA et l’impôt que l’actionnaire versera sur le dividende reçu. Ce dernier taux représente donc le fardeau fiscal total maximal sur le revenu des dividendes.

On remarque, dans ce tableau, que le taux combiné maximal oscillera entre 51,22 % (en 2016) et 50,76 % (en 2019). Il s’agit donc d’un taux d’imposition combiné maximal légèrement supérieur au taux d’imposition maximal applicable à un particulier (actuellement 49,97 %).

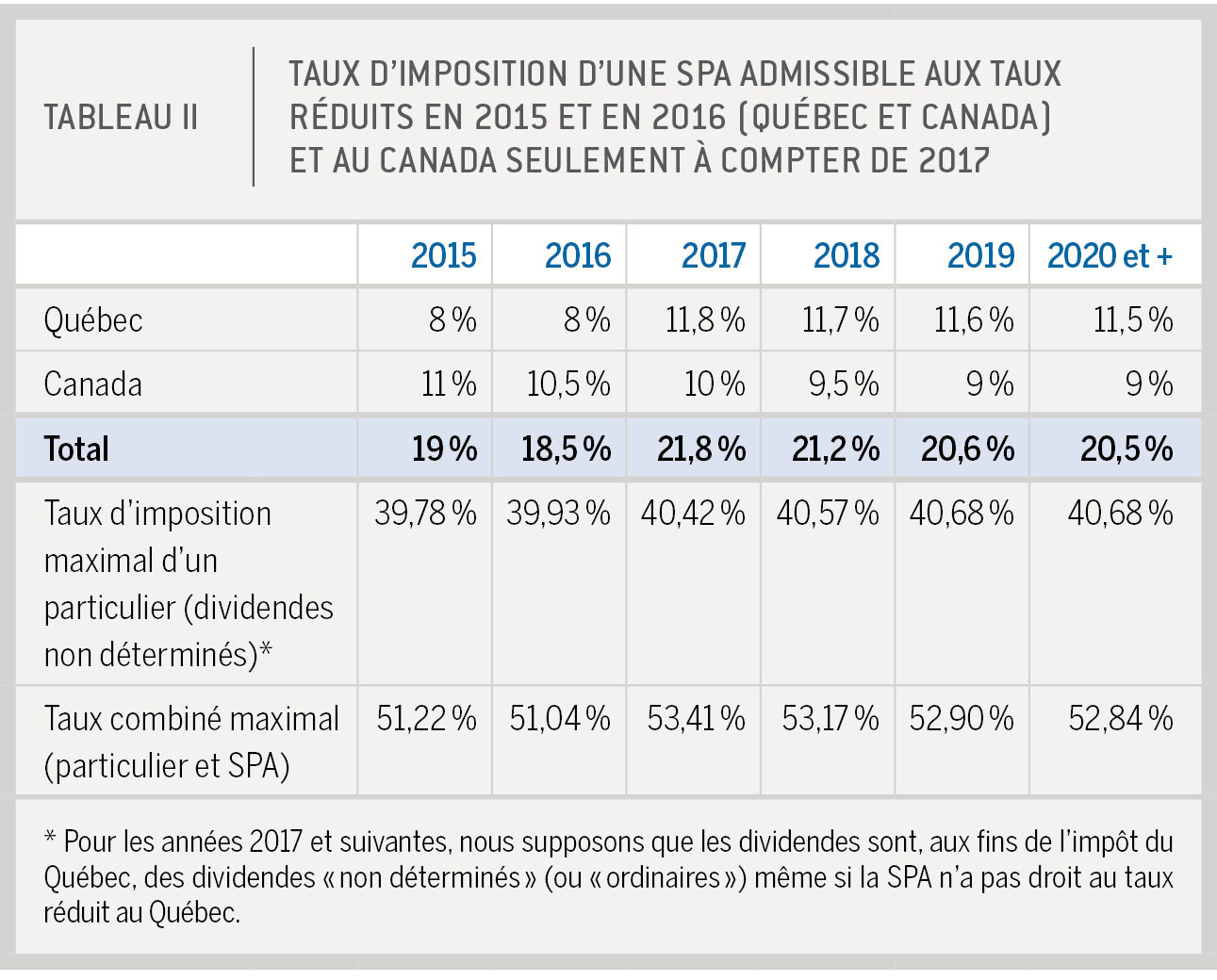

On notera, enfin, et c’est possiblement là que le bât blesse, qu’à partir de 2017, sauf exception, seules les SPA qui emploient plus de trois personnes à plein temps seront admissibles au taux de 8 % au Québec. Pour les autres, verser des dividendes pourrait, dans certains cas, s’avérer moins avantageux qu’une rémunération mixte (salaire et dividendes).

Le tableau II présente ces mêmes taux pour une société qui ne serait pas admissible au taux réduit au Québec à compter de 2017.

On notera que ces taux seront applicables après 2016. Aux fins de notre exemple, nous avons supposé que le traitement fiscal du particulier (taux d’imposition personnel) demeurerait inchangé. Considérant ces hypothèses, le taux combiné reste substantiellement supérieur au taux d’imposition maximal applicable à un particulier (actuellement 49,97 %).

En conclusion

En conclusion, l’application de ces nouvelles règles fera en sorte que les professionnels ayant incorporé leur pratique auraient avantage à réviser leur planification fiscale, notamment en ce qui concerne le choix de se verser un salaire ou des dividendes.

Le budget déposé le 21 avril dernier par le ministre des Finances du Canada comportait des éléments intéressants sur le compte d’épargne libre d’impôt (CELI) et le fonds enregistré de revenu de retraite (FERR). Ces éléments ont été également adoptés en juin par le ministre des Finances du Québec. En voici une brève description.

Compte d’épargne libre d’impôt

Augmentation du plafond des cotisations maximales annuelles

L’Agence du revenu du Canada définit cet outil financier créé en 2009 comme « un instrument d’épargne enregistré, souple et d’usage général, qui permet aux Canadiennes et aux Canadiens de gagner un revenu de placement libre d’impôt afin de combler plus facilement leurs besoins d’épargne tout au long de leur vie ».

Contrairement à une croyance erronée découlant de son appellation, le CELI n’est pas obligatoirement un compte bancaire. Il peut prendre la forme d’un portefeuille de placements constitué, par exemple, de dépôts à terme, de fonds communs de placement ou de titres individuels (comme des actions et des obligations). Ses principales modalités se résument ainsi :

-

Tout résident canadien de 18 ans et plus peut y cotiser.

-

Les sommes qui y sont versées ne sont pas déductibles du revenu.

-

Le revenu de placement obtenu n’est pas imposé.

-

Les sommes retirées ne sont pas imposées.

-

Les droits de cotisation inutilisés des années antérieures sont reportés aux années futures et s’accumulent.

-

Le montant complet des retraits peut être remis dans le CELI dans des années suivant le retrait.

-

Au moment du décès, l’actif détenu dans un CELI peut être transféré à l’époux ou au conjoint de fait.

Le budget fédéral de 2015 a haussé de 5500 $ à 10 000 $ (sans indexation) la cotisation maximale annuelle. Cette bonification ne touche pas le report des droits de cotisation inutilisés des années antérieures (tableau I).

Fonds enregistré de revenu de retraite (FERR)

Diminution des taux de retraits minimaux annuels obligatoires

Le FERR est en quelque sorte le prolongement du régime enregistré d’épargne-retraite (REER). Alors que ce dernier permet d’épargner en vue de la retraite, le FERR, lui, sert à retirer un revenu pendant la retraite. En pratique, le FERR est un plan d’investissement destiné à produire un revenu viager qui doit être établi au plus tard à la fin de l’année où le détenteur d’un REER atteint 71 ans. Un REER peut cependant être converti en FERR à n’importe quel moment avant cette date.

Le détenteur d’un FERR doit obligatoirement retirer un montant minimal chaque année (tableau II), qui vient s’ajouter à ses autres revenus et est imposable. Le montant du retrait minimal obligatoire annuel est établi selon un pourcentage de la valeur du FERR et l’âge du détenteur (ou de son conjoint, si ce dernier est plus jeune).

Le budget fédéral de 2015 a proposé de réduire les retraits minimaux obligatoires entre 71 et 94 ans, afin de permettre aux rentiers et aux rentières de conserver une plus grande partie de l’épargne destinée à leur procurer un revenu à un âge plus avancé, et donc de différer le paiement des impôts. Ces modifications, qui s’expliquent par l’augmentation de l’espérance de vie et des taux de rendement historiques faibles, s’appliquent à partir de 2015 (encadré).

Il existe une foule de sources d’information pertinentes, intéressantes et sûres sur l’épargne. Parmi celles-ci, l’Agence de consommation en matière financière du Canada (ACMFC) rappelle à juste titre qu’en plus d’aider à atteindre des objectifs importants, l’épargne apporte une sécurité, assure une possibilité de choisir et entraîne des économies d’argent.

Le site Internet de l’Agence (www.fcac-acfc.gc.ca) comporte une section (Le pourquoi et le comment de l’épargne) qui aborde des sujets comme les raisons et les façons d’épargner, le calcul et les règles de l’épargne, l’utilisation de l’argent épargné, etc. Toutes les raisons sont bonnes pour le consulter. //

Dans ce second et dernier article sur les programmes d’assouplissement quantitatif, nous complétons le tour de la question en survolant les approches de banques centrales des continents nord-américain, asiatique et européen.

Depuis 2008, les programmes d’assouplissement quantitatif de la Fed (la banque centrale des États-Unis) ont totalisé quelque 4 000 milliards de dollars et ont permis entre autres de reconstruire la base de capitaux des établissements de dépôts américains. Tombée à 2 milliards de dollars seulement en septembre 2008, cette base est estimée aujourd’hui à 2 400 milliards, soit une augmentation spectaculaire de 1 100 %.

Le cas japonais

La Fed n’a rien inventé, en 2008, en mettant sur pied son programme d’assouplissement quantitatif. La Banque du Japon (Nippon Ginko) en avait déjà instauré un premier, en 2001, dans le but de relancer l’économie nippone qui venait de traverser dix pénibles années de stagnation.

De 2001 à 2006, la banque centrale du Japon a ainsi procédé au rachat d’obligations de son gouvernement. Toutefois, elle ne l’a pas fait de façon continue et soutenue, ce qui n’a pas permis d’empêcher la déflation, c’est-à-dire la baisse des prix qui a entraîné à son tour un ralentissement de l’activité économique.

Au terme de près de quinze années de déflation, la Banque du Japon a réintroduit un programme d’assouplissement quantitatif en 2013 et a annoncé le rachat d’obligations d’État à raison de 600 milliards de dollars américains par année, y compris le rachat de fonds cotés en bourse et de fonds communs immobiliers.

Ce programme a permis de réanimer la croissance économique pendant une courte période, mais l’économie japonaise est retombée en récession au quatrième trimestre de 2014.

L’Europe se lance à son tour

Outre le Japon et les États-Unis, l’Angleterre a aussi bénéficié de la médecine de l’assouplissement quantitatif, mais à doses homéopathiques. En 2009, en 2011 et en 2012, la Banque d’Angleterre (Bank of England) a procédé à des rachats ciblés de titres de dette pour soulager le système bancaire. On ne parle pas ici de programmes mis en branle à grande échelle ni sur une longue période. C’est par contre ce que vient tout juste d’annoncer la Banque centrale européenne (BCE) qui a décidé, en janvier 2015, de lancer un programme de rachats massifs de dettes du secteur public au sein des dix-neuf pays membres de la zone euro.

Les rachats d’obligations gouvernementales prévus par ce programme d’assouplissement quantitatif ont commencé officiellement le 9 mars dernier. Ils devraient atteindre une moyenne de 60 milliards d’euros par mois sur une période qui en compte dix-neuf, l’objectif maximal étant de 1 140 milliards d’euros.

Malgré un taux directeur ramené à 0,5 %, la zone euro est aux prises avec une économie stagnante et doit faire face à un danger de déflation, le niveau général des prix ayant reculé de 0,2 % en décembre dernier. C’est dans cette optique que la BCE a décidé de mettre en œuvre à son tour le programme qui a permis à l’économie américaine de retrouver du tonus.

Contrairement aux États-Unis toutefois, la BCE n’est responsable que du cinquième des rachats de titres de dettes prévus. Les 80 % restants seront réalisés et pris en charge par les banques centrales des dix-neuf pays de la zone euro.

Le programme de la BCE donne des résultats rapides, puisque l’afflux de capitaux déjà anticipé dans le système financier européen a permis à la monnaie européenne de se dévaloriser par rapport au dollar américain. L’euro, qui s’échangeait à 1,30 $ US il y a un an, est tombé sous la barre des 1,10 $ US au début du mois de mars, permettant ainsi aux entreprises exportatrices européennes de retrouver des avantages concurrentiels perdus depuis longtemps.

De son côté, l’Allemagne s’est toujours opposée à l’adoption d’un programme d’assouplissement quantitatif. À ses yeux, la BCE n’a pas le droit de financer les déficits de ses États membres, tel que le stipule le Traité de Lisbonne à la base de la création de la zone euro.

L’avenir nous dira si la BCE a pris la bonne décision, mais tous souhaitent que l’Europe renoue au plus vite avec la croissance économique.

Depuis la crise financière et la grande récession de 2008-2009, on a beaucoup parlé des programmes d’assouplissement quantitatif que les banques centrales de plusieurs grandes puissances mondiales ont mis en place dans le but de relancer la machine économique de leurs pays respectifs. En quoi consistent ces programmes ? À quoi servent-ils exactement et quels résultats ont-ils donnés à ce jour ? Voici un bref retour sur une mesure ayant pour but de relancer la croissance économique de façon durable.

À l’automne 2008, en plein cœur de la crise financière, les citoyens nord-américains entendent pour la première fois parler d’assouplissement quantitatif (quantitative easing), lorsque le président de la banque centrale des États-Unis, aussi appelée Réserve fédérale américaine ou Fed, M. Ben Bernanke, annonce qu’il mettra en branle des programmes d’achat d’actifs à grande échelle.

Rappelons les faits et le contexte. En mars 2008, la banque Bear Stearns fait faillite. Elle entraîne dans son sillage, en septembre 2008, la banque d’affaires Lehman Brothers, quatrième banque d’investissement en importance aux États-Unis, qui fait également faillite en raison de sa trop grande exposition aux titres hypothécaires à risque (subprimes) ayant fait l’objet de défauts de paiement massifs dans la foulée de la crise immobilière américaine de 2007.

Deux jours après l’effondrement de Lehman Brothers, c’est le géant Merrill Lynch, la plus grande banque d’affaires américaine, qui risque à son tour de s’écrouler, avant d’être racheté par la Bank of America.

On se rend alors compte que le système financier international est soudainement fragilisé par la récession qui frappe l’économie des pays industrialisés.

Beaucoup de grandes banques n’ont pas les capitaux suffisants pour couvrir les risques associés à leurs portefeuilles de prêts. C’est le cas notamment de la banque Barclays de Londres, de la Royal Bank of Scotland et de la Société Générale de France.

En novembre 2008, le président de la Fed lance son premier programme d’assouplissement quantitatif afin de soulager les établissements financiers américains d’une partie de leur fardeau, en leur rachetant pour 600 G $ de titres hypothécaires. Il sauve alors de la faillite les agences hypothécaires Fannie Mae et Freddie Mac.

Pour faire face à la récession et stimuler l’activité économique, la Fed a déjà ramené son taux directeur* à son seuil minimal, soit entre 0 % et 0,25 %, afin d’inciter les consommateurs et les entreprises américaines à réinvestir.

En facilitant l’accès au crédit, la Fed espère relancer l’activité économique. Mais rien n’y fait ! Les banques n’ont pas les fonds disponibles et ne veulent ni ne peuvent alourdir leur passif.

En plus de maintenir les taux d’intérêt à leur minimum, la Fed poursuit son initiative d’assouplissement quantitatif et procède, en mars 2009, au rachat de 300 G $ d’obligations du Trésor, de 750 G $ additionnels de dettes hypothécaires et de 100 G $ de dettes bancaires. Le but de l’opération est toujours le même, soit redonner des capitaux aux banques pour qu’elles puissent les mettre à la disposition de leurs clients et relancer par le fait même l’activité économique.

La reprise étant toujours hésitante, la Fed reconduit, en 2010 et en 2012, deux nouveaux programmes d’assouplissement quantitatif. Le premier prévoit le rachat de 600 G $ d’obligations du Trésor, et le second consiste à racheter chaque mois l’équivalent de 85 G $ de titres de dettes, soit 40 G $ de dettes hypothécaires et 45 G $ d’obligations à long terme.

En novembre 2014, après six années de rachats de titres de dettes, la Fed met fin à son programme d’assouplissement quantitatif, l’économie américaine montrant des signes de reprise forte et durable. En effet, il s’est créé en moyenne 300 000 nouveaux emplois par mois au cours des quinze mois précédents.

À cet égard, on peut affirmer que le programme américain d’assouplissement quantitatif a été un succès, d’autant plus que les faibles taux d’intérêt ont permis de redonner de la vigueur aux marchés boursiers américains qui ont régulièrement franchi, tout au long de 2014, de nouveaux sommets historiques.

Suite dans le prochain numéro.