Alors que la période des REER bat son plein, c’est le temps de vérifier ce que vous savez – ou pas – sur ce véhicule d’épargne.

-

Quelle est l’utilité d’un REER ?

La vocation première du régime enregistré d’épargne-retraite (REER) est d’aider les contribuables à se constituer un capital personnel en vue de la retraite. L’épargne REER donne droit à deux grands avantages fiscaux :

- Les cotisations (sommes que le détenteur verse à son régime) sont déductibles du revenu imposable, ce qui donne lieu à des économies d’impôt – les fameux « remboursements d’impôt ».

- Les revenus générés ne sont pas imposables tant qu’ils se trouvent à l’intérieur du REER.

Bien que le capital croisse à l’abri de l’impôt, on doit assumer une facture fiscale dès qu’on retire de l’argent du régime. Dans la majorité des cas, le montant déboursé s’avère tout de même moindre que si le même investissement avait été fait hors régime. En effet, comme les sommes sont déposées dans le REER (exemptes d’impôt) durant la vie active, alors que notre revenu est en principe plus élevé, et en sont retirées à la retraite, quand notre revenu a en principe diminué, le taux d’imposition qui s’applique est généralement plus faible. Le report d’impôt réduit par conséquent le fardeau fiscal.

Par ailleurs, le REER peut aussi, sous certaines conditions, servir à :

- financer un retour aux études, s’il est jumelé au régime d’encouragement à l’éducation permanente (REEP) ;

- acheter une propriété grâce au régime d’accession à la propriété (RAP) ;

- fournir un revenu d’appoint, par exemple durant un congé de maternité ou une année sabbatique.

-

Quel montant puis-je placer dans mon REER ?

La cotisation maximale autorisée varie annuellement. Elle est calculée sur la base du revenu individuel. Chaque année, vous pouvez verser l’équivalent de 18 % de votre revenu gagné l’année précédente, jusqu’à concurrence d’un plafond déterminé par l’Agence du revenu du Canada (25 370 $ pour 2016 et 26 010 $ pour 2017). En outre, les droits de cotisation inutilisés sont cumulatifs.

Pour savoir le montant maximal qu’il vous est permis de placer dans votre REER pour l’année d’imposition 2016, incluant vos droits de cotisation inutilisés, consultez votre dernier avis de cotisation. Vous pouvez aussi obtenir cette information en vous inscrivant au service « Mon dossier » sur le site de l’Agence du revenu du Canada (www.cra-arc.gc.ca). Il est important de respecter votre plafond de cotisation.

Le gouvernement vous accorde 2 000 $ de cotisations excédentaires sans pénalité, à vie. Au-delà, vous pourriez avoir à payer un impôt de 1 % par mois pour chaque mois présentant un excédent. Précisons qu’un contribuable peut détenir autant de REER qu’il le désire, mais le plafond s’applique au total des régimes.

-

Quand devrais-je cotiser à mon REER ?

Afin de bénéficier le plus possible des avantages de ce régime, vous devriez respecter tout au long de votre vie ces trois règles de base.

- Commencer à cotiser le plus jeune possible. On obtient des droits de cotisation dès qu’on déclare des revenus admissibles, sans limite d’âge minimum. Plus on cotise jeune, plus on allonge la période où l’argent croît à l’abri de l’impôt, et plus le capital augmente.

- Cotiser le montant maximum autorisé chaque année. C’est le moyen le plus sûr de se constituer un capital retraite et de profiter des déductions d’impôt.

- Cotiser au début de l’année plutôt qu’à la fin. De cette façon, le capital profite pleinement des effets du rendement composé. Quelle différence cette discipline peut-elle faire ? Pour une personne de 40 ans qui place dans son REER 10 000 $ par an à un taux annuel de 6 % jusqu’à l’âge de 65 ans, le simple fait de cotiser en tout début d’année plutôt qu’à la date limite (donc 14 mois plus tard) lui vaudra une épargne supplémentaire de 33 000 $.

En un mot, l’assiduité est la clé du succès. Vous négligez parfois de cotiser, par manque de fonds ou simplement de temps pour y penser ? Autoriser les prélèvements bancaires réguliers est une solution simple et efficace. En faisant des versements tout au long de l’année, plutôt qu’un seul à la fin, vous profitez du coût d’achat moyen. De plus, cette épargne systématique vous évite de disperser votre argent. Fini, la course aux liquidités en février !

-

Puis-je investir dans le REER de mon conjoint ?

Si vos revenus sont très inégaux et que vous pensez qu’ils le resteront à la retraite, cette avenue est à considérer. Cotiser au REER du conjoint permet le fractionnement du revenu, une stratégie fiscale qui vise à répartir les revenus dans le couple afin de réduire le taux d’imposition.

Cette stratégie fonctionne comme suit : la personne dont le revenu est le plus élevé souscrit un REER au bénéfice de son conjoint (marié ou de fait). Elle y verse des cotisations, qui sont déductibles de son revenu imposable, au même titre que si elle avait déposé les fonds dans son propre REER. À la retraite, lorsque le conjoint effectue des retraits de son REER, c’est son taux d’imposition qui s’applique, lequel est plus bas. Grâce à cette répartition, le couple peut donc faire des économies d’impôt appréciables.

Quelques précisions s’imposent toutefois :

- Le cotisant ne peut pas excéder son plafond personnel de cotisation. En d’autres termes, qu’il investisse l’argent dans son REER ou dans le REER de conjoint, le total ne doit pas excéder son montant maximal autorisé au titre des REER.

- Vous pensiez profiter de la déduction fiscale puis retirer les fonds tout de suite après au bas taux ? Le fisc vous a à l’œil : les fonds doivent rester au moins trois ans dans le REER de conjoint pour être imposés au taux du bénéficiaire.

- L’argent amassé dans le REER de conjoint appartient au conjoint.

-

Y a-t-il un âge maximal pour cotiser ?

Pour autant que vous ayez des revenus admissibles, vous pouvez contribuer à un REER jusqu’au 31 décembre de l’année où vous atteignez 71 ans. Ensuite, vous avez l’obligation de liquider votre REER, soit en retirant tous les fonds (à déconseiller), soit en achetant une rente, soit en le transformant en fonds enregistré de revenu de retraite (FERR).

Si vous avez franchi cet âge limite, mais pas votre conjoint, vous pouvez continuer de contribuer à son REER jusqu’au 31 décembre de l’année où il aura 71 ans, pourvu bien sûr que vous déteniez des droits de cotisation. Vous bénéficierez ainsi de la déduction fiscale et des avantages du fractionnement de revenu, sans pour autant que ses droits de cotisation soient réduits.

-

Dois-je me préoccuper des frais de gestion ?

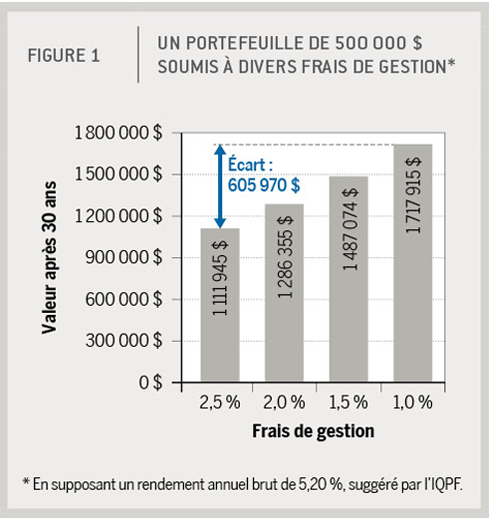

Absolument ! Les frais de gestion devraient en fait constituer un élément clé dans le choix de l’institution financière où vous investissez. Pourquoi ? Parce qu’à rendement égal les frais de gestion font la différence sur ce que vous récolterez en fin de compte. Par exemple, sur une période de 30 ans, un portefeuille de 500 000 $ soumis à des frais annuels de 1 % atteindra un montant de 54 % plus élevé que le même portefeuille soumis à des frais de 2,5 % (figure 1). En fait, réduire les frais de gestion revient à augmenter d’autant le rendement sans augmenter ni l’effort ni le risque. Une vraie aubaine !

Dernière chance pour 2016

Vous n’avez pas encore versé à votre REER la cotisation maximale admissible pour 2016 ? Voyez-y sans tarder, afin de profiter de la déduction fiscale dans votre déclaration de revenus 2016. La date limite de cotisation, pour l’année 2016, est le 1er mars 2017. Appelez votre conseiller dès maintenant : il facilitera la démarche tout en vous suggérant les placements qui vous conviennent. //

Facile d’emploi et avantageux fiscalement, le CELI peut vous aider à réaliser les projets qui vous tiennent à cœur.

Agrandir le chalet, partir en voyage, s’offrir un voilier… peu importe le projet que vous caressez ou qui pourrait naître dans les prochaines années, le compte d’épargne libre d’impôt (CELI) est un bon moyen d’accumuler les fonds nécessaires pour le concrétiser.

Mis en place en 2009 pour inciter les Canadiens à mettre de l’argent de côté, cet outil de placement est particulièrement intéressant en raison des avantages fiscaux qu’il procure. D’une part, on peut y accumuler du capital à l’abri de l’impôt. D’autre part, il permet des retraits en tout temps et pour n’importe quel motif sans qu’ils soient imposables.

Cette grande flexibilité en fait un instrument d’épargne idéal pour planifier des dépenses importantes à court ou à moyen terme ou pour constituer un coussin afin de parer aux imprévus.

Comment y contribuer

D’entrée de jeu, disons que l’expression qui le désigne, « compte d’épargne », porte à confusion. En fait, le CELI est un régime d’épargne enregistré, un « contenant » en quelque sorte, dans lequel on met les placements désirés, en fonction de son profil d’investisseur et de l’horizon visé. Le CELI peut notamment contenir des fonds communs de placement, des obligations, des actions, des certificats de placement garanti, etc. Les revenus générés sont libres d’impôt : ni les gains en capital, ni les dividendes, ni les intérêts ne sont imposables, pas même au retrait.

Tout résident canadien âgé de 18 ans ou plus peut cotiser à ce régime ; il n’y a aucune limite d’âge supérieure.

Les droits de cotisation, qui sont les montants maximum que le titulaire peut y déposer, sont établis par le gouvernement chaque année, sans égard au revenu. Le montant gagné ne fait donc aucune différence. La provenance du revenu n’est pas non plus prise en compte : étudiants, travailleurs, retraités, tous disposent des mêmes droits annuels de cotisation au CELI. En outre, les droits inutilisés peuvent être reportés aux années suivantes.

En 2017, le plafond cumulatif pour le CELI s’élève à 52 000 $ (soit l’addition des plafonds annuels depuis la mise sur pied du régime : 5 000 $ par an pour 2009 à 2012, 5 500 $ par an pour 2013 et 2014, 10 000 $ pour 2015 et 5 500 $ par an pour 2016 et 2017). Cela signifie que si vous n’avez jamais contribué à un CELI et que vous avez droit à toutes les années de cotisation (c’est-à-dire que vous aviez au moins 18 ans en 2009), vous pouvez y placer des investissements jusqu’à 52 000 $.

Il convient de noter que les cotisations au CELI ne sont pas déductibles du revenu imposable.

Ajoutons que les retraits du CELI n’ont aucune influence sur l’admissibilité aux prestations ou crédits gouvernementaux fondés sur le revenu, tels que le Supplément de revenu garanti, la pension de la Sécurité de la vieillesse (SV) et l’Allocation canadienne pour enfants.

Retirer puis recotiser

Les fenêtres doivent être changées ? La Namibie vous fait de l’œil ? Vous pouvez retirer la somme voulue du régime sans impact fiscal. De plus, caractéristique unique de ce régime, le CELI vous octroie le droit de redéposer le montant retiré, dès l’année suivante, sans pénalité. Vous pouvez donc utiliser votre argent pour réaliser votre achat, puis combler à nouveau votre plafond cumulatif de cotisations l’année suivante.

Prenons un exemple. Au début de 2016, vous avez cotisé au maximum, soit 46 500 $. Au printemps de la même année, vous avez retiré de votre CELI 15 000 $, libres d’impôt. Dès janvier 2017, vos droits de cotisation de l’année totalisent 20 500 $, soit le plafond annuel de base (5 500 $) additionné du retrait fait en 2016 (15 000 $).

Applications pratiques

En raison de ses spécificités, le CELI peut être intéressant dans plusieurs situations.

Par exemple, les étudiants ou les professionnels en début de carrière, qui ont peu de revenu, pourraient avoir avantage à cotiser à un CELI plutôt qu’à un REER. En effet, comme ils ont peu, voire pas, d’impôt à assumer, la déductibilité des cotisations qu’offre le REER ne présente pas vraiment d’attrait. Si tel est votre cas, un plan gagnant pourrait être d’utiliser un CELI pour accumuler les intérêts à l’abri de l’impôt jusqu’à ce que vos revenus soient plus importants, puis de transférer au REER le montant investi, de façon à réduire votre revenu imposable et donc votre facture d’impôt.

La même stratégie est également à considérer si vous vous attendez à une baisse de revenu temporaire, comme durant un congé de maternité : vous mettez de l’argent dans le CELI pendant la période de plus faible revenu, pour faire croître le capital à l’abri de l’impôt, et vous le transférez dans le REER au moment où votre revenu augmente, afin de bénéficier des déductions.

Autre situation où le CELI est une bonne option : si vous avez comblé tous vos droits de cotisation dans votre REER. Vous pourriez avoir recours au CELI pour continuer à épargner en prévision de votre retraite.

Vous ne disposez pas de fonds suffisants pour cotiser au maximum à la fois dans votre REER et dans votre CELI ? Vous pourriez utiliser en priorité le CELI pour préparer votre retraite, avant le REER, si vous prévoyez que vos revenus à la retraite seront plus élevés que durant votre vie active. En effet, votre taux d’imposition risque alors d’être plus élevé à la retraite ; vous avez donc intérêt à utiliser le CELI maintenant pour faire croître votre capital à l’abri de l’impôt et à reporter les déductions d’impôt offertes par le REER quand vous serez à la retraite.

Si vous êtes déjà à la retraite, vous pouvez investir vos surplus d’argent dans un CELI pour mettre les revenus à l’abri de l’impôt tout en gardant vos fonds accessibles en cas de besoin. Contrairement au REER, qui doit être converti au plus tard lorsque le détenteur a 71 ans, le CELI n’est lié à aucune limite d’âge.

Pas si vite !

En dépit des atouts évidents que présente le CELI, on doit toujours se rappeler qu’il n’y a pas de solution universelle. Les cas présentés ne font qu’illustrer la variété des stratégies possibles. Avant de prioriser le CELI, le REER ou n’importe quel autre instrument d’épargne, demandez l’avis professionnel de votre conseiller, qui tiendra compte de l’ensemble de vos besoins et de votre situation pour vous faire les meilleures recommandations pour votre portefeuille.

Si vous placez votre argent en vue d’acheter une maison dans trois ans, vous ne ferez pas les mêmes choix, et ne prendrez pas les mêmes risques, que si vous l’investissez dans le but de financer votre retraite dans quinze ans. Cap sur un facteur déterminant de la gestion de portefeuille : l’horizon de placement.

En général, la gestion d’un portefeuille repose sur deux éléments essentiels : la tolérance au risque et l’horizon de placement. Voyons plus en détail cette dernière variable.

L’horizon de placement, c’est la durée pendant laquelle vos fonds seront placés en fonction de l’objectif qu’ils serviront à remplir. Par exemple, si vous avez 40 ans et que vous épargnez en vue de votre retraite, que vous comptez prendre à 65 ans, votre horizon de placement est de 25 ans. Par contre, si vous investissez en prévision d’un long périple à travers le monde dont le départ est prévu dans trois ans, votre horizon de placement, pour ce montant, est de trois ans.

POURQUOI L’HORIZON EST-IL SI IMPORTANT ?

La répartition des éléments d’actif d’un portefeuille entre les différentes classes et le choix des investissements dépendent largement de l’horizon de placement. En principe, lorsque l’horizon de placement est à long terme, on peut se permettre d’assumer un niveau de risque plus élevé et se constituer un portefeuille de valeurs en conséquence. Par contre, pour un horizon de placement à moyen terme, on doit privilégier un degré de risque modéré. Quant aux horizons de placement à court terme, c’est la sécurité du capital, et non sa croissance, qui doit primer.

De façon générale, on parle d’un horizon de placement à court terme lorsque l’objectif visé doit se réaliser dans un délai de un à trois ans ; à moyen terme lorsque ce délai est de 3 à 5 ans ; et à long terme lorsque le délai est de plus de 5 ans. Comme un horizon de placement inférieur à un an vise un but spéculatif ou constitue une période de transition, il ne s’agit pas, à proprement parler, d’un investissement.

SÉCURITÉ OU CROISSANCE

Lorsque l’horizon de placement est à court terme, la sécurité du capital est prépondérante. Le portefeuille doit donc contenir presque exclusivement des titres à revenus fixes (bons du trésor, obligations négociables). L’investisseur cherche à réduire au minimum la probabilité de perdre de l’argent et à augmenter le plus possible les revenus.

Quand l’horizon est à moyen terme, il faut créer un portefeuille plus équilibré, l’investisseur cherchant un juste compromis entre la sécurité du capital et la croissance à moyen terme. On choisira donc en partie des titres de croissance (actions canadiennes et internationales), qu’on complétera d’une portion de titres à revenus fixes.

Lorsque l’horizon de placement est à long terme, voire à très long terme, le portefeuille doit être composé, dans une très grande proportion, de titres de croissance à long terme. Les investissements en actions sur les marchés canadiens et internationaux constituent alors la majeure partie du portefeuille.

CRÉER DES HORIZONS DISTINCTS

Compte tenu des éléments mentionnés précédemment, la définition de l’horizon de placement revêt une importance primordiale lorsque vient le temps de composer un portefeuille. Parfois, il s’avère difficile de déterminer l’horizon de placement parce que le projet visé est trop vaste et étendu dans le temps. Dans ce cas, on a avantage à diviser l’avoir en plusieurs portefeuilles axés vers des horizons de placement variés.

Prenons par exemple le cas d’une personne qui prend sa retraite aujourd’hui, mais qui doit attendre quelques années encore avant de toucher ses prestations des divers régimes publics ou privés de retraite (RRQ, régime de retraite de l’employeur, sécurité de la vieillesse, etc.). Puisqu’elle n’est pas obligée d’utiliser dès à présent tout le capital qu’elle a accumulé en vue de sa retraite, cette personne pourrait le répartir en trois portefeuilles distincts, chacun répondant à des besoins précis et ayant des horizons de placement différents.

Le premier portefeuille pourrait contenir les éléments d’actif nécessaires pour financer la retraite entre la date du dernier jour de travail et celle de l’admissibilité aux divers régimes publics ou privés. Comme l’horizon de placement de cette portion de l’actif se situe entre 0 et 5 ans, le capital doit être investi de façon très sécuritaire.

Le deuxième portefeuille pourrait être utilisé pour compléter les revenus des divers régimes de retraite publics et privés afin de maintenir le niveau de vie souhaité. Puisque cet horizon de placement varie entre 5 et 30 ans, selon l’espérance de vie, une répartition de portefeuille équilibré est tout à fait appropriée pour ces éléments d’actif. Il faudra cependant prévoir une évolution graduelle de la composition du portefeuille au cours des années. En effet, l’investisseur devra privilégier une répartition plus sécuritaire, au fur et à mesure que les sommes seront utilisées et que l’horizon de placement rétrécira.

Enfin, le troisième portefeuille pourrait regrouper l’argent que l’investisseur ne prévoit pas utiliser et qu’il souhaiterait léguer à ses héritiers. L’horizon de placement étant dès lors à très long terme, un portefeuille visant la croissance à long terme est recommandé. Et les héritiers n’en seront que plus heureux !

RESTER CONCENTRÉ

Une fois l’horizon de placement défini et la composition du portefeuille approprié effectuée, il ne faut pas se laisser distraire par les fluctuations et les rendements à court terme des marchés. Les rendements à court terme de certains placements de croissance peuvent être alléchants, à certaines périodes, en regard des rendements d’un portefeuille sécuritaire. Il faut cependant se rappeler que les fluctuations temporaires de ce type d’investissement demeurent incompatibles avec l’horizon de placement du portefeuille. À l’inverse, le détenteur d’un portefeuille ayant un horizon de placement à long terme, constitué en grande partie de titres de croissance, doit accepter les fluctuations temporaires de marché, ne pas céder à l’inquiétude ou à la panique et, surtout, ne jamais perdre de vue son horizon de placement.

SPÉCULER, EST-CE INVESTIR ?

Un investissement repose sur un horizon de temps au cours duquel les titres acquis pourront donner leur potentiel de valeur. À l’inverse, spéculer, c’est jouer à court terme sur les fluctuations temporaires des marchés, sans égard à la valeur intrinsèque des titres acquis. Une personne souhaitant spéculer devrait le faire avec des éléments d’actif destinés à cette seule et unique fin, et non pas avec ceux qu’elle accumule pour financer sa retraite ou pour une utilisation à court terme.

Vous détenez une société par actions ? Votre planification fiscale risque de subir les contrecoups des nouvelles mesures applicables. Gros plan sur quelques éléments qui devraient attirer votre attention et orienter vos discussions avec votre conseiller en fiscalité.

1. De nouvelles mesures pour le transfert d’une police d’assurance vie

Jusqu’à tout récemment, il était en général très avantageux de transférer sa police d’assurance vie permanente en faveur de sa société par actions (SPA) privée. Ce transfert permettait notamment d’encaisser une somme importante de la SPA, sans imposition personnelle ou avec peu d’imposition. Le budget fédéral du printemps dernier a toutefois changé la donne : de telles transactions, effectuées après le 21 mars 2016, sont dorénavant pleinement imposables.

Si vous avez réalisé un tel transfert avant le 22 mars 2016, vous n’êtes pas à l’abri : selon les nouvelles règles, l’un des avantages fiscaux qui découlera de l’encaissement du produit d’assurance vie à votre décès sera généralement réduit de l’avantage fiscal dont vous avez bénéficié au moment du transfert de la police.

Nous vous recommandons… de consulter un professionnel sans tarder si vous avez effectué un tel transfert ou si vous envisagez de le faire.

2. Un minimum d’heures travaillées pour profiter du taux réduit au Québec

De façon générale, la première tranche de 500 000 $ du revenu net annuel de profession de votre SPA est imposée à un taux réduit. Pour les exercices financiers débutant en 2016, ce taux est de 10,5 % au fédéral et de 8 % au Québec.

Pour les exercices financiers débutant après le 31 décembre 2016, un nouveau critère est ajouté pour qu’une SPA bénéficie du taux réduit de 8 % au Québec : les employés devront cumuler un minimum de 5 500 heures de travail durant l’exercice (avec un maximum de 40 heures par semaine pour chacun). Ces heures travaillées comprennent celles des actionnaires, même si ces derniers ne reçoivent aucun salaire.

Si les heures travaillées atteignent de 5 000 à 5 500 heures, le taux réduit sera ajusté progressivement. Si les heures travaillées sont inférieures à 5 000 heures, le taux réduit sera de 11,8 %. Dans cette dernière situation, pour chaque tranche de 100 000 $ de revenu net, la nouvelle mesure représente donc une augmentation d’impôt de 3 800 $ par année.

Nous vous recommandons… de revoir la planification de votre rémunération globale si votre SPA ne répond pas au critère des 5 500 heures travaillées. Un conseil doublement utile avec la nouvelle structure fédérale des taux d’imposition à l’égard des individus, en vigueur dès 2016.

3. La fin des plafonds distincts pour les groupes de médecins

Quand les médecins se regroupent pour exercer leur profession, c’est souvent par l’entremise d’une société en nom collectif (SENC) ou d’une société en nom collectif à responsabilité limitée (SENCRL).

En général, dans ces deux cas, il est avantageux pour chaque associé de constituer une société par actions (SPA), laquelle détient sa participation dans la SENC ou SENCRL. Chaque médecin peut ainsi bénéficier des taux d’impôt réduits de la SPA sur la part du revenu fiscal lui étant attribuée annuellement par la SENC ou SENCRL, sous réserve du plafond global de 500 000 $ de revenus nets à être réparti entre les associés.

Jusqu’ici, on pouvait, en réaménageant la structure juridique du regroupement, faire en sorte que chaque société par actions ait droit à un plafond distinct de 500 000 $. Or, de nouvelles règles fiscales ont été introduites pour les exercices financiers débutant après le 21 mars 2016 : ce type de structure ne permet plus à chaque SPA de bénéficier d’un plafond distinct de 500 000 $. Les associés doivent désormais partager ce plafond.

Nous vous recommandons… de revoir rapidement la structure de votre pratique médicale si vous croyez que votre regroupement professionnel est visé par cette nouvelle mesure fiscale.

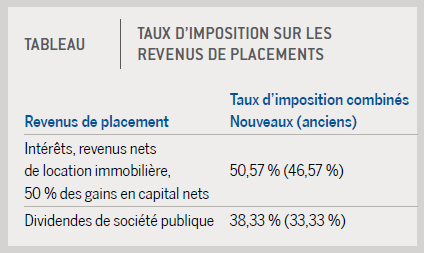

4. Hausse des taux d’imposition sur les revenus de placements

Depuis le 1er janvier 2016, les taux sur les revenus de placement de la SPA ont été augmentés. Le tableau ci-dessous détaille ce que sont les revenus de placement visés et indique les taux combinés applicables.

Pour les revenus imposés au taux de 50,57 %, une portion des impôts payés pourra éventuellement être remboursée à la SPA lorsque celle-ci versera des dividendes imposables à ses actionnaires. Il s’agit de l’« impôt fédéral en main remboursable au titre de dividendes » (IMRTD). Cet impôt remboursable représente 30,67 % des revenus imposés. Pour les dividendes de sociétés publiques, le montant total de l’impôt (38,33 %) est remboursable de la même façon, et se qualifie donc également d’IMRTD.

Chaque dividende versé donnera le droit à la SPA de recevoir un remboursement d’impôt égal à 38,33 % du dividende, sans toutefois excéder le solde de l’IMRTD. Avant le 1er janvier 2016, ce taux de remboursement était de 33,33 %.

Ce nouveau taux de remboursement de 38,33 % vise tous les dividendes imposables versés à compter du 1er janvier 2016, même si l’IMRTD est constitué d’impôts qui ont été payés par la SPA avant 2016.

Nous vous recommandons… de revoir votre planification financière, fiscale ou successorale si votre SPA a un solde d’IMRTD important, afin d’évaluer la pertinence d’anticiper ou non le remboursement de cet impôt.

5. L’intérêt de retarder une vente pour verser un dividende

(mesure applicable depuis un certain temps)

Vous vous apprêtez à vendre un placement ou un bien immeuble qui se traduira par une perte en capital admissible pour votre société par actions ? Peut-être auriez-vous avantage à retarder un peu la vente. C’est le cas si votre SPA est en mesure de verser au préalable un dividende libre d’impôt à ses actionnaires (« dividende en capital »).

En effet, une SPA peut verser un tel dividende si le solde de son compte de dividende en capital (CDC) est positif. De façon générale, le CDC est augmenté de la portion non imposable de tout gain en capital réalisé, et réduit de la portion non déductible de toute perte en capital réalisée. Depuis 2000, ces portions non imposables et non déductibles représentent 50 % du gain ou de la perte. Le CDC est évidemment réduit par les dividendes en capital que la SPA verse à ses actionnaires.

Par conséquent, il est toujours recommandé de vider ce compte fiscal avant de réaliser une perte en capital ; autrement, celle-ci pourrait réduire ce compte à zéro, empêchant du coup tout versement d’un dividende en capital.

La réalisation subséquente de la perte en capital permettra ensuite à la SPA de déduire cette perte à l’encontre de tout gain en capital réalisé dans le même exercice financier, sinon dans les trois exercices financiers précédents ou indéfiniment dans le futur.

Nous vous recommandons… de vérifier régulièrement avec votre conseiller fiscal quel est le solde du CDC de votre SPA, afin d’évaluer la pertinence qu’un dividende en capital soit versé.

6. Les dividendes intersociétés en proie à l’impôt sur le gain en capital

Il arrive qu’une SPA destinée à la pratique médicale soit détenue par une société de gestion privée, qui est à son tour détenue ou contrôlée par le médecin. Ce type de structure est mis en place principalement dans le cadre d’une planification fiscale, ou quand on veut protéger certains actifs en cas de difficultés financières.

Avec cette structure, les surplus de la SPA sont transférés annuellement à la société de gestion sous forme de « dividendes intersociétés ». Ces dividendes sont généralement non imposables, étant donné qu’ils proviennent de revenus qui ont déjà été imposés dans la SPA.

Depuis le 21 avril 2015, certains dividendes intersociétés peuvent dorénavant être imposés comme un gain en capital réalisé par la société de gestion. Pour qu’ils demeurent non imposables, ces dividendes intersociétés doivent avoir été entièrement versés à même les revenus fiscaux après impôt qui se sont accumulés dans la SPA au fil des années (le « revenu protégé »).

Nous vous recommandons… de retenir une seule chose de cette nouvelle législation complexe : en cas de versement de dividendes intersociétés après le 20 avril 2015, vous devriez vérifier avec votre comptable si ces dividendes risquent d’être assujettis à cette mesure fiscale, auquel cas il pourra vous suggérer des solutions.

Vous pensiez qu’arriver à la retraite avec une maison payée vous assurerait le confort. Surprise : vous n’avez pas assez de liquidités pour maintenir votre niveau de vie. L’hypothèque inversée, qui ne requiert aucun paiement tant que vous habitez votre propriété, serait-elle votre planche de salut ?

Vous habitez toujours la maison où vos enfants sont nés. Ils sont partis il y a longtemps, bien sûr, mais vous entendez toujours leurs rires au détour de l’escalier. Que voulez-vous, vous êtes un nostalgique et votre maison grouille de souvenirs. Jamais vous ne la quitteriez. Toutefois, une réalité vous rattrape : vous avez mal planifié votre retraite !

Aujourd’hui, vous ne travaillez plus. Votre revenu est fixe. Les coûts liés à l’entretien de votre maison et ceux, croissants, de l’énergie s’ajoutent à la facture du coût de la vie, qui ne cesse d’augmenter. Les liquidités vous manquent de plus en plus et cela affecte votre qualité de vie.

Au fil des décennies, votre maison a régulièrement pris de la valeur. Cette augmentation a un effet pervers : elle a contribué à faire progresser votre compte de taxes foncières, ce qui accentue votre problème de liquidités.

Votre retraite est devenue un véritable casse-tête financier. Vous vous réveillez en sueur la nuit pour réaliser que le gros de votre épargne est emprisonné dans votre domicile. Mais vous ne pouvez toujours pas vous résoudre à le quitter, n’est-ce pas ? Que faire ?

Une panacée, vraiment ?

Pour certaines personnes, la solution, c’est l’hypothèque inversée. Ce produit financier permet à un propriétaire d’utiliser une partie de la valeur de sa maison pour emprunter une somme d’argent, sans qu’il ait à rembourser le capital ou les intérêts tant qu’il habite la propriété.

L’hypothèque inversée constitue ainsi le moyen, pour le retraité qui peine à faire face au coût de la vie, d’atteindre deux objectifs : augmenter ses liquidités pour financer ses activités et continuer d’habiter la maison qu’il aime tant.

Plusieurs vous diront que l’hypothèque inversée est un produit financier qui répond d’abord à des considérations d’ordre émotif. La personne qui détient un actif immobilier et qui ne ressent pas le désir irrépressible d’habiter son immeuble n’aura que peu d’intérêt pour cette forme d’hypothèque. Dans de telles conditions, vendre l’immeuble pour accéder aux liquidités sera probablement une option plus attrayante et moins chère.

Mais l’humain est ce qu’il est. Selon une étude réalisée par Banque HomEquity, le principal fournisseur d’hypothèques inversées au Canada, 60 % des Canadiens considèrent le fait de garder leur maison comme un élément critique de leur qualité de vie à la retraite.

Or, de plus en plus de gens arrivent à la retraite avec des revenus insuffisants. Près de 30 % des Canadiens initient leur retraite avec moins de 50 000 $ épargnés ! Cette situation stimule la demande pour les hypothèques inversées. En 2014, ce type de prêt a même augmenté de 24 %, selon Banque HomEquity. Un volume record de 319 M$ de prêts inversés a été contracté.

Ceci dit, soyons clairs, l’hypothèque inversée est un produit qui demeure relativement marginal. Selon Statistique Canada, la valeur des prêts hypothécaires contractés au quatrième trimestre de 2015 se chiffrait à 1 262 G$. Cependant, même si elle est une goutte d’eau dans la mer, l’hypothèque inversée sert une niche bien particulière du marché. Si vous êtes de ceux qui pourraient se laisser tenter par ce type d’emprunt, vous devez savoir ce qui suit.

Les avantages

Obtenir une hypothèque inversée est relativement facile. Le prêteur ne pose aucune question concernant vos revenus, votre état de santé ou la qualité de votre crédit. Votre âge (vous devez avoir 55 ans et plus pour être admissible), la valeur nette de votre maison (la différence entre sa valeur marchande et le solde de votre hypothèque) et son emplacement sont les données qui servent à établir ce prêt – d’un minimum de 20 000 $ jusqu’à concurrence de 750 000 $. Au Québec, l’hypothèque inversée moyenne se chiffre à environ 100 000 $.

Elle offre une avenue aux gens qui, par exemple, parce qu’ils n’ont pas un revenu suffisant, ne réussiraient pas à obtenir une autre forme de prêt dans une banque.

Tant que vous habitez cette maison, le prêteur n’exige pas le remboursement du capital ni le paiement d’intérêts. L’intérêt est calculé à partir de votre solde hypothécaire et vient gonfler ce dernier. Ainsi, plus le temps passe, plus votre solde hypothécaire augmente, d’où l’expression « hypothèque inversée ».

Le solde de votre hypothèque pourra même dépasser la valeur marchande de votre maison avec le temps. Dans ce cas, c’est le prêteur qui a assumé le risque du dépassement, ainsi que vos héritiers, qui risquent de ne rien toucher à la vente de votre maison.

Au moment de la vente de la maison ou du décès du propriétaire, la banque pourrait réclamer le remboursement du prêt. Dans la plupart des cas, puisqu’une hypothèque inversée couvre un maximum de 55 % de la valeur de la maison et que sa valeur augmente normalement avec le temps, le vendeur de la maison ou les héritiers n’ont pas à débourser quoi que ce soit.

En fait, rien n’oblige le propriétaire à rembourser son prêt. Il peut laisser courir ce prêt aussi longtemps qu’il veut sans payer le moindre intérêt. Ce n’est que lorsqu’il n’est plus propriétaire de la maison que le prêt est rappelé, c’est-à-dire lorsqu’il vend l’immeuble ou qu’il décède.

Les risques et inconvénients

Malgré ses caractéristiques particulières, l’hypothèque inversée est un prêt. Cela peut être une source de stress, spécialement quand on n’a pas la capacité d’indexer son revenu année après année. Ce facteur psychologique doit être pris en compte lorsqu’on évalue l’incidence qu’aura une hypothèque inversée sur la qualité de vie d’une personne.

Et puis, ce prêt n’est pas gratuit. Ce type de financement représente un taux d’intérêt environ 2 % à

3 % plus élevé que celui d’une hypothèque traditionnelle. En outre, il y a peu de concurrence dans ce domaine, et des frais de toutes sortes vous attendent : frais d’évaluation et de recherche de titres de propriété, administration, quittance, avis juridique, etc. Il n’est pas possible de négocier le taux d’intérêt qui s’appliquera : le taux appliqué sera le taux affiché. Finalement, des frais peuvent s’appliquer en cas de remboursement hâtif du solde de l’hypothèque. Tout cela fait en sorte qu’une hypothèque inversée est un produit relativement cher. En moyenne, sa mise en place coûte environ 2000 $.

Il faut aussi savoir que le pari du prêteur est lié à l’évolution possible de la valeur de votre propriété et à l’évaluation du temps où vous en serez propriétaire et que vous l’occuperez. Ainsi, si vous êtes une femme, le prêteur sera prêt à débourser une somme de moindre importance, puisque votre espérance de vie est plus grande que celle d’un homme. Même principe pour un couple propriétaire. L’un des conjoints pouvant très bien survivre à l’autre en occupant plus longtemps la maison, le prêteur révisera à la baisse le montant du prêt qu’il sera enclin à accorder.

L’hypothèque inversée ne fait pas l’unanimité. En réalité, il s’agit d’un produit qui répond essentiellement à un besoin dont la source est une planification défaillante de la retraite. Lorsque le mal est fait, elle représente une solution de rattrapage coûteuse.

D’autres pistes à explorer

Pour obtenir l’argent dont vous avez besoin pour maintenir vos activités, il y a d’autres avenues à envisager.

- Obtenir une marge de crédit avec garantie hypothécaire. Une institution financière vous consent une marge de crédit pour laquelle vous mettez votre propriété en garantie. Contrairement à l’hypothèque inversée, vous devez rembourser les intérêts chaque mois. Le taux d’intérêt est généralement inférieur aux autres formes de prêt à la consommation. Lorsque les taux d’intérêt sont bas, comme à l’heure actuelle, l’emprunt se révèle moins coûteux sur une longue période.

- Souscrire une nouvelle hypothèque. Vous obtenez un prêt garanti par votre propriété. Vous devez rembourser capital et intérêts à intervalles réguliers. Étant donné les bas taux en vigueur présentement, cet emprunt coûterait moins cher que l’hypothèque inversée.

- Contracter un prêt personnel. Là encore, vous auriez des paiements à effectuer chaque mois. De plus, les taux d’intérêt pour ce type de prêt sont relativement élevés. Cette avenue est probablement la moins avantageuse.

Tous ces emprunts vous obligent à faire des déboursés réguliers. Évidemment, vos liquidités s’en trouveront réduites. N’oubliez pas qu’il reste également une dernière avenue :

- Vendre la propriété. Bien que l’idée vous donne de l’urticaire, cette solution a bien des chances d’être plus profitable financièrement. L’argent dégagé vous appartiendrait en propre ; aucun intérêt à payer sur un prêt. Vous pourriez même en tirer un certain rendement en l’investissant. Vos souvenirs ne s’éteindront pas avec la vente de votre maison.

De nos jours, les gens vivent plus vieux et restent plus actifs qu’auparavant. Financer la retraite est bien plus difficile qu’il ne l’a été pour les générations précédentes. Un conseil : si vous ne voulez pas un jour être confronté au dilemme de l’hypothèque inversée, faites le ménage de vos finances et évaluez vos options dès maintenant !

Un après-midi, vous vous dites : « Octobre est à nos portes. Le froid et la neige pointent à l’horizon. Que faire ? » La direction la plus sûre serait-elle un condo en Floride ? Étudions la question.

Du point de vue investissement, il y a des drapeaux rouges. Le marché immobilier de la Floride est risqué. On a observé un creux en 2011, mais les prix ont nettement rebondi depuis. Dans la zone prisée par les Québécois (les comtés de Miami-Dade, Broward et Palm Beach), les prix ont grimpé de 9,5 % de 2014 à 2015. En 2015, un condo s’y vendait en moyenne 209 000 $US.

Le condo en Floride est un marché de vendeurs. Ajoutez à cela la tendance à la baisse du dollar canadien, et demandez-vous tout de suite si vous avez les nerfs d’acier pour ça. Voilà le tableau de l’investisseur !

Trop jeune pour acheter ?

Quel âge avez-vous ? Quel est votre objectif ? Si vous désirez simplement un pied-à-terre au soleil, la perspective n’est pas la même que si vous cherchez à faire un placement rentable.

Sachez ceci : avoir moins de 55 ans est un désavantage pour l’acheteur d’un condo en Floride. Plus de 80 % des associations de propriétaires imposent une restriction sur l’âge aux nouveaux acquéreurs. Si vous êtes trop jeune, les aubaines vous passent carrément sous le nez. Par contre, si vous avez 55 ans et plus, vous avez le choix. Il vous sera facile de trouver un condo confortable pour aussi peu que 100 000 $US, voire même 50 000 $US. À ces prix, il vous faudra toutefois rouler au moins 10 minutes sous le soleil pour vous rendre à la mer. Mais est-ce vraiment une punition ?

Vos meilleurs alliés

La recherche d’une copropriété débute dans les publications floridiennes s’adressant aux Québécois. Le Soleil de la Floride, accessible en ligne, en est un exemple.

Les pièges sont nombreux. Ne vous aventurez pas sur ce marché sans aide professionnelle. Vous trouverez plusieurs agents immobiliers québécois installés en Floride. Il vous en faut un ! Assurez-vous qu’il soit accrédité aux acheteurs, donc dédié exclusivement à la recherche de condos, contrairement aux agents accrédités aux vendeurs.

Ne cherchez pas de notaires en Floride. Il n’y en a pas ! Au Québec, les notaires vérifient que les titres immobiliers sont nets; cette obligation engage leur responsabilité professionnelle. Cela n’existe pas en Floride. Prudence. Souscrivez une assurance-titres aussitôt que vous déposez une offre d’achat. Autrement, vous assumerez le risque d’erreurs dans les documents. Découvrir a posteriori qu’un créancier détient des droits sur votre nouvelle propriété coûtera bien plus cher que les quelques centaines de dollars requis pour obtenir cette assurance-titres.

Encadré par un professionnel, vous pouvez vous attendre à ce que vos frais de transaction oscillent de 2 000 $US à 3 000 $US, frais d’inspection inclus.

Qui se ressemble s’assemble

Le condo en Floride qui devient un cauchemar est souvent le fait de l’association des propriétaires du complexe qui l’abrite. Comprenez que vous devez magasiner une association de propriétaires qui correspond à vos besoins, pas simplement un condo. Vos enfants occuperont-ils le condo avec vous ? Avez-vous un chien ? Espérez-vous louer votre condo ? Le diable est dans les détails.

Les risques sont importants. La Floride se remet d’une crise immobilière. Les frais de condo ont bondi. De nombreux copropriétaires ont dû payer pour les difficultés financières des autres.

Vous devez savoir si l’immeuble a été inspecté. Si des frais sont prévus pour des réparations majeures, assurez-vous qu’ils ont bel et bien été payés. Sachez que certaines associations échaudées par la crise exigent même une avance de six mois sur les frais de condo. Surtout, oubliez l’idée de faire changer le règlement de l’association. C’est aussi la recette du cauchemar. Sélectionnez simplement la bonne association pour vous.

De son côté, elle aussi doit vous choisir. Attendez-vous à ce qu’on procède à une enquête de crédit et qu’on examine vos antécédents judiciaires. Prévoyez des frais de 100 $US par personne pour ce processus. L’association vous fera également passer une entrevue et étudiera votre candidature à fond. Soyez prêt !

Elle vous informera des règles, notamment celles concernant la location de votre condo; près de 80 % des associations de propriétaires de condo en Floride ont établi des règles à ce sujet. L’association peut interdire que vous louiez votre condo la première année ou encore autoriser une seule location par an. Les formules varient. C’est un élément à surveiller.

Si l’association approuve votre candidature, ce n’est pas encore gagné. Les autres copropriétaires jouissent généralement d’un droit de premier refus, au même prix. Ils peuvent vous couper l’herbe sous le pied à la dernière minute.

Et le fric ?

Vous avez déposé une offre d’achat ? Parlons financement.

Les délais seront importants si vous organisez le financement de l’acquisition aux États-Unis, en particulier si vous n’avez pas d’historique de crédit dans le pays. La mise de fonds requise sera plus élevée. La valeur de votre hypothèque fluctuera selon le taux de change, puisque cette dernière sera libellée en dollars américains. Votre prêteur américain devra aussi vous imposer une taxe d’enregistrement de 0,35 $US pour chaque tranche de 100 $US d’hypothèque. Bref, un conseil : comme la grande majorité des snowbirds… payez cash !

Cela renforcera nettement votre position de négociation face au vendeur, en plus de réduire vos frais de transaction et les délais. Si vous ne disposez pas des liquidités requises, organisez votre financement au Québec. Songer à réhypothéquer votre résidence au Canada, c’est de loin l’option la plus performante pour les Québécois !

Le fisc dans tous ses états

Croyez-vous que les autorités fiscales américaines ne se préoccuperont pas de votre condo en Floride ? Grave erreur !

Établir votre statut fiscal aux États-Unis dépendra du fameux test des 183 jours. Aux yeux du fisc américain, vous devenez résident permanent si vous avez été présent au moins 183 jours sur le territoire. Vous devez y avoir séjourné au moins 31 jours dans une année civile et 183 jours et plus, calculés selon la formule d’addition qui suit : tous les jours où vous étiez présent durant l’année courante, plus un tiers des jours de présence de l’année précédente et un sixième des jours de la deuxième année précédente.

Attention ! Le critère des deux années précédentes qui est à considérer dans le calcul des 183 jours est méconnu et souvent source d’incompréhension. Par exemple, une personne qui séjourne plus de 123 jours annuellement en Floride pendant trois années consécutives dépasse le seuil des 183 jours. Elle se trouve ainsi d’emblée assujettie aux règles fiscales américaines. Elle doit donc produire une déclaration d’impôt au Canada et aux États-Unis.

Si vous louez votre condo, le fisc américain réclamera une retenue à la source de 30 % du loyer payé. Cette retenue doit être versée dans le mois qui suit la perception du loyer. Vous pourrez toutefois faire en sorte d’être imposé sur le revenu net de location en remplissant le formulaire approprié.

Lorsque vous êtes résident canadien, ce revenu net de location est également imposable au Canada. L’impôt américain que vous avez payé vous permettra par contre de bénéficier d’un crédit pour impôts étrangers. Il n’y aura pas de double imposition.

Le résident canadien qui vend son condo en Floride doit déclarer son gain en capital au Canada et aux États-Unis. Aux États-Unis, le taux maximal d’imposition du gain atteint 20 %, et le fisc retient à la source une somme représentant 10 % du produit de la vente du condo si celui-ci excède 300 000 $US. Cette ponction est ultérieurement déduite de l’imposition du gain par les Américains.

Il y aura également imposition du gain en capital au Canada, mais vous pourrez bénéficier d’un crédit pour impôts étrangers.

Vous pouvez également élire votre condo comme résidence principale, ce qui vous permettra de profiter de l’exemption sur le gain en capital. En revanche, vous ne pouvez désigner qu’une seule résidence principale. Si vous avez déjà une propriété au Québec, il faudra désigner comme résidence principale la propriété qui produira le plus d’économies d’impôts. Aiguisez votre crayon et faites le calcul !

Finalement, si votre condo en Floride a une valeur de plus de 60 000 $US et que la valeur de l’ensemble de vos biens dépasse 5 000 000 $US, votre succession pourrait être assujettie aux droits successoraux américains. Dans un tel cas, des modes d’acquisition tels que la fiducie personnelle ou la société de personne peuvent s’avérer avantageux.

Le message est clair : si votre planification fiscale est d’ordinaire sophistiquée à la maison, il est sage de vite consulter un conseiller féru de fiscalité américaine avant de partir pour le soleil de la Floride.

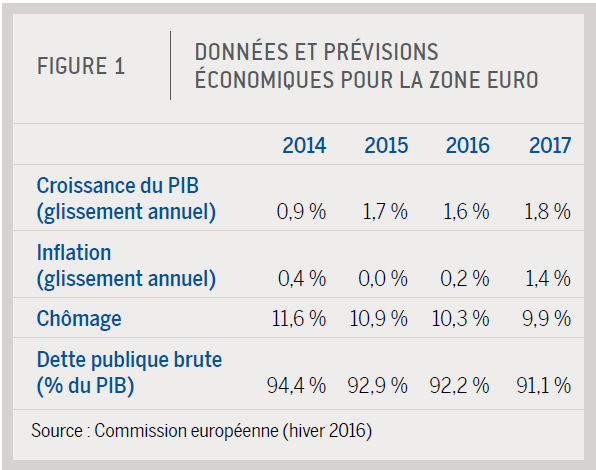

Nous y sommes : l’Europe recule. Après la crise financière qui a débuté en 2008, suivie de l’épisode grec qui a vite tourné en crise systémique de la dette souveraine, le domaine bancaire a écopé. En 2010, la confiance envers l’euro et les institutions européennes s’est effritée. Le projet européen lui-même est désormais contaminé par ces événements malheureux.

Au mois de juin dernier, le Brexit (l’éventuelle sortie du Royaume-Uni de l’Union européenne) a marqué un jalon. Jamais, depuis la chute du mur de Berlin en 1989, l’Europe ne s’est-elle retrouvée aux prises avec une crise d’une telle dimension historique. Quel sera l’avenir économique de la zone euro ? Essayons d’y voir clair.

La reprise

Sur le plan économique, la zone euro est pourtant en sortie de crise. Son tableau économique a cloué le bec à ceux qui redoutaient que la baisse du prix du pétrole ne soit qu’un feu de paille. Le cas échéant, un scénario de stagflation à l’échelle de la zone aurait été envisageable, car en repartant à la hausse, le prix du pétrole aurait provoqué un taux d’inflation au-dessus de 1,5 % en Europe.

En se matérialisant au moment où la croissance économique de la zone se serait affaissée autour de 1 %, ce scénario aurait mis en évidence un cocktail d’inflation et de stagnation économique au sein de la zone. C’est cela, la stagflation, et c’est le pire scénario imaginable, selon les économistes. L’Europe y échappe donc, du moins pour le moment.

Si la pérennité de la baisse des cours pétroliers joue indéniablement un rôle important dans ce résultat, ce n’est pas tout. La reprise s’avère plus vigoureuse et plus durable que prévu. Force est de constater que d’autres considérations alimentent l’économie de la zone; un coup d’œil du côté de la politique monétaire le confirme.

Divergence monétaire

Dans le jargon des banquiers centraux, on affirme que la politique monétaire européenne est divergente, en particulier par rapport à celle des États-Unis, une conjoncture qui exerce une pression à la baisse sur la devise européenne. Il s’agit d’une situation avantageuse à maints égards.

La divergence de la politique monétaire européenne est le résultat de pressions inflationnistes faibles dans la zone. De plus, comme l’euro est corrélé positivement avec le prix du pétrole, la devise européenne a tendance à suivre le prix de l’or noir. Ainsi, si la montée du prix du pétrole a un effet inflationniste en Europe, une partie de celui-ci est contrebalancée par une augmentation de l’euro. Comme ce phénomène est de nature à amoindrir ou à reporter l’apparition de pressions inflationnistes dans la zone euro, l’Europe jouit d’une marge de manœuvre supplémentaire à cet égard.

Le tableau n’est pas le même aux États-Unis où les craintes inflationnistes sont fortes. La Federal Reserve Board américaine (la Fed) a d’ailleurs augmenté la cible de ses taux d’intérêt à court terme (sur les fonds fédéraux) afin de prévenir ces pressions. En pratique, elle maintient une pression à la baisse sur l’euro par rapport au dollar.

L’euro se dévaluant, les exportations dans la zone sont stimulées. Puisque l’Europe profitera probablement de ces politiques monétaires divergentes jusqu’en 2017, la reprise européenne est bien enracinée. C’est une bonne nouvelle.

L’incertitude

L’incertitude s’avère cependant une ombre au tableau du Vieux Continent.

Sur le plan économique, l’équivoque émane de pays membres de la zone qui présentent une dette excessive. L’orientation des politiques européennes à cet égard demeure floue, de sorte que le niveau d’investissement est freiné.

De plus, le ralentissement des économies émergentes constitue un autre facteur d’incertitude. La volatilité croissante des marchés financiers internationaux témoigne d’ailleurs du risque que représente cette situation. La zone euro a vu ses actifs sensiblement dévalués au début de 2016. En conséquence, les investisseurs se questionnent désormais sur l’incidence du ralentissement économique des pays émergents sur l’Europe, notamment celui de la Chine. On ne peut exclure la thèse selon laquelle les gains d’exportation découlant de la dévaluation de l’euro sont annulés par la faiblesse des marchés d’exportation européens.

L’évolution de l’économie mondiale est donc une importante source d’incertitude pour la zone euro et cet état de fait entraîne des risques. Or, l’augmentation du risque n’est jamais une bonne nouvelle pour les affaires. Le hic, c’est que les Européens ont entrepris de rajouter eux-mêmes une bonne dose d’incertitude dans ce cocktail déjà consistant.

Le Brexit s’invite

Dans un pareil climat, le Brexit est une catastrophe. Lors d’un référendum tenu au mois de juin dernier, le Royaume-Uni a décidé de quitter l’Union européenne en ayant recours à l’article 50 du traité de l‘Union. Non seulement le processus durera-t-il au minimum deux ans, mais ce divorce ne passera pas comme une lettre à la poste, d’autant plus que les pourparlers s’annoncent houleux, complexes et très incertains.

La zone euro est la plus importante zone de libre-échange de la planète. Elle compte 508 millions de consommateurs, incluant les 65 millions d’habitants du Royaume-Uni. Dans cette zone, la main-d’œuvre, le capital, les biens et les services circulent librement.

Si aucun accord de retrait n’est conclu entre le Royaume-Uni et l’Union européenne, les règles de l’Organisation mondiale du commerce s’appliqueront au commerce transfrontalier entre tous les pays concernés. Si tel était le cas, les Britanniques pourraient faire face à l’imposition de droits de douane importants de la part d’autres pays européens, et vice versa. Les répercussions pourraient être majeures et personne n’est véritablement en mesure d’en préciser leur nature ni leur ampleur. L’incertitude est donc totale.

Songeons simplement au fait que 44 % des exportations britanniques prennent la direction de l’Europe continentale chaque année et que ces flux commerciaux génèrent 3,8 millions d’emplois au Royaume-Uni. Songeons aussi au fait que 50 % des voitures vendues au Royaume-Uni sont de marques allemandes (BMW, Mercedes et Volkswagen). Qu’arrivera-t-il si les Britanniques en viennent à imposer des droits de douane à l’importation de véhicules ?

Airbus constitue un autre exemple révélateur, car cette société aéronautique est en quelque sorte un consortium politique mis sur pied pour permettre à des fabricants européens de compétitionner efficacement à l’échelle mondiale. Comme Airbus emploie 15 000 personnes au Royaume-Uni, certains en sont à se demander si les Britanniques peuvent revendiquer ces emplois alors qu’ils s’excluent de la zone euro.

Avec 1,2 million d’emplois, le secteur financier britannique sera le premier affecté par le Brexit. Sans l’Europe, la City de Londres sera probablement reléguée au rang de centre financier régional, alors qu’elle rivalise actuellement avec New York. De grandes banques installées dans la capitale londonienne, telles que JP Morgan Chase, ont déjà évoqué la possibilité de quitter Londres pour le continent.

Toutefois, le Royaume-Uni n’est pas seul à faire les frais de cette situation confuse. En effet, l’Europe continentale n’est pas en reste, car plusieurs analystes craignent que sans l’effet temporisateur des Britanniques, Bruxelles emprunte la voie de la rigidité réglementaire et de l’interventionnisme à outrance.

Or, il est de commune connaissance que le monde des affaires carbure à la prévisibilité. L’incertitude limite la capacité d’attirer des investissements porteurs pour la croissance économique et la création d’emplois. Les effets économiques du Brexit sont donc majeurs, mais difficiles à évaluer pour le moment.

Réorganisation européenne

Le retrait éventuel des Britanniques de la zone euro suscite des questions si fondamentales que bien des observateurs suggèrent qu’une réorganisation majeure de l’Union européenne s’ensuivra. S’agira-t-il :

- D’une fragmentation encore plus grande de l’Union européenne, voire d’un morcellement qui se concrétisera sur un fond de nouveaux départs stimulés par une perte de la crédibilité de la zone de plus en plus associée à une zone économique caractérisée par une croissance anémique, de crises d’endettement, de chocs migratoires et géopolitiques ainsi que de chômage ?

- D’une fuite en avant vers une union politique accélérée dans le but de sauver les meubles ?

- Du développement d’une forme d’association à géométrie variable, voire d’une formule qui permettrait, par exemple, de retenir les Britanniques (ou toute autre nation récalcitrante) dans le giron européen sous réserve d’un statut spécial ?

À ce moment-ci, toutes les options semblent être sur la table, mais bien malin celui qui saura prédire à quoi ressemblera l’Europe de demain. (Figure 1)

Note : L’article ci-dessus ayant été rédigé dans les jours suivant l’annonce des résultats du référendum sur le Brexit, il est possible que des développements se soient produits dans ce dossier au moment où vous prendrez connaissance de ce texte. Nous vous prions d’en tenir compte dans votre réflexion.

Auriez-vous imaginé que Monsieur Madame Tout-le-Monde puisse devenir une force sur le marché du capital de risque? C’est ce qui se passe avec le sociofinancement. Découvrez ici ce nouveau véhicule de placement.

Propulsées par l’ère des réseaux sociaux, les plateformes en ligne de sociofinancement sont aujourd’hui au nombre de 600 dans le monde, dont près de 45 au Canada seulement. Ce n’est qu’un début! La Banque mondiale prévoit que ce marché représentera 91 G$ US d’investissements d’ici 2025, soit un peu moins de 2 % de la valeur totale des investissements en capital de risque de la planète.

Au Québec, peu ou pas d’études permettent de chiffrer la valeur de ce marché. Selon l’Association canadienne du capital de risque et d’investissement, les investissements totaux en capital de risque au Québec ont atteint 5,4 G$ en 2015. Ainsi, par analogie et si la tendance prévue par la Banque mondiale se confirme chez nous, le sociofinancement pourrait représenter près de 100 M$ au Québec d’ici un peu plus de cinq ans.

Il demeure donc beaucoup d’inconnues, mais le phénomène est bien présent chez nous.

Réglementation

Le Québec a pris soin d’instaurer une réglementation sur le sociofinancement dernièrement. Depuis mai 2015, les investisseurs québécois peuvent investir jusqu’à un maximum de 1500 $ par placement dans des entreprises en démarrage. Une ronde de sociofinancement est limitée à un maximum de 500 000 $ par an dans ce cas. En janvier dernier, l’Autorité des marchés financiers (AMF) a ajouté la possibilité d’investir dans les PME et de petites sociétés publiques, à raison d’un maximum de 2500 $ par ronde de sociofinancement maximale de 1,5 M$ par an.

Le marché du sociofinancement est donc pleinement réglementé depuis janvier 2016. Ne soyez pas surpris si on vous sollicite au cours des prochaines années pour investir dans ce nouveau type de véhicule de placement.

Que devez-vous savoir avant de vous lancer ?

Il faut d’abord comprendre la philosophie du sociofinancement. On peut dire que le sociofinancement est un bailleur de fonds de dernier recours pour les entrepreneurs.

Jadis, lorsqu’un entrepreneur souhaitait lancer une entreprise et que sa banque lui refusait un prêt, il se tournait généralement vers sa famille ou ses amis. Dans le jargon du financement d’entreprises, on appelle cette forme de financement du love money. Or, le sociofinancement se présente aujourd’hui comme une alternative au love money traditionnel. Ainsi, dès le départ, le sociofinancement était une entreprise sans but lucratif.

Les internautes se réunissaient (et se réunissent toujours) au sein de plateformes en ligne telles que Kickstarter. Sur chaque plateforme, des promoteurs présentent des projets à une communauté d’internautes. Parmi ces internautes, certains souhaiteront voir le projet du promoteur se réaliser. Ils ont alors la possibilité d’injecter une somme d’argent (même modique) dans le but de financer la réalisation du projet en question.

En règle générale, le promoteur fixe une cible de financement précise qui, selon lui, permettra la réalisation du projet. La plateforme de sociofinancement amorce alors une ronde de financement et retient en fiducie les sommes qui sont versées par les internautes pour la réalisation du projet.

Si le projet génère suffisamment d’intérêt et que la cible de financement est atteinte dans le délai donné, le montant du financement est alors versé au promoteur par la plateforme de sociofinancement. Si la cible n’est pas atteinte, le sociofinancement échoue et les sommes versées sont redonnées aux internautes.

Qu’est-ce que les internautes qui financent ces projets ont à gagner? À l’origine, la récompense était simplement la réalisation du projet. Les bases historiques du sociofinancement sont donc altruistes.

Les donateurs peuvent aussi se voir promettre des cadeaux ou des rabais en lien avec le projet. Par exemple, si l’objet du sociofinancement est un spectacle, l’internaute pourra recevoir une série de billets dans les premières rangées.

Financement participatif en capital

Le modèle de sociofinancement a rapidement été repris dans le cadre d’un modèle à but lucratif, le financement participatif en capital. L’objet ici n’est plus d’obtenir des billets pour notre spectacle préféré, mais bien de réaliser un rendement sur du capital investi.

La mécanique demeure la même que celle du sociofinancement traditionnel, à la différence près que l’internaute est cette fois-ci un véritable investisseur. En contrepartie de son investissement, l’entrepreneur s’engage à lui verser des actions de la société ou encore, par exemple, des débentures portant intérêt.

En somme, il s’agit d’un investissement en capital de risque, mais à hauteur d’homme. Certains diront qu’il s’agit d’une démocratisation du marché des capitaux.

Un marché réglementé

Il est important de comprendre que le financement participatif en capital est un marché strictement encadré par l’AMF. Ne récolte pas l’argent du public qui veut.

Un portail de sociofinancement doit absolument être enregistré en bonne et due forme auprès de l’AMF pour opérer légalement au Québec. Seules trois plateformes ont bénéficié de cet enregistrement à ce jour : StellaNova, GoTroo et FrontFundr.

L’entrepreneur qui émet des titres offerts par l’intermédiaire d’une plateforme de sociofinancement doit aussi établir un document d’offre qui sera affiché obligatoirement sur la plateforme. Avant de procéder à l’investissement, l’internaute doit confirmer avoir lu le document d’offre et avoir compris qu’il s’agit d’un investissement à risque élevé.

Le risque

En parlant de risque élevé, celui du sociofinancement est bien réel. On ne dira jamais assez que la prudence est de mise, car les pièges sont nombreux.

Vous devez savoir d’emblée que vous pouvez perdre votre investissement en totalité. Une entreprise en démarrage est la plupart du temps à deux doigts de la mort. Il y a beaucoup d’appelées et peu d’élues dans ce domaine.

De plus, comprenez que votre argent sera dans les faits « gelé » pendant une bonne période de temps. C’est le risque de liquidité du sociofinancement. Le marché secondaire pour les titres acquis est très limité; il ne s’agit pas d’une bourse organisée. Vous devez considérer un horizon de placement moyen de 7 à 10 ans.

N’espérez pas un dividende. Il est très rare que les sociétés qui recourent au sociofinancement en versent, en particulier pendant les premières années.

Chaque nouvelle ronde de financement pourra aussi réduire la proportion de votre participation à l’entreprise parce que de nouveaux titres sont émis. C’est le risque de dilution. De plus, en tant que porteur minoritaire, votre influence sur les décisions de l’entreprise est négligeable.

N’oubliez pas que des stratagèmes de fraude sont possibles en matière de sociofinancement comme dans d’autres domaines de la finance. Il est possible qu’on vous propose une transaction par le biais d’une plateforme qui n’est pas inscrite auprès de l’AMF. Par prudence, avant d’investir, vérifiez si la plateforme de sociofinancement est bel et bien inscrite à l’AMF.

L’expérience passée démontre aussi que les insuccès sont courants en sociofinancement.

Par exemple, on a pu observer que, entre 2011 et 2013, une entreprise sur cinq ayant récolté du sociofinancement par l’intermédiaire de Crowdcube, une des plateformes les plus importantes du Royaume-Uni, a échoué. L’investisseur a donc finalement perdu de l’argent. En fait, une étude a analysé les cinq plus grandes plateformes de sociofinancement du Royaume-Uni. Elle rapporte que 20 % des entreprises ayant bénéficié de sociofinancement pendant ces trois ans n’existent plus aujourd’hui. Seulement 22 % de ces entreprises présentent une valorisation supérieure et ont procuré un rendement aux investisseurs.

L’étude révèle en outre que le taux de rendement moyen du financement participatif en capital pour les cinq plus grandes plateformes du Royaume-Uni depuis février 2011 est de seulement 2,17 %.

En définitive, si vous vous sentez toujours attiré par le sociofinancement, sachez que votre arme la plus fiable est la diversification. Il s’avère fort préférable d’investir de petites sommes dans de nombreux projets qu’une somme importante dans un seul projet.

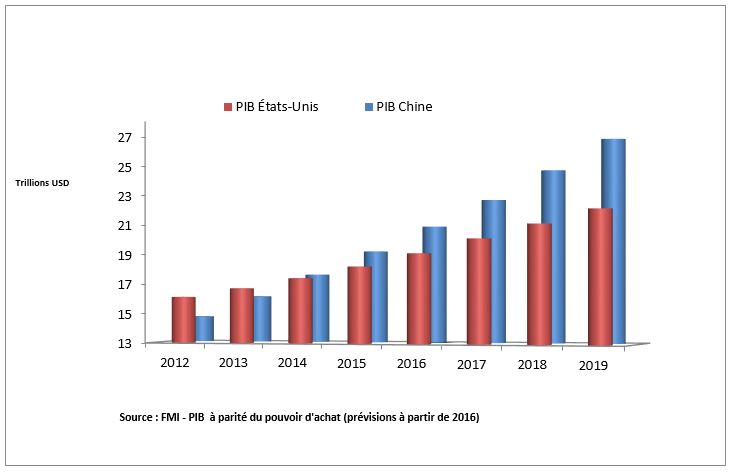

Les Américains ne dominent plus l’économie mondiale. Le Fonds monétaire international (FMI) l’a confirmé en 2014 à partir des données sur le produit intérieur brut (PIB) à parité du pouvoir d’achat (le PIB-PPA).

Le PIB-PPA est une mesure de l’économie qui, pour les besoins d’une comparaison juste, ramène sur la même base l’achat d’un café à New York ou à Pékin. Or, le PIB-PPA s’est chiffré à 17,6 trillions de dollars américains en 2014 pour la Chine, pendant que les États-Unis obtenaient 17,4 trillions. La tendance est lourde. Bienvenue dans l’Ère de l’empire du Milieu!

Le miracle économique

La progression fulgurante de l’économie chinoise s’est amorcée vers la fin des années 1970. Une élite communiste modérée prend alors le pouvoir politique et rapproche la Chine de l’économie de marché. Le supercycle économique chinois débute; les retombées anticipées sont comparées à celles de la conquête de l’Ouest américain au tournant du 19e siècle.

Pendant trois décennies, la Chine s’urbanise en consommant les matières premières. Elle construit massivement : ponts, réseaux ferroviaires, routes, etc. Au cours des années 1980, la Chine s’ouvre au commerce international. En 2001, elle adhère à l’Organisation mondiale du commerce. Plus d’un milliard de Chinois entrent dans le jeu des économies capitalistes. La force de travail disponible double. Une énorme vague de délocalisation manufacturière déferle.

En 2009, la Chine détrône l’Allemagne, en devenant le premier exportateur mondial. Le taux de croissance annuel moyen de la Chine atteint le chiffre impressionnant de 9,8 %. Entre 2000 et 2010, la taille de l’économie chinoise a plus que doublé, une explosion économique sans précédent.

Fin de récréation

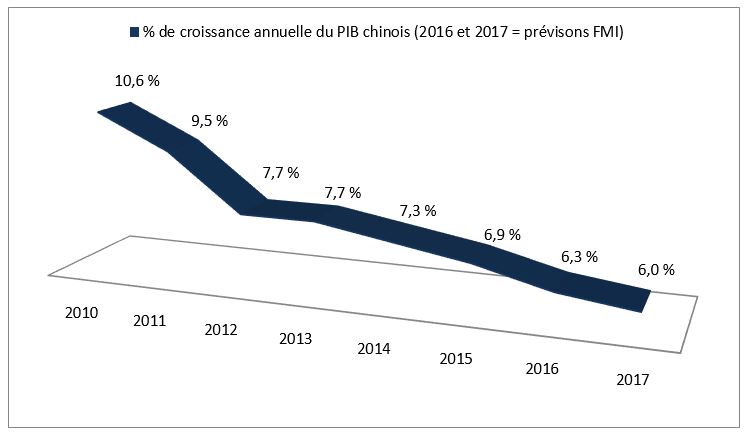

La Grande récession de 2009-2010 marque la fin de l’euphorie. Le prix des matières premières s’effondre. Le commerce international recule. Résultat : la croissance économique chinoise ralentit depuis 5 ans maintenant. Pour la première fois en un quart de siècle, la croissance de la Chine passe en 2015 à 6,9 %.

De plus, l’endettement consolidé chinois (gouvernements, particuliers, entreprises et institutions financières) représente 282 % du PIB, une situation peu enviable. Les exportations chinoises souffrent aussi, le pays demeure en surcapacité industrielle. En 2015, le secteur de la construction perd à lui seul 15 millions d’emplois.

À l’été de 2015, c’est la déroute boursière. Le gouvernement intervient pour éviter le pire. Ensuite, la monnaie nationale, le yuan, trébuche. Pékin prend encore des mesures afin d’empêcher une dévaluation massive. Dans le processus, la réserve chinoise de 3 300 milliards de dollars américains fond à 515 milliards. Le tableau économique chinois est passablement assombri.

Rééquilibrage

La Chine vivra désormais une croissance économique plus modeste. La cible gouvernementale se situe entre 6,5 % et 7 % pour la période de 2016-2020. Toutefois, la route sera semée d’embûches. On craint d’abord une vague d’investissements douteux, car les banques en Chine ont été mises dans une position où elles doivent alimenter à qui mieux mieux l’économie. Résultat : le taux de croissance de la dette représente près du double de celui de l’économie. De plus, toute expansion monétaire en Chine fait craindre d’autant une accélération de la fonte de la réserve de devises ou une dévaluation du yuan.

Ce cocktail stimule une augmentation des prix à l’intérieur du pays, surtout dans l’immobilier, un secteur déjà perçu par les investisseurs comme un refuge depuis les déboires du marché boursier chinois. La bulle immobilière est appréhendée, le prix des maisons a bondi de 53 % l’an dernier dans la province du Shenzhen.

Un plan pour la Chine

Un plan gouvernemental a été déposé en mars 2016. L’idée est de procéder à un rééquilibrage de l’économie chinoise. Le pays souhaite passer d’une économie manufacturière à celle de services, en diminuant sa dépendance au commerce international et en fondant davantage sa croissance sur la consommation que sur l’investissement. Le plan prévoit d’investir 2,5 % du PIB en recherche et développement d’ici 2016 (nota : le Canada a investi 1,6 % en 2013). L’innovation demeure donc au cœur de la stratégie économique de la Chine.

Le secteur privé aura les coudées plus franches à l’avenir. La simple injection de capitaux dans des projets d’infrastructures pilotés par des entreprises d’État ne suffit plus. Le gouvernement limitera la croissance des revenus de l’État à 3 % dès 2016, ce qui suppose une baisse de la taxation (les revenus ont progressé de 7,3 % en 2015).

Vecteurs de croissance

On aurait tort de minimiser l’importance de l’économie chinoise pour les années à venir. Le secteur manufacturier reste en surcapacité massive, mais celui des services affiche la plus forte expansion.

L’industrie cinématographique constitue un exemple de vecteur de croissance, les recettes du box-office chinois ont bondi de 50 % en 2015. En comparaison, le film le plus payant de l’histoire américaine, le film Avatar, a récolté 760 millions de dollars au box-office, alors que les recettes moyennes d’un film présenté en Chine actuellement s’élèvent à 500 millions.

L’agriculture reste aussi à surveiller. L’approvisionnement des Chinois en nourriture a propulsé leurs importations qui fracassent présentement des records. La Russie y a exporté plus de 500 000 tonnes de grains et d’huile dans les neuf premiers mois de 2015, comparativement à 100 000 tonnes pour l’année 2014.

Les produits alimentaires américains transformés trouvent de plus en plus preneurs en Chine. Cette tendance s’accélère avec les achats en ligne de produits d’épicerie par les consommateurs de la classe moyenne chinoise. L’assiette des Chinois devient plus accessible que jamais au marché mondial.

Ainsi, la manufacture du monde, l’économie chinoise, connaît des ratés en ce moment. Or, la demande intérieure représente une promesse de croissance future. Peu importe le taux de croissance de la Chine au cours des prochaines années, sa part de l’économie sera inévitablement la part du lion.

Au cours des dernières années, le Régime de rentes du Québec (RRQ) et la pension de la Sécurité de la vieillesse (PSV) ont fait l’objet de nombreuses modifications. La réaction intuitive quant à ces annonces en est généralement une d’appréhension. En effet, au fil des ans, les changements apportés à d’autres programmes gouvernementaux (assurance-emploi, frais de garde en CPE, etc.) se traduisaient fréquemment en des diminutions de prestations, des resserrements de critères d’admissibilité ou des hausses de coûts.

À ce titre, quelques-unes des modifications à ces régimes ne font pas exception :

- Augmentation progressive et significative du taux de cotisation au RRQ;

- Augmentation progressive de la pénalité pour anticipation du RRQ (diminution des prestations pour la rente avant 65 ans);

- Report progressif de l’âge d’admissibilité à la PSV jusqu’à 67 ans pour les particuliers nés après janvier 1962. Notons que le Parti libéral du Canada a annoncé, en campagne électorale, qu’il voulait revenir sur cette décision.

Toutefois, ces modifications rendent désormais pertinente une option qui ne l’était que rarement auparavant : le report de l’âge auquel on choisit de toucher ces prestations dans le but de bonifier celles-ci. Résumons les principaux changements et leurs répercussions.

Le RRQ

Le taux de cotisation à ce régime est passé de 4,95 % du salaire admissible en 2011 à 5,325 % en 2016 et atteindra 5,4 % en 2017. Sachant cela, le médecin qui a incorporé sa pratique et qui compte déjà nombre d’années de cotisations maximales au RRQ (plus de 40 ans) devrait possiblement éviter de se verser un salaire dépassant l’exemption générale annuelle de 3 500 $.

L’augmentation de la pénalité pour retraite anticipée rend également, dans plusieurs cas, moins attrayante la stratégie qui consiste à toucher sa rente de retraite à compter de 60 ans.

Le particulier qui choisissait de retarder le paiement de sa rente de retraite, d’un maximum de cinq années, la voyait majorée de 6 % pour chacune des années entre 65 ans et son âge au début du versement de la prestation. Dès 2013, ce facteur d’ajustement est passé à 8,4 %. Ainsi, le participant qui avait droit à une rente de 10 000 $ à 65 ans, avant cette modification, aurait pu différer de 5 ans son paiement et recevoir 13 000 $ par année (30 % d’augmentation). Maintenant, ce même particulier toucherait 14 200 $ par année (42 % de majoration). Le report de cette rente, rarement attrayant auparavant, s’avère désormais pertinent dans certaines situations.

La PSV

Il était impossible, avant modification, de reporter le début du versement de la PSV afin de la bonifier. Depuis le 1er juillet 2013, le particulier qui choisit de retarder, après 65 ans, le paiement de cette prestation verra celle-ci augmentée de 7,2 % pour chacune des années de report (maximum cinq ans) pour une majoration totale de 36 %.

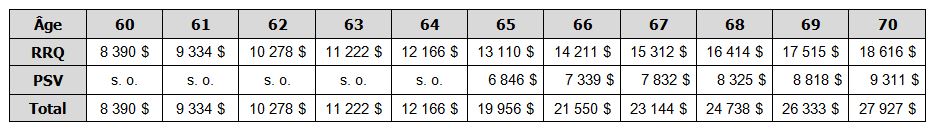

Concrètement, le participant, âgé de 65 ans en 2016 et qui a droit à une rente maximale de 6 846 $, peut différer d’un maximum de cinq années le versement de la PSV afin de recevoir 9 311 $ par année.

Comparaison des prestations maximales

Le tableau suivant présente, selon l’âge auquel ces prestations sont demandées, les rentes maximales payables de ces régimes (en dollars de 2016).

Toujours en dollars constants, on peut déduire de ce tableau qu’un particulier qui demande les prestations de ces régimes dès que possible (RRQ à 60 ans et PSV à 65 ans) toucherait, à 70 ans, un revenu total annuel de 15 236 $ (8 390 $ de RRQ et 6 846 $ de PSV). Si cette personne décidait de reporter jusqu’à 70 ans le début des versements, il recevrait annuellement un revenu total de 27 927 $ (18 616 $ de RRQ et 9 311 $ de PSV). Il s’agit donc d’une augmentation de 83 % par rapport à celui qui aura opté pour des rentes dès que possible.

L’âge idéal de demander ses prestations

Devant ces chiffres, retarder le début des prestations de ces régimes devient une option tout à fait légitime. De très nombreux facteurs devraient être considérés afin d’établir l’âge optimal pour le faire. Le tableau suivant passe en revue des éléments favorables au report ou à l’anticipation des paiements. Notez qu’ils sont présentés en vase clos, la décision devrait être prise en fonction de l’ensemble des facteurs.

| Facteur |

Report ou anticipation

|

| Fiscalité : on anticipe une baisse marquée des revenus imposables |

Le report jusqu’au moment de cette baisse. |

| Présence de considérations successorales |

L’anticipation de la prestation afin de diminuer les retraits des actifs à léguer. Le particulier célibataire qui détient beaucoup de droits inutilisés au REER pourrait choisir de toucher le RRQ dès 60 ans pour cotiser au REER. |

| Espérance de vie |

Le report en cas d’une espérance de vie longue. L’anticipation en cas d’une espérance de vie courte. |

| Période des cotisations |

En raison de la méthode de calcul de la prestation du RRQ, celui qui a cotisé peu d’années au RRQ et qui ne travaille plus aura possiblement intérêt à anticiper cette prestation. |

| Importance relative de ces prestations par rapport aux autres revenus |

Celui qui a droit aux prestations maximales et qui les reçoit à compter de 70 ans touchera 83 % de plus que celui qui les a demandées dès que possible. Celui qui a donc peu d’actifs et qui travaille encore devrait possiblement considérer le report. |

| Remboursement de la PSV (revenu imposable net excédant 73 756 $ en 2016) |

L’anticipation de la prestation du RRQ pourrait permettre de diminuer, voire éliminer ce remboursement potentiel. Inversement, le report de la PSV pourrait s’avérer pertinent. |

| Celui qui a émigré tard au Canada |

En raison de la méthode de calcul de la PSV, celui qui a vécu moins de 40 ans au Canada aura parfois intérêt à reporter le paiement de cette prestation. |

Conclusion

En conclusion, les modifications apportées à ces deux régimes font en sorte qu’il sera assurément encore plus pertinent qu’auparavant de consulter un spécialiste pour déterminer l’âge idéal pour toucher ces prestations. Ce qui constituait avant une règle simple : « Généralement, on touche le RRQ dès que l’on peut » demande maintenant une analyse plus poussée, en tenant compte de nombreux éléments supplémentaires. De la même manière, le report possible de la PSV complexifie davantage la décision.

Notez finalement que depuis le 1er janvier 2016, la Commission administrative des régimes de retraite et d’assurances (CARRA) et la Régie des rentes du Québec (RRQ) sont regroupées en un seul organisme nommé Retraite Québec. Nouvelle bannière, mais même promesse de service.