Du nouveau dans la classification GICS

Une des principales nomenclatures sectorielles utilisées dans le monde de la finance, la classification GICS (Global Industry Classification Standard) a récemment subi une refonte majeure. Qu’en est-il maintenant et quelles en sont les raisons?

Changement historique

En septembre dernier, plus de 3 000 milliards de dollars de capitalisation boursière en Amérique du Nord ont changé de secteur à la suite de la révision des normes GICS. Ce remaniement, le plus important depuis la création du système de classification en 1999, altère considérablement la composition des secteurs des télécommunications, des technologies de l’information et de la consommation discrétionnaire.

Plus précisément, plusieurs entreprises auparavant attitrées aux technologies de l’information et à la consommation discrétionnaire fusionneront avec le secteur des télécommunications. Ce transfert révolutionnera la structure du secteur, composé autrefois en majorité de câblodistributeurs, tels que Bell, Rogers et Telus. Pour refléter ces modifications profondes, le secteur sera rebaptisé « services de communication ».

Les répercussions de cette révision demeurent relativement limitées au Canada. Les titres touchés par ces changements sont constitués d’entreprises qui opèrent dans le secteur médiatique, comme Quebecor, Shaw Communications ainsi que Cogeco Communications, et qui relevaient jusqu’à récemment de la consommation discrétionnaire.

L’impact se fera plutôt sentir du côté américain où plusieurs géants des technologies de l’information, tels que Facebook et Alphabet (société mère de Google), sont passés au secteur des services de communication. L’exclusion de ces joueurs du secteur des technologies de l’information permettra de recentrer ce dernier sur des entreprises dont le cœur des activités repose sur la production de biens et services informatiques, comme Apple, Microsoft, Oracle et Intel.

Principaux titres touchés par la refonte des GICS

| Pays | Entreprise | Nouveau secteur | Ancien secteur |

Capitalisation boursière

(en milliards de dollars) |

| Canada | Quebecor | Services de communication | Consommation discrétionnaire |

6,1

|

| Canada | Shaw Communications | Services de communication | Consommation discrétionnaire |

12,3

|

| Canada | Cogeco Communications | Services de communication | Consommation discrétionnaire |

3,2

|

| États-Unis | Alphabet (Google) | Services de communication | Technologies de l’information |

739,0

|

| États-Unis | Services de communication | Technologies de l’information |

432,2

|

|

| États-Unis | Netflix | Services de communication | Consommation discrétionnaire |

137,0

|

| États-Unis | Disney | Services de communication | Consommation discrétionnaire |

172,0

|

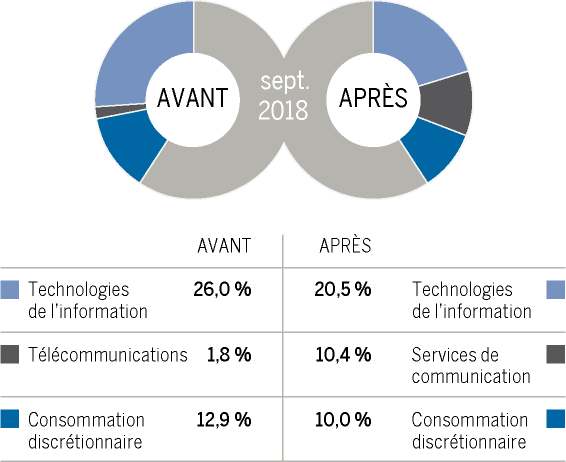

La croissance exponentielle des entreprises technologiques au cours de la dernière décennie a forcé cette refonte sectorielle au sein de l’indice phare américain. Les compagnies relevant des technologies de l’information représentaient 26 % du S&P 500 à l’aube du remaniement alors que ce segment ne pesait que 15,9 % de l’indice en 2007. Correspondant à 1,8 % de l’indice avant la réforme, le secteur des télécommunications, devenu « services de communications », compose dorénavant 10,4 % du S&P 500.

La refonte de la classification GICS

Changement dans les secteurs de l’indice S&P 500

Répercussions

Ce remaniement altérera le côté défensif des titres du secteur des services de communication américain. Dominé par les entreprises de télécommunications aux opérations stables dans des industries consolidées, ce secteur a traditionnellement été perçu par plusieurs investisseurs comme une alternative viable au marché obligataire étant donné sa faible volatilité et le haut rendement en dividende des titres qui le composaient.

La révision du mois de septembre a perturbé le caractère stable et homogène des titres du secteur dans le marché américain. Dorénavant, les titres d’Alphabet et de Facebook, qui représentent aujourd’hui 23 % et 17 % respectivement, dominent le secteur des services de communications. Ces entreprises pour qui la croissance est cruciale évoluent dans des industries en pleine transformation et ne versent aucun dividende.

Alors que la progression moyenne des ventes des entreprises de télécommunications du S&P 500 s’est établie à 3,1 %[i] au cours des trois dernières années, celle des entreprises du nouveau secteur de communication a atteint 20,4 %. L’effet inverse s’observe dans le domaine des technologies de l’information où les ventes ont diminué de 11,9 % à 7,5 % à la suite de la refonte.

Le profil de croissance différent des nouvelles entreprises de communication se traduit de façon tout aussi marquée dans le rendement en dividende des titres du secteur. Le nouveau secteur des services de communication offre un rendement de 1,07 % alors que celui des entreprises plus matures de services de télécommunications se chiffrait à plus de 5 %.

La mondialisation du nouveau secteur des services de communication constitue un autre élément marquant du remodelage des GICS. Les câblodistributeurs, noyau du secteur avant le remaniement, exerçaient leurs activités principalement au niveau local, seulement 3 % du chiffre d’affaires de ces entreprises étant réalisé à l’international. Dans le nouveau secteur des services de communication, cet indicateur est passé à 32 %.

Il s’avère donc important pour l’investisseur de prendre en compte la nouvelle composition du secteur lors de l’analyse de son portefeuille. Il n’est aujourd’hui plus adéquat de considérer l’allocation de son portefeuille au secteur des communications comme des actifs stables et défensifs qui réagiront bien lors d’un repli boursier. Un examen plus granulaire est requis afin de déterminer le type de titres détenus, leur volatilité ainsi que leur exposition au climat économique, aux risques technologiques et de devises.

Raisons du remaniement

Au-delà des répercussions sur les différents indices boursiers, il est intéressant d’examiner les motivations à l’origine de ce remaniement sectoriel majeur.

Au cours des deux dernières décennies, de jeunes pousses de la Silicon Valley se sont immiscées dans notre façon de communiquer et de nous divertir. Alliant le savoir-faire technologique à l’innovation, elles se sont fait une place prépondérante dans plusieurs industries, dominées autrefois par des entreprises aux activités plus traditionnelles.

Ce phénomène s’observe dans plusieurs marchés concurrentiels. La progression du commerce en ligne permet à Amazon de représenter la menace la plus importante à Walmart qui semblait auparavant immunisé contre toute forme de compétition. L’industrie du transport partout dans le monde subit aujourd’hui les effets de la plateforme électronique d’Uber. La popularité sans cesse grandissante du service en ligne de Netflix remet en question la mainmise des studios de cinéma et des chaînes de télévision traditionnelles sur le contenu de divertissement.

Peu de secteurs semblent être à l’abri des bouleversements provoqués par l’arrivée de ces entreprises avant-gardistes et de leurs nouvelles façons de faire.

De nombreux joueurs importants des secteurs traditionnels réagissent à cette menace en investissant massivement en recherche et développement, et plusieurs compagnies dominantes identifient le besoin d’innovation comme un enjeu majeur. La frontière entre le secteur technologique et les autres domaines continuera ainsi de s’estomper au cours des prochaines années.

[i] Source : FactSet en date du 31 mai 2018