Parmi les nombreuses options et stratégies d’épargne qui s’offrent à vous, comme le Régime enregistré d’épargne-retraite (REER), le Régime enregistré d’épargne-études (REEE) et le Compte d’épargne libre d’impôt (CELI), pour ne nommer que celles -là, il en est au moins une qui demeure encore méconnue : le Régime de retraite individuel (mieux connu sous son acronyme RRI). Le RRI est un régime de pension à prestations déterminées, destiné habituellement à un seul participant, un haut salarié. Il est mis en place par une entreprise et vise à payer une rente viagère généralement pour son seul participant. Cet article a pour but de faire la lumière sur la pertinence de mettre sur pied un Régime de retraite individuel (RRI) pour un médecin qui exerce en société.

LIMITES DE L’ÉPARGNE-RETRAITE ENREGISTRÉE

Au Canada, un particulier peut cotiser annuellement 18 % de ses revenus gagnés de l’année précédente à un REER. Le revenu gagné inclut notamment le revenu d’emploi, le revenu net d’entreprise et de location et exclut notamment les dividendes. Ce seuil est établi de façon à permettre l’accumulation, au fil d’une carrière, d’un capital suffisant pour financer un revenu de retraite adéquat. Il existe toutefois un plafond annuel de cotisations qui est fixé à 29 210 $ en 2022. Un particulier dont le revenu gagné dépasse 162 277 $ ne pourra généralement rien verser dans un REER pour la portion au-delà de ce seuil.

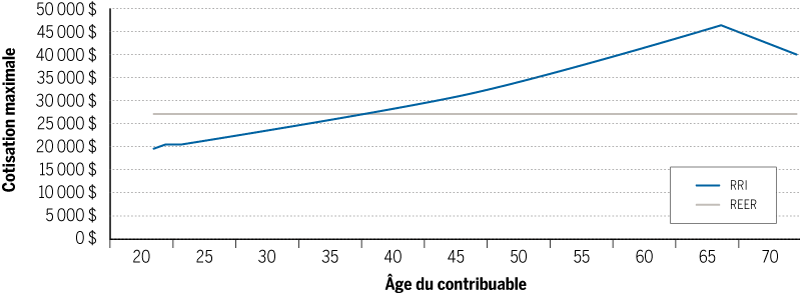

Le RRI, comme le REER, procure un report d’impôts. Il permettra une cotisation maximale établie selon l’âge du contribuable. Habituellement, un contribuable de plus de 40 ans pourra verser à son RRI une cotisation annuelle supérieure à la cotisation maximale admissible au REER. Le graphique ci-dessous illustre sommairement, selon l’âge d’un contribuable dont les revenus sont élevés, le montant maximal qui pourrait être versé à un REER ou à un RRI (figure).

figure | Comparaison entre un RRI et un REER

Par exemple, en supposant la mise en place d’un RRI à l’âge de 40 ans, cette épargne annuelle supplémentaire peut se traduire, à 65 ans, par un capital-retraite plus important. On remarque toutefois que ces sommes proviennent essentiellement d’un transfert d’actifs de l’entreprise au RRI. Enfin, on peut aussi conclure que si des sommes supérieures à la marge REER peuvent être injectées dans le RRI après l’âge de 40 ans, c’est l’inverse qui se produit avant cet âge. Il n’est donc habituellement pas pertinent de mettre en place un RRI avant l’âge de 40 ans.

LES POUR ET LES CONTRE

Le RRI peut donc offrir un plus grand potentiel d’épargne enregistrée (à l’abri de l’impôt) que le REER. Toutefois, il ne constitue pas pour autant une panacée. Le tableau ci-dessus brosse un portrait des principaux arguments pour et contre la mise en place d’une telle structure (tableau).

Tableau | Avantages et inconvénients d’un RRI

| Avantages |

Inconvénients |

- Un potentiel d’épargne plus élevé que le REER (après l’âge de 40 ans)

- Possibilité de racheter le service passé

- Possibilité d’injecter des sommes supplémentaires déductibles si la retraite a lieu avant l’âge de 65 ans

- Possibilité de fractionner la rente RRI avec un conjoint dès la retraite (et non à compter de 65 ans comme pour les REER)

- Création d’un patrimoine autonome et distinct (insaisissable)

|

- Des frais de mise en place et d’administration élevés

- Administration plus lourde que celle d’un REER (nécessite un actuaire, des fiduciaires, etc.)

- Certaines restrictions applicables au moment du décaissement

|

DÉCAISSEMENT

Au moment de la retraite, il existe quelques options de décaissement du RRI. Chacun de ces choix présente ses particularités et doit faire l’objet d’une analyse poussée.

- Transfert vers un CRI ou un REER : L’option du transfert, peut-être celle que le participant préférerait, comporte au moins deux lacunes importantes. D’une part, un tel transfert sera soumis aux plafonds permis par le Règlement de l’impôt sur le revenu et une partie du transfert serait probablement imposable. D’autre part, si les retraits subséquents du REER étaient effectués avant 65 ans, le particulier perdrait la possibilité de partager ceux-ci avec son conjoint.

- Souscription (achat) d’une rente viagère : Tout comme pour le REER, il sera possible d’utiliser le capital du RRI pour faire l’acquisition d’une rente viagère. Sans faire la promotion ou le procès de ce produit par ailleurs très souvent pertinent, nous pouvons toutefois affirmer que le particulier perd la maîtrise de sommes possiblement importantes.

- Paiement d’une prestation à même le régime : Cette option nécessite le maintien du régime et le paiement des prestations selon la conception dudit régime. Le participant conserve alors la maîtrise de ses actifs et ne risque pas de voir une partie importante de son capital soumise à une imposition immédiate. Il devra toutefois maintenir le régime en vigueur avec les frais annuels que cela comporte.

CONCLUSION

En terminant, il faut rappeler que la mise en place d’un RRI doit être précédée d’une évaluation quant à sa faisabilité et à sa pertinence considérant notamment les frais en cause, les objectifs de retraite, la situation familiale et les autres options d’investissement offertes par la société.

Le fonds enregistré de revenu de retraite (FERR) représente un des deux choix de conversion possibles des sommes accumulées dans votre régime enregistré d’épargne-retraite (REER), lequel doit être transformé au plus tard dans l’année où vous atteignez 71 ans. Étant un prolongement du REER, le FERR offre un avantage certain : l’épargne qui s’y trouve continue de fructifier à l’abri de l’impôt jusqu’à son retrait. Découvrez le fonctionnement de ce régime afin d’en tirer le maximum.

Conversion d’un REER en FERR

Lorsque vous désirez transformer vos REER en FERR, vous devez en informer tous les établissements financiers où vous détenez un REER. Ces derniers vous ouvriront alors un compte FERR.

La conversion se fait sans aucune répercussion fiscale puisque les sommes sont transférées directement du REER à votre compte FERR. Vous devez procéder à la transformation de vos REER au plus tard le 31 décembre de l’année où vous atteignez 71 ans.

Avant cet âge, rien ne vous oblige à le faire. Toutefois, votre niveau de vie pourrait exiger des retraits de vos REER si vos revenus réguliers (ex. : fonds de pension, Régime des rentes du Québec, Pension de la Sécurité de la vieillesse) ne sont pas suffisants. Vous pourriez alors soit retirer directement du REER, soit convertir votre REER en FERR et ensuite effectuer les retraits nécessaires.

D’un point de vue fiscal, l’impôt sur le retrait du REER ou du FERR est identique. En revanche, à compter de l’âge de 65 ans, le retrait d’un FERR devient admissible au crédit d’impôt pour pension, ce qui n’est pas le cas pour celui qui est effectué d’un REER. Vous aurez droit à cet avantage si vous n’avez pas déjà ce crédit par une rente d’un fonds de pension par exemple.

Retrait minimal

Le retrait minimal obligatoire du FERR repose sur l’âge du rentier ou du conjoint, et ce choix se fait au moment de la transformation. Il serait pertinent de choisir l’âge du conjoint plus jeune pour ce calcul afin de réduire les retraits obligatoires du FERR, tout en conservant la flexibilité de sortir des sommes plus importantes au besoin.

Avant 71 ans, la formule suivante détermine le montant du retrait minimal :

1 ÷ (90 – l’âge au début de l’année).

Ainsi, le minimum sera de 4 % à 65 ans (1 ÷ (90 – 65)).

À compter de 71 ans, le retrait minimal obligatoire du FERR augmente avec l’âge (tableau). Il est donc souvent préférable de convertir, avant l’âge de 71 ans, les REER par tranches selon les besoins afin de profiter du report d’impôt le plus longtemps possible. Ainsi, les sommes non nécessaires sont conservées dans les REER et seule la portion à retirer dans l’année est transférée dans un FERR.

Le retrait minimal n’est pas obligatoire dans l’année de conversion du REER en FERR. Il le devient à partir de l’année suivante seulement.

Tableau : Retrait minimal obligatoire d’un FERR par année en fonction de l’âge

| Âge |

% |

|

Âge |

% |

| 71 |

5,28 |

|

83 |

7,71 |

| 72 |

5,40 |

|

84 |

8,08 |

| 73 |

5,53 |

|

85 |

8,51 |

| 74 |

5,67 |

|

86 |

8,99 |

| 75 |

5,82 |

|

87 |

5,82 |

| 76 |

5,98 |

|

88 |

10,21 |

| 77 |

6,17 |

|

89 |

10,99 |

| 78 |

6,36 |

|

90 |

11,92 |

| 79 |

6,58 |

|

91 |

13,06 |

| 80 |

6,82 |

|

92 |

14,49 |

| 81 |

7,08 |

|

93 |

16,34 |

| 82 |

7,38 |

|

94 |

18,79 |

Types de placement

Tous les placements admissibles pour un REER le sont aussi pour un FERR. Il faut néanmoins vous assurer de posséder suffisamment de liquidités pour effectuer le retrait minimal annuel. Cette gestion des liquidités vaut autant pour le retrait minimal que pour tout autre retrait prévu pour maintenir le niveau de vie souhaité.

Taux d’imposition

Des retenues d’impôt à la source sont prélevées directement par l’établissement financier sur tout retrait excédant le retrait minimal obligatoire. Les retenues d’impôt se font plutôt en fonction de la somme retirée que selon le taux marginal d’imposition, ce qui signifie que le calcul exact se fait lors de la production des déclarations annuelles de revenus. Ainsi, le taux combiné des retenues d’impôt fédéral et provincial à la source est situé à 20 % pour un retrait de 5 000 $ ou moins, à 25 % entre 5 000,01 $ et 15 000 $ et à 30 % à partir de 15 000,01 $. Il ne faudra donc pas vous surprendre d’avoir encore un solde d’impôt à payer sur vos retraits FERR après la fin de l’année, à moins d’avoir demandé à votre établissement bancaire d’en prélever davantage.

Fractionnement

Depuis 2007, de nouvelles règles permettent le fractionnement de certains revenus de retraite entre les conjoints, tant au fédéral qu’au provincial. Le FERR y est admissible dès que le détenteur atteint 65 ans.

Ce choix, sur une base annuelle, entraîne des économies fiscales d’autant plus importantes qu’il existe une différence de taux d’imposition marginal entre les conjoints, sans égard à leur âge et statut (employé, retraité).

Décès

Le solde des FERR doit être inclus aux revenus de l’année du décès du particulier et se trouve donc soumis à un taux d’imposition pouvant atteindre 53,31 %. Toute augmentation de valeur du FERR avant sa distribution aux bénéficiaires est imposable entre les mains de ces derniers et non du défunt. À l’inverse, une perte de valeur peut être appliquée contre les FERR imposés dans l’année du décès.

En revanche, si le conjoint survivant est bénéficiaire du FERR, le régime lui est transféré au décès du rentier sans aucune ponction fiscale. Le FERR peut ensuite être reconverti en REER si le conjoint bénéficiaire le souhaite et qu’il n’a pas 71 ans. Tout retrait minimal, qui n’a pas été effectué au cours de l’année du décès du rentier, ne peut être « roulé » en franchise fiscale au conjoint survivant et doit donc être imposé soit au défunt, soit au conjoint survivant.

On peut aussi obtenir un report d’impôt du solde du FERR au décès si des enfants ou des petits-enfants de moins de 18 ans, financièrement à charge de la personne décédée, en sont bénéficiaires. La somme reçue pourra servir à l’achat d’une rente d’étalement jusqu’à l’âge de 18 ans, ce qui réduira le fardeau fiscal. Un tel bénéficiaire atteint d’une déficience physique ou mentale n’aura pas à être imposé totalement avant 18 ans. De plus, tout bénéficiaire financièrement à charge du détenteur du FERR, qui est admissible au régime enregistré d’épargne invalidité (REEI), pourra différer l’impôt sur une période plus longue.

Pour tirer des avantages fiscaux liés au FERR et éviter de mauvaises surprises, n’hésitez pas à consulter un professionnel.

« Acheter au prix le plus bas et vendre au prix le plus fort, là est le secret! »

Apprivoiser la notion de gain en capital

Du point de vue de la Loi sur l’impôt, un gain en capital peut s’avérer un sujet fort complexe compte tenu de la nature du traitement fiscal qui lui est réservé. Au sens commun, toutefois, un gain en capital est simplement le profit réalisé lors de la vente d’un actif : une action, une obligation, un terrain, une résidence principale ou secondaire, etc. Point important, pour qu’il y ait gain en capital il faut qu’il y ait vente d’actif. Ainsi, il ne faut pas le confondre avec le gain non réalisé, parfois appelé gain sur papier, qui ne reflète qu’une augmentation de la valeur d’un investissement au portefeuille. Les gains sur papier ne sont pas considérés comme des gains en capital et ne sont donc pas imposables.

La notion de gain en capital se juxtapose bien évidemment à celle d’une perte. On subit une perte en capital lorsqu’il y a une diminution de la valeur de l’actif au moment de la vente par rapport à son prix d’achat. Il est tout aussi important de comptabiliser les pertes que les gains puisque celles-ci réduiront votre « gain net » et ainsi, votre facture.

Le marché immobilier

Le calcul d’un gain en capital sur un bien immobilier est relativement simple. Il s’agit du montant total de la transaction de vente, duquel on soustrait le montant payé à l’achat. De cette somme, il est possible de déduire certaines dépenses assumées durant la période où vous étiez propriétaire. Il sera donc important de tenir un registre de ces dépenses dites « capitalisables » et pourquoi pas d’en garder les factures.

Par exemple, si vous avez acheté un chalet au prix de 150 000 $ et que vous le vendez 250 000 $, votre gain en capital sera de 100 000 $. Notez cependant que seulement 50 % de ce montant est imposable. Vous devrez alors ajouter un montant approximatif de 50 000 $ à vos revenus imposables.

De plus, sachez que si vous donnez à vos enfants ce même chalet, toujours acheté au prix de 150 000 $, mais que sa juste valeur marchande est estimée à 250 000 $, on considérera que vous aurez généré un gain en capital de 100 000 $ sur lequel vous serez imposé même s’il s’agit d’un don. Et si vos enfants revendent éventuellement le chalet 300 000 $, ils seront également imposés sur les 50 000 $ de profit supplémentaire.

Dans le cas de transaction immobilière, le gain en capital réalisé sur la vente d’une résidence principale est exempt d’impôt au Canada. Cependant, une seule propriété peut se voir accorder ce titre à un moment précis dans le temps. Il est également possible d’éviter l’imposition lors d’un transfert de propriété entre conjoints.

Le marché boursier et obligataire

Les gains, ou les pertes, en capital perçus sur transactions boursières sont également imposables (ou déductibles) à hauteur de 50 % de leur valeur au même titre que vos revenus d’emploi si ces transactions sont effectuées dans un compte au comptant. Le constat est aussi valable pour les obligations.

On oublie trop souvent que même si les obligations sont des contrats de dette standardisés, ils peuvent également donner lieu à des gains ou des pertes en capital si l’outil est revendu avant échéance sur le marché secondaire. Par exemple, une obligation avec un coupon de 3 %, achetée au pair à l’émission, pourrait voir sa valeur s’apprécier sur le marché secondaire si les taux d’intérêt de marché diminuaient au cours de la période de détention. En l’occurrence, si les taux de marché atteignaient 1 %, une obligation dont la valeur faciale est de 1 000 $ dont l’échéance est dans 1 an pourrait se vendre sur le marché secondaire pour 1 020 $. Un gain en capital généré sera de 20 $.

Vous pouvez cependant contourner en partie l’impôt sur le gain en capital en détenant vos actions, obligations, fonds communs ou autres fonds négociés en Bourse dans votre CELI ou votre REER. Par exemple, dans un CELI, le revenu de placement et les gains en capital tirés des placements admissibles vont croître à l’abri de l’impôt. Bien que les cotisations versées au CELI ne réduisent pas votre revenu imposable, leur avantage réside dans le fait que les retraits sont libres d’impôt. De son côté, le REER offre également l’avantage d’éviter l’impôt à vos gains en capital. Cet avantage est cependant temporaire. Puisque les cotisations au REER sont déductibles, tous les retraits seront assujettis à l’impôt selon le taux d’imposition marginal du contribuable.

Il serait donc tentant d’utiliser des régimes enregistrés (comme le CELI et le REER) pour des placements à fort rendement espéré afin d’éviter l’imposition du gain en capital. La prudence s’impose toutefois, car des investissements qui rapportent le plus sont généralement associés à un risque de perte plus élevé. Il faut donc garder à l’idée que, bien que les revenus de placement soient libres d’impôt, les pertes en capital subies à l’intérieur de ces régimes ne peuvent en revanche pas être déduites à l’encontre des gains en capital.

Le traitement fiscal des gains en capital

Nous l’avons déjà établi, règle générale au Canada, seulement 50 % du gain en capital est soumis à l’impôt sur le revenu. De même, 50 % de la perte en capital sera déductible. Cependant, une telle perte ne peut être déduite que des gains en capital imposables. Il vous faudra ainsi avoir réalisé des gains pour être en mesure de déduire des pertes. Cela dit, il faut rappeler que toute perte en capital non déduite dans une année peut être reportée et déduite des gains en capital imposables de l’une ou l’autre des trois années antérieures ou de toute année subséquente.

Restez à l’affût. Les experts recommandent une révision annuelle approfondie de votre portefeuille. Cette dernière vous permettra, entre autres, d’optimiser la gestion de vos gains et pertes en capital. Si vous prévoyez vendre des placements ayant entraîné d’importants gains en capital, vous pourriez envisager de reporter la vente après le 1er janvier. Une façon de différer l’impôt au 30 avril de l’année suivante. De plus, si votre revenu varie, vendre au cours d’une année où il est faible peut vous faire économiser beaucoup d’argent, puisque vos gains en capital seront imposés à un taux marginal moindre.

Vous faites des dons de bienfaisance? Une autre façon de minimiser votre facture d’impôt serait de considérer le don d’actif. Vous pourriez ainsi réduire votre impôt sur les gains en capital. Par exemple, si vous prévoyez faire un don de 1 000 $ à un organisme de bienfaisance, vous pouvez donner des actions qui ont une valeur de 1 000 $, mais qui, à l’origine, vous ont coûté beaucoup moins cher. Ainsi, au lieu de vendre les actions, de payer l’impôt sur les gains en capital et d’ajouter de l’argent pour compenser le don de 1 000 $, le fait de faire le don en actions vous donne droit au reçu de don de bienfaisance de 1 000 $ aux fins de l’impôt, sans que vous ayez à payer d’impôt sur les gains en capital.

Attention, toutefois, certains biens donnés de votre vivant à votre famille donneront lieu à un gain en capital, c’est le cas du chalet dans notre exemple précédent. Dans le doute, il sera toujours préférable de consulter un fiscaliste pour en savoir plus sur la façon de déclarer et de gérer correctement vos gains et vos pertes en capital. Si seulement nous pouvions nous en tirer avec « acheter au prix le plus bas et vendre au prix le plus fort! »

L’engouement pour le marché immobilier ne se dément pas malgré la pandémie. L’excellente tenue du revenu disponible, évidemment dopé par les programmes d’aide gouvernementale, la faiblesse historique des taux hypothécaires, combinée à la quête d’espace en cette ère de télétravail, se sont avérées suffisantes pour dynamiser le secteur du logement à l’échelle du Québec. Le nombre de transactions effectuées ne cesse de progresser depuis le printemps 2020 et la valeur des propriétés continue d’augmenter sans essoufflement apparent.

Bien que l’immobilier demeure généralement beaucoup plus accessible au Québec que dans d’autres provinces canadiennes, la plupart des indicateurs d’abordabilité se sont récemment détériorés. Le prix de vente moyen atteignait 450 000 $ au Québec en juin 2021 selon l’Association canadienne de l’immeuble, une progression de près de 100 000 $ sur douze mois; de quoi décourager les jeunes ménages qui sont de plus en plus nombreux à s’interroger sur leur capacité à accéder à la propriété, et pour cause. En considérant l’évolution récente du prix de vente moyen, une mise de fonds de 5 % sur la propriété est passée de 17 500 $ à 22 500 $ en un an. Le rêve d’être propriétaire s’éloigne de la réalité.

COMMENT AIDER LA PROCHAINE GÉNÉRATION À ACCÉDER À LA PROPRIÉTÉ?

Êtes-vous familier avec le « don d’équité »? Un moyen créatif d’aider les jeunes qui souhaiteraient acquérir la résidence ou le chalet familial, un terrain ou un immeuble locatif. Le don d’équité consiste à céder à un enfant ou à un proche parent une propriété détenue par un autre membre de la famille, à un prix réduit. L’écart entre le prix ajusté et la valeur marchande sera considéré comme « un don » et remplacera ou bonifiera la mise de fonds de l’acquéreur. Dans tous les cas, la valeur marchande de la propriété devra être évaluée par un professionnel pour valider la légitimité de la transaction.

Il s’agit d’une pratique tout à fait légale qui permet au bénéficiaire du don d’acquérir une propriété sans aucune mise de fonds. Attention, toutefois, cette façon de faire ne met pas le donateur à l’abri du fisc. Le bien immobilier faisant l’objet du don sera traité comme s’il avait été vendu à sa juste valeur marchande, soit le prix le plus élevé qui peut être obtenu dans un marché libre. Ce prix devra être ici « estimé » par un évaluateur professionnel externe. Le but étant d’éviter que le vendeur ne gonfle la valeur de sa résidence ou en sous-évalue le prix afin d’avantager l’une ou l’autre des parties impliquées.

D’entrée de jeu, le don d’équité n’est possible que si le donateur détient une valeur nette sur la propriété, c’est-à-dire que la valeur marchande de la propriété est supérieure au solde hypothécaire. C’est d’une certaine façon assez logique, un individu ne peut pas donner ce qu’il ne possède pas, non?

Lors du don d’équité, la transaction immobilière, bien que basée sur la valeur marchande réelle du bien immobilier, sera effectuée à une valeur moindre. La différence entre la juste valeur marchande du bien et le montant « officiel » de la transaction sera considérée comme un don d’équité, un généreux don qui va du vendeur vers l’acheteur. Le don servira ici de mise de fonds pour l’acheteur dont l’hypothèque sera moindre que la valeur marchande de la propriété. Quant au prêteur hypothécaire, il exigera, dans la majorité des cas, une lettre officielle attestant de l’irrévocabilité du don.

RIEN DE MIEUX QU’UN EXEMPLE

Les grands-parents de Maja ont décidé de lui vendre leur résidence principale. La juste valeur de la résidence a été évaluée à 450 000 $ par un expert, mais ils désirent la céder à leur petite-fille pour la somme de 350 000 $. Le montant du don correspond alors à 100 000 $, soit la différence entre la juste valeur estimée et le réel coût d’acquisition pour Maja. Le don assure à Maja une mise de fonds d’environ 22 %. Puisque cette somme est supérieure à 20 % de la valeur de la maison, Maja pourra éviter l’assurance prêt hypothécaire pouvant atteindre 4,50 % de la valeur du prêt. Une économie substantielle dans notre exemple.

Évidemment, il est possible que le don d’équité ne soit pas suffisant pour couvrir la mise de fonds au minimum requis de 5 % (22 500 $ dans notre exemple). Maja aurait alors pu bonifier cette dernière avec ses économies personnelles ou celles de son conjoint. De plus, dans la plupart des cas, le don d’équité peut être appliqué en même temps que d’autres programmes d’aide financière offerts aux acheteurs, notamment l’Incitatif à l’achat d’une première propriété, ou le régime d’accession à la propriété (RAP).

Même si le don d’équité prévoit que la maison familiale sera vendue « à rabais » afin qu’un certain montant puisse servir de mise de fonds, du point de vue fiscal, la transaction doit s’appuyer sur la juste valeur marchande de la propriété. Cela dit, comme les grands-parents de Maja habitent la propriété et qu’ils en ont toujours fait leur résidence principale, ils peuvent procéder à la transaction sans qu’il y ait d’impact fiscal. Le lecteur se souviendra que le gain en capital empoché lors de la vente de la résidence principale est exempt d’impôt.

Autre bonne nouvelle pour Maja : puisque la transaction s’effectue au sein de la famille le long d’une branche montante de l’arbre généalogique, elle n’aura pas à payer les droits sur les mutations immobilières (la fameuse « taxe de bienvenue »). Cette exemption est valide quand on accède à la propriété par legs ou par achat et que l’on se déplace vers le haut ou vers le bas de l’arbre généalogique, c’est-à-dire, de grands-parents à parents ou à enfants, ou des enfants à leurs parents ou à leurs grands-parents. Lorsqu’on sait que le droit de mutation peut coûter quelques milliers de dollars, ça devient tout de même intéressant de racheter la maison familiale. Petit bémol, vous l’aurez compris, selon cette définition, l’exemption à cette taxe ne fonctionne pas entre frères et sœurs.

ET SI LES GRANDS-PARENTS DE MAJA LUI AVAIENT VENDU LE CHALET?

En supposant que les valeurs monétaires ne changent pas dans notre précédent exemple. Que se serait-il passé si l’objet du don avait été une résidence secondaire plutôt qu’une résidence principale? Comme nous l’avons vu, les dons de biens sont traités comme une vente à la juste valeur marchande. Dans le cas de la vente d’une résidence secondaire (d’un terrain ou d’un immeuble locatif), les grands-parents de Maja devront payer de l’impôt sur le gain en capital réalisé. Puisqu’ils avaient acheté le chalet moyennant une somme de 125 000 $ il y a belle lurette, leur gain en capital s’élève à 325 000 $, soit la juste valeur marchande moins le coût d’acquisition. La moitié du gain en capital étant imposable, 162 500 $ devront être ajoutés à la déclaration de revenus des donateurs. En supposant un taux marginal d’imposition de 50 %, un impôt additionnel de 81 250 $ sera ainsi généré pour les grands-parents de Maja.

MOT D’ORDRE : FAITES-VOUS ACCOMPAGNER

Le don d’équité est une façon intéressante de favoriser l’accès à la propriété pour la prochaine génération. Les règles encadrant le processus sont simples et les impacts fiscaux généralement prévisibles. Cependant, pour naviguer entre l’évaluation de la juste valeur, la lettre officialisant le don d’équité et la gestion des impacts fiscaux, il est préférable d’être bien accompagné. Comme pour toute transaction de cette envergure, d’ailleurs.

Le Régime d’accession à la propriété, communément appelé le RAP, a vu le jour en 1992. Conçu initialement comme mesure temporaire afin de stimuler l’économie, ce programme est devenu permanent à partir de 1994.

Description du programme

Le RAP permet de retirer, sans incidences fiscales, jusqu’à 35 000 $ de son REER (donc 70 000 $ pour un couple) afin d’acquérir une propriété. Ce montant devra par la suite être remboursé au REER sur une période maximale de 15 ans, sans intérêts, à compter de la deuxième année suivant le retrait. En se prévalant du RAP, on effectue essentiellement une mise de fonds initiale sur une résidence avec les sommes n’ayant pas encore été imposées. Notons en passant que les remboursements subséquents effectués dans le cadre du RAP ne feront pas l’objet d’une déduction fiscale; ces sommes ayant déjà été déduites au moment de la cotisation originale.

Pour être admissible au programme, il faut répondre à certains critères. Une fois qualifié, l’acquéreur n’a aucune obligation d’utiliser les sommes retirées pour acheter une résidence, cet argent peut servir à d’autres fins. Bref, on ne vérifie pas où va l’argent à la suite du retrait.

Si le remboursement minimal dû annuellement n’est pas effectué, son montant sera inclus dans le revenu imposable de l’acquéreur, comme s’il s’agissait d’un retrait du REER.

Évolution du programme

À l’origine, le retrait maximal permis dans le cadre du RAP s’élevait à 20 000 $ par personne. Le budget fédéral de 2009 l’a fait passer à 25 000 $. Afin de tenir compte de l’évolution des prix de l’immobilier, le maximum admissible au programme a été fixé à 35 000 $ en 2019. Bien que cette dernière majoration représente 40 % par rapport à la limite antérieure, cet ajustement, réparti sur les dix années précédentes, ne constitue toutefois qu’une augmentation annuelle composée de 3,4 %.

Initialement, il n’était possible de se prévaloir qu’une seule fois du RAP. Depuis 1999, aucune restriction ne s’applique en ce sens dans la mesure où les conditions d’admissibilité sont respectées.

Conditions d’admissibilité

Pour se qualifier au RAP, un particulier doit acheter (ou faire construire) une « habitation admissible » pour lui-même ou pour une personne handicapée avec laquelle il est lié. Il s’agit essentiellement d’un logement, existant ou en construction, situé au Canada, ce qui inclut les maisons unifamiliales, jumelées, en rangée, mobiles, les condominiums, ainsi que les appartements dans un multiplex ou un immeuble d’habitation.

Le particulier doit prévoir occuper cette habitation admissible comme son lieu principal de résidence l’année suivant l’achat (ou la construction). Aussi, l’acquéreur, ou son conjoint, ne doit pas avoir été propriétaire d’une habitation qui constituait son (ou leur) lieu de résidence au cours des quatre années précédentes.

Enfin, les plus récentes cotisations versées au REER doivent demeurer au compte pour au moins 90 jours avant leur retrait pour participer au RAP. Autrement, ces cotisations pourraient s’avérer non déductibles d’impôts pour aucune année.

En pratique

Comment s’y prendre pour effectuer un RAP ? Supposons qu’un couple de jeunes médecins souhaite acquérir leur première maison. Ils n’ont pas encore de REER, mais possèdent tous deux des droits de cotisation supérieurs à 35 000 $. Ils ouvrent donc un REER et y déposent 35 000 $ chacun. Puisque le taux d’imposition marginal des deux conjoints s’élève à 50 % environ, cette cotisation donnera droit à un remboursement d’impôts d’à peu près 17 500 $ par personne. Après une période minimale de 90 jours, les conjoints peuvent retirer l’argent de leurs REER respectifs dans le cadre du RAP, donc sans payer d’impôts sur le retrait.

Ainsi, grâce au RAP, chacun des conjoints disposera d’une mise de fonds de 52 500 $ (17 500 $ + 35 000 $) pour un total de 105 000 $ pour le couple. À elle seule, la stratégie RAP aura donc généré 35 000 $ (sans compter un rendement potentiel). Le couple aura toutefois à rembourser le montant du RAP (35 000 $ chacun) sur une période maximale de 15 ans, à compter de la deuxième année suivant le retrait.

En cas de séparation

Les règles relatives à la détention antérieure de résidence ont été assouplies en cas de séparation. Depuis 2019, il est possible pour un particulier d’être admissible au RAP s’il vit séparément de son conjoint (marié ou conjoint de fait) pour une durée d’au moins 90 jours en raison de l’échec de leur mariage ou de leur union de fait. Plus précisément, le particulier aura le droit d’effectuer un nouveau retrait RAP s’il vit séparément de son conjoint au moment du retrait et s’il a commencé à vivre séparément de cette personne dans l’année où le retrait est fait ou au cours d’une des quatre années précédentes. On notera toutefois que dans le cas où le principal lieu de résidence du particulier est une habitation détenue et occupée par un nouveau conjoint (marié ou conjoint de fait), il ne pourra profiter du RAP en vertu de ces règles.

Le particulier devra habituellement disposer de sa résidence antérieure au plus tard deux ans après la fin de l’année où le retrait RAP aura été effectué.

Décès d’un rentier qui participait au RAP

En règle générale, si le participant au RAP décède avant d’avoir complété le remboursement complet à son REER, le solde résiduel du RAP du défunt doit être inclus, aux fins d’impôts, dans son revenu pour l’année du décès. Essentiellement, le défunt s’impose sur ce solde comme s’il s’agissant d’un retrait REER. Le montant à inclure dans le revenu du défunt pour l’année de son décès est égal au solde du RAP au moment du décès, moins toutes les cotisations versées au REER avant le décès, désignées comme remboursement dans le cadre du RAP pour l’année du décès.

Si le participant avait, au moment de son décès, un conjoint (marié ou conjoint de fait) qui résidait au Canada, ce dernier pourrait choisir, avec le représentant légal du défunt, de continuer à effectuer les remboursements dans le cadre du RAP à la place du défunt. La règle d’inclusion du revenu ne s’appliquerait donc pas au défunt. Le solde du RAP du défunt est alors considéré comme un montant retiré dans le cadre du RAP par le conjoint survivant, et devra être remboursé au REER de ce conjoint.

Notons également qu’il n’y a aucune conséquence fiscale négative pour le conjoint survivant si, en raison de sa décision de rembourser le solde du RAP du défunt, son nouveau solde du RAP (combiné) dépasse 35 000 $.

Pour faire le choix de rembourser le solde du défunt, le conjoint survivant et le représentant légal du défunt devront joindre une lettre signée à la déclaration de revenus finale du participant décédé. Cette lettre devra indiquer que le conjoint survivant a choisi d’assumer le remboursement des sommes dans le cadre du RAP, et que la règle d’inclusion du revenu ne doit pas s’appliquer au défunt.

Notons que cette option s’offre uniquement au conjoint survivant. En l’absence de conjoint, personne d’autre ne peut décider de continuer à rembourser le RAP du défunt.

Utilisation d’un REER conjoint

Il est tout à fait possible d’utiliser un REER conjoint dans le cadre du RAP. Ainsi, les règles d’attribution qui s’appliquent normalement en cas de retrait hâtif d’un REER conjoint (normalement, pour tout retrait effectué avant deux années civiles complètes suivant la cotisation conjointe) sont suspendues. Autrement dit, il est possible de cotiser au REER de son conjoint et ce dernier pourra, sans aucune conséquence fiscale, retirer ces sommes dans le cadre du RAP 90 jours plus tard.

Aussi, rien n’oblige le particulier qui a effectué un retrait RAP à partir d’un REER conjoint à faire ses remboursements subséquents dans un REER conjoint; il peut choisir de les verser dans son REER personnel.

Fonds de travailleurs

Il est aussi permis d’effectuer un retrait RAP à partir d’un REER détenu en Fonds de travailleurs (Fonds de solidarité ou Fondaction). Il était auparavant obligatoire d’avoir utilisé la totalité de ses autres REER avant de pouvoir toucher les sommes investies dans ce type de fonds. Cette obligation n’existe plus. Toutefois, les montants retirés devront, par la suite, être remboursés dans ces mêmes Fonds de travailleurs.

En conclusion

Le RAP est un programme en constante évolution. Son utilisation demeure encadrée, mais s’avère souvent profitable. Votre conseiller demeure le mieux placé pour vous guider dans cette démarche.

« À l’affronter sans s’instruire, l’avenir ne peut que punir; réussir d’accord, mais s’instruire d’abord ». À la lumière des données de Statistique Canada relatives aux droits de scolarité moyens pour les étudiants canadiens de premier cycle en 2020-2021, mettre en pratique ce sage conseil d’un auteur inconnu a un prix. En effet, ce sont ceux de six programmes menant à un grade professionnel qui sont les plus élevés, soit la dentisterie (22 562 $), la médecine (14 483 $), la médecine vétérinaire (14 270 $), le droit (12 813 $), l’optométrie (11 235 $) et la pharmacie (11 133 $).

En sus des droits de scolarité de base fixés par le gouvernement du Québec, les étudiants doivent acquitter des frais institutionnels obligatoires qui regroupent l’ensemble des frais imposés par les universités à l’exception des droits de scolarité (frais généraux, technologiques, de services aux étudiants, de droits d’auteur, etc.), ainsi que des dépenses générales (matériel scolaire, logement, alimentation, services publics, assurances, etc.) et personnelles (cellulaire, transport, loisirs, biens personnels, etc.).

Comme ces coûts augmentent année après année, les Canadiens peuvent heureusement compter sur le programme de régimes enregistrés d’épargne-études (REEE) créé en 1974 par le gouvernement fédéral pour les inciter à épargner en vue des études postsecondaires de leurs enfants, c’est-à-dire pour les études à temps plein ou à temps partiel dans une école de métiers, au cégep, au collège, à l’université ou dans le cadre d’un programme d’apprentissage.

Le REEE est un contrat entre un souscripteur et un promoteur (une personne ou un organisme) en vertu duquel le premier désigne un ou plusieurs futurs étudiants (le ou les bénéficiaires) dépendamment du type de régime, et s’engage à verser des cotisations pour eux, tandis que le second accepte de verser aux bénéficiaires des paiements d’aide aux études (PAE).

L’Agence du revenu du Canada (ARC) enregistre ce contrat comme étant un REEE. Toutefois, avant d’ouvrir un régime, il est prudent de consulter le Registre des entreprises et individus autorisés à exercer de l’Autorité des marchés financiers (AMF) afin de s’assurer qu’une entreprise ou une personne avec qui l’on fait affaire a bel et bien le droit d’exercer des activités liées au conseil ou à la vente du REEE (ou de tout autre produit financier) qu’elle offre.

En pratique, le REEE permet d’accumuler et de faire croître des sommes à l’abri de l’impôt jusqu’à leur retrait, ce qui en fait un véhicule d’épargne plus avantageux qu’un compte non enregistré. La finalité ultime du régime n’est pas tant de financer les études postsecondaires d’un enfant qu’à générer un revenu pour lui lorsqu’il sera aux études.

Types de REEE

Les régimes familiaux sont les seuls qui permettent à des souscripteurs de nommer plus d’un bénéficiaire. Le ou les bénéficiaires doivent avoir un lien de sang ou d’adoption avec chacun des souscripteurs vivants ou avoir été liés à un souscripteur initial décédé. Un souscripteur peut déterminer les sommes à verser au régime ainsi que les types de placements selon son degré de tolérance au risque et de son horizon de placement. Si l’un des bénéficiaires ne poursuivait pas ses études, l’argent épargné servirait aux études d’un autre bénéficiaire.

Les régimes individuels ne permettent de désigner qu’un seul bénéficiaire. Le souscripteur n’est pas tenu d’avoir un lien de sang avec lui ni être son parent adoptif. Il peut déterminer les sommes à verser au régime ainsi que les types de placements selon son degré de tolérance au risque et son horizon de placement. Dans la mesure où le contrat le permet, si l’enfant ne poursuivait pas ses études, l’argent épargné servirait aux études d’un autre enfant.

Les régimes collectifs ne permettent de désigner qu’un seul bénéficiaire. Le souscripteur n’est pas tenu d’avoir un lien de sang avec lui ni d’être son parent adoptif. Contrairement aux deux autres types de régimes, ce n’est pas lui, mais le fournisseur du régime qui détermine les types de placements. S’il se retirait du régime avant son échéance, il ne pourrait pas recevoir le rendement généré par ses cotisations, car il serait partagé entre tous les participants au régime.

Les régimes collectifs nécessitent une attention particulière, car ils comportent des conditions et des règles particulières. À titre d’exemple, à défaut de respecter le calendrier de cotisations établi lors de l’ouverture du régime, le souscripteur s’expose au risque de devoir fermer le régime et de payer des frais supplémentaires ainsi que des intérêts.

Traitement fiscal

Règle générale, le souscripteur, ou une personne agissant en son nom, verse des cotisations dans le REEE. Ces dernières ne sont pas déductibles d’impôts. Le promoteur verse les cotisations et le revenu gagné sur ces cotisations aux bénéficiaires. Le revenu gagné l’est sous forme de paiements d’aide aux études (PAE). Si les cotisations ne sont pas payées aux bénéficiaires, le promoteur les rembourse habituellement à la fin du contrat au souscripteur qui n’a pas à les inclure dans son revenu annuel.

Les bénéficiaires reçoivent les cotisations et les PAE du promoteur. Ils n’ont pas à inclure les cotisations reçues dans leur revenu de l’année où ils les reçoivent, mais doivent cependant y inclure les PAE.

Il n’y a aucune limite quant au nombre de REEE qu’une personne peut ouvrir en son nom, mais la limite à vie des cotisations est de 50 000 $ par bénéficiaire. Il est donc possible de cotiser 5 000 $ par année pendant 10 ans ou 50 000 $ en une seule année. Dans ce dernier cas, on se priverait des subventions qui auraient autrement été accessibles si les cotisations au régime avaient été réparties sur plusieurs années.

Subventions gouvernementales

Le gouvernement du Canada offre deux incitatifs à l’épargne-études liés aux REEE, soit la Subvention canadienne pour l’épargne études (SCEE) et le Bon d’études canadien (BEC).

Pour tous les enfants admissibles possédant un numéro d’assurance sociale (NAS), la SCEE de base est de 20 % pour la première tranche de 2 500 $ (maximum 500 $ par année) des cotisations au REEE. Dans certains cas, un montant supplémentaire de la SCEE peut être alloué aux familles à faible et moyen revenu. La SCEE est offerte jusqu’à la fin de l’année civile où l’enfant atteint l’âge de 17 ans et sa limite cumulative est de 7 200 $.

De son côté, le gouvernement du Québec a créé en 2007 l’Incitatif québécois à l’épargne-études (IQPE) pour encourager les familles québécoises à épargner pour les études de leurs enfants et de leurs petits-enfants.

Il s’agit d’un crédit d’impôt remboursable versé directement dans un REEE ouvert dans une institution financière ou chez tout autre promoteur de REEE offrant l’IQEE. Il correspond à 10 % des cotisations versées au cours d’une année jusqu’à concurrence de 250 $ annuellement. Pour que ce crédit soit versé, le fiduciaire désigné par le promoteur du REEE doit en faire la demande à Revenu Québec. Il est primordial que le souscripteur s’assure que le fournisseur de REEE participe à l’IQEE, à défaut de quoi il risque de ne pas pouvoir bénéficier de tous les avantages auxquels il a droit.

Report des subventions

Si les cotisations d’un souscripteur ne lui permettent pas d’obtenir le maximum de la SCEE et de l’IQEE pour une année, il peut cotiser davantage les années suivantes afin d’obtenir une partie ou la totalité de la subvention ou de l’incitatif. Cependant, malgré les droits accumulés, la subvention annuelle maximale de base se limite à 1 000 $ pour la SCEE et à 500 $ pour l’IQEE. En pratique, pour obtenir le maximum de subventions, il faut cotiser 2 500 $ par année dans le REEE.

S’il advient un changement de bénéficiaire, les subventions gouvernementales sont transférées selon des règles spécifiques.

De l’importance de maximiser son REEE

Il est nettement plus avantageux d’ouvrir un REEE et d’y cotiser le plus tôt possible. Le faire dès la naissance de l’enfant, par exemple, peut faire une énorme différence. En effet, avec les subventions et un rendement de 3,75 % par année, une cotisation annuelle de 2 500 $ permettra d’accumuler près de 60 000 $ à la majorité de l’enfant (pour un total de cotisations de 45 000 $ seulement). Par contre, attendre que l’enfant ait entamé ses études secondaires transformera cette démarche d’accumulation en un défi beaucoup plus ardu à relever, surtout s’il est appelé à fréquenter un établissement d’enseignement privé dont les frais de scolarité sont prohibitifs.

En définitive, le meilleur moyen de tirer le maximum d’un REEE est de l’ouvrir tôt et de prendre le temps d’en discuter avec son conseiller.

« Les taux d’intérêt pourraient rester bas pendant toute une génération. »

Stephen Poloz, ancien gouverneur de la Banque du Canada (octobre 2020)

Difficile de maintenir un portefeuille équilibré lorsque les obligations du gouvernement canadien offrent des taux d’intérêt si bas. Par exemple, en début d’année, les obligations canadiennes à 10 ans ne procuraient qu’un maigre rendement de 0,7 %. L’investisseur avisé aura compris que ce taux ne couvre même pas l’inflation observée pour la même période (1 %), ni même celle anticipée sur la durée de vie de l’obligation (2 %). Il n’est donc pas si surprenant de constater une forte demande pour les actifs boursiers, plus risqués certes, mais permettant d’espérer un rendement meilleur.

Depuis la débâcle des premières heures de la pandémie, le TSX affiche une progression de 40 %. L’appétit pour les valeurs boursières est sans contredit nourri par la faiblesse des taux d’intérêt.

Des taux d’intérêt au plancher : les banques centrales en mode expansion

En réponse à la pandémie, les banques centrales partout dans le monde ont déployé leur arsenal. Dans un premier temps, les taux d’intérêt directeurs ont rejoint, pour la plupart, leur valeur plancher. Ainsi, le taux directeur canadien s’affiche à 0,25 % depuis le 27 mars 2020. Devant la faiblesse de l’inflation, la Banque du Canada s’engage par ailleurs à maintenir ce taux jusqu’à ce que les capacités excédentaires dans l’économie se résorbent, de sorte que la cible d’inflation de 2 % soit atteinte de manière durable. Une conjonction d’étoiles qui ne devrait se produire qu’au cours de 2023 selon les observateurs les plus sérieux.

Pour renforcer cet engagement, plusieurs banques centrales ont également convenu de garder les taux d’intérêt bas sur toute la courbe de rendement à terme en utilisant les méthodes dites non conventionnelles. Bien que plusieurs juridictions, dont les États-Unis et l’Europe, y aient eu recours lors de la crise financière de 2008-2009, c’est la première fois qu’un tel programme d’assouplissement quantitatif est utilisé au Canada. Ce vaste programme d’achat de dette publique contribue à réduire les taux d’intérêt à plus longue échéance et par le fait même les coûts d’emprunt pour les entreprises et les ménages. Signe des temps, la taille du bilan de la Banque du Canada a presque quintuplé depuis le début de la pandémie.

Tout indique que le programme se poursuivra. La Banque du Canada a déjà annoncé son désir de maintenir un niveau de détente monétaire important, nécessaire à son avis, pour soutenir la reprise et atteindre la cible d’inflation. Chose certaine, nos banquiers centraux opèrent en terra incognita. Difficile alors pour eux et les boursicoteurs de prévoir le moment, ni même l’ampleur de l’effet du retrait des politiques monétaires accommodantes sur les taux d’intérêt, l’activité économique et les rendements boursiers.

Les taux d’intérêt à long terme : à quoi peut-on s’attendre?

Aucun doute, beaucoup d’efforts ont été déployés de la part des banques centrales pour maintenir les taux à long terme le plus bas possible. Néanmoins, la pente de la courbe des rendements à terme a amorcé sa remontée dès la mi-février, un signe que les participants de marché anticipent une hausse des taux d’intérêt à venir. Deux scénarios, avec des conséquences très différentes sur les rendements boursiers espérés, se dessinent pour expliquer ce rebond subit. Voyons-les tour à tour.

Premier scénario : Une hausse graduelle du taux d’intérêt réel

La poussée récente des taux d’intérêt à long terme et l’accentuation de la pente de la courbe des rendements à terme pourraient s’expliquer par la hausse graduelle attendue du taux d’intérêt réel. Cette dernière deviendra éventuellement nécessaire pour contenir le rebond plus important que prévu de l’activité économique, la bonne performance du marché de l’emploi, particulièrement au Québec, et le regain de vie des consommateurs qui voudront exprimer la demande refoulée pendant la pandémie. Dans ce scénario, les participants de marché ont pleinement confiance en la Banque de Canada et en sa capacité à assurer le retour vers le plein emploi tout en évitant la surchauffe. La hausse des taux d’intérêt à long terme ne serait alors que le reflet d’une économie plus robuste que prévu. Mené avec succès, ce resserrement de la politique monétaire ne freine généralement pas l’élan des marchés boursiers, puisque la croissance se poursuit, tout en permettant un rééquilibrage souhaitable de l’actif entre marchés boursier et obligataire.

Deuxième scénario : Un regain perceptible des attentes d’inflation

Pour certains observateurs, le risque d’inflation est présentement sous-estimé. Ces derniers douteraient des capacités de la banque centrale à maitriser l’inflation. Ce serait donc la hausse des attentes d’inflation qui explique l’augmentation récente des taux d’intérêt à long terme. Pour eux, la reprise économique plus rapide qu’anticipée signifie la surchauffe à venir de l’économie et la résurgence de l’inflation lorsque l’immunité collective sera acquise. Pour soutenir cette thèse, ils pointeront naturellement en direction de la hausse importante des liquidités disponibles, des généreux programmes de relance gouvernementaux canadien et américain, de la hausse phénoménale du revenu disponible des ménages, du jamais vu en temps de crise, de la hausse déjà évidente des coûts de construction, sans oublier les pressions sur les coûts provenant d’un réaménagement des chaînes d’approvisionnement mondiales. Autant de signes que la demande pourrait outrepasser les capacités de production dans les mois à venir et soutenir la recrudescence des attentes d’inflation. Un scénario inquiétant puisque des attentes d’inflation plus élevées ont le pouvoir de devenir autoréalisatrices. Les travailleurs anticipant un coût de la vie plus élevé exigeront des hausses salariales et des entreprises prévoyantes augmenteront leurs prix.

Dans ce second scénario, les banques centrales resserreront également leur politique, mais de façon plus agressive, dans le double objectif de ralentir une croissance économique jugée trop forte et d’endiguer l’inflation. À court terme, ce positionnement politique met à mal la croissance du profit et force généralement un réalignement marqué des portefeuilles favorisant le marché obligataire au détriment du marché boursier.

Incertitude élevée : entre les deux scénarios, mon cœur balance

Depuis la fin de janvier, les taux d’intérêt ont augmenté sensiblement sur le marché obligataire, surtout pour les titres à long terme, plus risqués. Ainsi, le rendement des obligations américaines à 10 ans a atteint 1,7 %, tandis que leur équivalent canadien s’est établi à 1,6 % à la fin du mois de mars. Dans les deux cas, il s’agit d’un gain appréciable avoisinant les 100 points de base.

Ce mouvement rapide laisse transparaître une grande volatilité sur le marché boursier à la fin février début mars. Un signe que les boursicoteurs sont en quête de réponse quant à la prépondérance entre nos deux scénarios. Pour l’instant la majorité des intervenants, les banquiers centraux en premier lieu, croient davantage aux vertus du premier scénario. Il serait alors permis de penser que la grande majorité de la hausse des taux à long terme s’appuie présentement sur le reflet d’une économie en saine reprise.

Cela dit, l’incertitude quant à la sortie de crise demeure élevée et les risques d’inflation sont bien réels. Même si comme le suggérait récemment Stephen Poloz, ancien gouverneur de la Banque du Canada, les taux à long terme devraient rester faibles en comparaison à l’histoire, bien malin celui qui peut cartographier avec précision les contours de la hausse à venir. Il apparaît clair toutefois qu’au fil de la reprise, la rotation ordonnée de l’actif entre marchés boursier et obligataire s’appuiera sur la capacité des banques centrales à contenir l’inflation et à en ancrer les attentes.

Créé en 2006 à la suite de l’adoption de la Loi sur la réduction de la dette et instituant le Fonds des générations, le Fonds des générations est un fonds de fiducie visant à réduire l’endettement du Québec.

La loi prévoit que, sur un horizon de placement de 20 ans, soit au 31 mars 2026, la dette représentant les déficits cumulés doit être ramenée à 17 % du produit intérieur brut (PIB) du Québec et la dette brute, à 45 % du PIB.

Le ministère des Finances définit la dette représentant les déficits cumulés comme la différence entre les passifs du gouvernement et l’ensemble de ses actifs, financiers et non financiers. En pratique, elle correspond à la somme de tous les déficits et surplus budgétaires accumulés dans le passé par le gouvernement du Québec.

Quant à la dette brute, elle représente la somme de la dette émise sur les marchés financiers et des engagements du gouvernement à l’égard des régimes de retraite et des autres avantages sociaux futurs de ses employés, moins le solde du Fonds des générations. Elle ne tient pas compte des actifs du gouvernement (immobilisations, placements, etc.). C’est au remboursement de cette dette que le Fonds est affecté exclusivement.

Le Fonds est financé par plusieurs sources, soit des redevances hydrauliques d’Hydro-Québec et des producteurs privés d’hydroélectricité; des sommes relatives à l’indexation du coût moyen de la fourniture de l’électricité patrimoniale; une contribution annuelle additionnelle d’Hydro-Québec; les revenus miniers que perçoit le gouvernement; la taxe spécifique sur les boissons alcooliques; les revenus provenant de la liquidation des biens non réclamés administrés par Revenu Québec; les revenus des placements du Fonds; une partie du produit des ventes d’actifs du gouvernement; des dons, des legs et d’autres contributions reçus par le ministre des Finances; et, finalement, la partie que le gouvernement détermine de toute somme qui, autrement, aurait été attribuée au fonds général du fonds consolidé du revenu.

Au lieu d’être consacrées directement à la diminution de la dette, les sommes générées par ces différentes sources de revenus sont déposées à la Caisse de dépôt et placement du Québec (CDPQ) qui les gère en suivant une politique de placement établie par le ministre des Finances, et ce, dans une optique de maximisation du rendement plutôt que de réduction des intérêts.

Une décennie plus tard : des objectifs en voie d’être atteints

Une décennie après la mise sur pied du Fonds, sa valeur était passée de 600 millions de dollars (600 M$) à 10,6 milliards (10,6 G$). L’année suivante, en 2017, une analyse de la Chaire de recherche en fiscalité et en finances publiques (la Chaire) de l’Université de Sherbrooke concluait que l’effet de levier du Fonds portait des fruits, le Québec ayant déjà commencé à réduire son endettement. En conséquence, en laissant les sommes s’accumuler dans le Fonds comme au cours des années précédentes, le gouvernement était en bonne voie d’atteindre les objectifs fixés par la loi.

Les coauteurs de l’analyse ont calculé qu’en laissant fructifier l’argent jusqu’à l’échéance prévue de 2026, le poids de la dette brute atteindrait 41,8 % du PIB et la dette représentant les déficits cumulés, 15,8 %. Aussi, ont-ils recommandé au gouvernement de résister à la tentation de diminuer les versements au Fonds, même pour réduire les impôts des contribuables.

Quelques années plus tard : des objectifs atteints encore plus rapidement que prévu

Au début de 2020, la Chaire a publié une nouvelle analyse dans laquelle elle constatait que la bonne performance de l’économie du Québec permettrait d’atteindre l’objectif du ratio de la dette brute par rapport au PIB à la fin de l’exercice 2020-2021, et celui de la dette représentant les déficits cumulés, dès l’exercice 2023-2024. Elle estimait alors que les sommes accumulées dans le Fonds pourraient totaliser 30,3 G$ en 2025-2026 et qu’au rythme actuel, sa valeur comptable dépasserait 100 G$ en 2035-2036.

Comme les objectifs initiaux sont en voie d’être atteints plus rapidement que prévu, la Chaire a souhaité lancer une réflexion collective sur la base de quatre scénarios possibles, soit 1) fermer le Fonds une fois les objectifs atteints, 2) déterminer de nouveaux objectifs, 3) établir une valeur maximale du Fonds entraînant un remboursement partiel automatique de la dette à même sa valeur, ou 4) l’utiliser pour diminuer les pressions sur les finances publiques et assurer une équité intergénérationnelle.

Il était inévitable que la réussite indéniable du Fonds suscite maintes opinions divergentes et tranchées sur son utilisation. Par exemple, alors que des syndicats et Québec Solidaire plaident depuis plusieurs années pour son abolition pure et simple, des spécialistes réclament sa réaffectation à une relance verte et équitable.

Quelques mois plus tard : un retournement brutal

Malheureusement, la pandémie de la COVID-19 a forcé la « fermeture » de 40 % de l’économie en mars 2020 et provoqué par le fait même un choc économique qui a contraint le gouvernement à renouer avec les déficits budgétaires et à s’endetter de plusieurs milliards de dollars pour les prochaines années.

Cette situation a amené le Centre sur la productivité et la prospérité (le Centre) de HEC Montréal à suggérer, dans la plus récente édition de son bilan Productivité et prospérité au Québec, à remettre de nouveau en question la pertinence du Fonds et à prôner sa liquidation afin de réduire la dette et d’affecter les sommes qui y sont versées annuellement au déficit d’entretien des infrastructures qui s’accentuera avec la crise sanitaire actuelle.

Qualifiant le Fonds de « bas de laine inutile », le Centre est d’avis que le gouvernement doit prioriser ses interventions vers l’éducation, l’innovation et l’investissement plutôt que de s’éparpiller dans tous les secteurs d’activité avec des mesures passives.

De son côté, l’Institut de recherche et d’informations socioéconomiques (IRIS) considère que la dette du Québec demeure sous contrôle en dépit des dépenses supplémentaires occasionnées par la pandémie de la COVID-19 et propose de réduire de 50 %, voire de 100 % les sommes versées au Fonds, du moins jusqu’en 2031.

Éviter un Fonds « dégénération »

Lors d’un symposium organisé à l’automne 2020 par la Chaire, le ministre des Finances du Québec a déclaré que l’outil d’équité intergénérationnelle qu’est le Fonds a contribué à l’effort de réduction de la dette du Québec et qu’il est là pour de bon. M. Girard a toutefois manifesté son intention de revoir la méthode de calcul du solde budgétaire du gouvernement, en particulier la façon dont les versements au Fonds sont pris en considération au moment d’établir ce solde. En effet, conformément à la loi constitutive du Fonds, celui-ci doit être calculé après les versements, mais s’il l’était avant, le portrait de la situation s’en trouverait substantiellement modifié.

Des voix ont exprimé des réserves sur le choix du moment (timing), en pleine crise sanitaire, pour modifier une loi aussi fondamentale que celle sur l’équilibre budgétaire. L’Institut du Québec abondait d’ailleurs dans le même sens, en octobre 2017, en qualifiant le Fonds des générations de stratégie payante et en insistant sur le strict respect du plan de réduction de la dette publique.

Au printemps 2018, nous avons fait écho à cette mise en garde ainsi qu’à la recommandation de la Chaire de continuer à laisser les sommes s’accumuler dans le Fonds sans aucun décaissement avant 2025-2026. Pourquoi? Parce que tous les scénarios étudiés concluaient à une atteinte plus ardue des objectifs de réduction de la dette advenant une crise financière ou une récession.

Malheureusement, cette crise financière est advenue, générée par une crise sanitaire sans précédent dans l’histoire du Québec; d’où l’importance de la mise en garde initiale : quelle que soit l’avenue que le gouvernement empruntera en ce qui concerne le Fonds des générations, la prudence – l’intelligence du courage – sera toujours de rigueur.

La crise pandémique n’est pas encore terminée que le gouvernement canadien annonçait déjà, fin novembre, un déficit budgétaire frôlant les 400 milliards de dollars pour l’année fiscale 2020-2021. Cette somme représente 17,2 % du PIB, un record pour l’ère moderne. Nous ne sommes pas encore fixés sur l’importance de la seconde vague et de son effet sur les finances publiques, mais nous savons que le gouvernement fédéral projette entre 70 et 100 milliards de dollars en mesures de stimulation au cours des trois prochains exercices. Ces dépenses ne sont évidemment pas encore comptabilisées.

De son côté, la dette fédérale, qui était de 31,2 % du PIB pour l’exercice fiscal 2019-2020, augmentera pour atteindre 52,6 % du PIB en 2021-2022 selon le directeur parlementaire du budget. Rappelons-nous que la crise financière de 2008 avait déjà créé une brèche dans les finances du gouvernement fédéral.

Un portrait plus complet des finances publiques canadiennes se doit également d’inclure les déficits budgétaires provinciaux. De façon générale, l’endettement provincial s’est fortement dégradé lors de la crise de 2009 et n’a pu être maîtrisé par la suite (hormis peut-être au Québec). Le résultat de l’actuelle pandémie est que les emprunts provinciaux pour financer la hausse des dépenses en santé et compenser la baisse des recettes totaliseraient probablement un autre 100 milliards de dollars. Certaines provinces, dont Terre-Neuve-et-Labrador, sont vulnérables au point d’être tout près de devoir être renflouées par le gouvernement fédéral. De fait, la Banque du Canada s’est portée à la rescousse de certaines d’entre elles en achetant, et c’est une première, pour 10,5 milliards de dette provinciale dès le printemps 2020.

PCU, subvention salariale, programme d’aide aux entreprises, prêt sans intérêt, report des paiements hypothécaires, prestation de relance économique, tout ce soutien était nécessaire. La pandémie a fait mal et malgré le déploiement actuel du vaccin, nous sommes encore à plusieurs mois de déclarer victoire. Plusieurs s’interrogent, toutefois. Sommes-nous en mesure de soutenir raisonnablement des dépenses d’une telle envergure? C’est la question à 500 milliards de dollars et plusieurs commentateurs sont inquiets.

Pourquoi tant d’inquiétude?

L’encre rouge des décennies 1980-90 est encore trop fraîche. Durant cette sombre période, l’accumulation d’importants déficits a conduit le Canada, au milieu des années 1990, vers un pic d’endettement. L’érosion de la confiance des marchés financiers pour les obligations canadiennes a poussé les taux d’intérêt à la hausse au pays, amplifiant les coûts du service de la dette et, par conséquent, creusant davantage le déficit. Au sommet de la crise, c’est plus de 30 cents pour chaque dollar de revenu que le gouvernement fédéral engouffre dans le paiement d’intérêt sur la dette, incapacitant nos institutions à s’acquitter de leur mission première, servir le citoyen. Un cercle vicieux qu’il n’a été possible de rompre, au milieu des années 1990, qu’au prix de compressions rigoureuses des dépenses gouvernementales et de hausses d’impôts. Une situation désastreuse dont trop de Canadiennes et de Canadiens se souviennent encore.

L’épineuse question de la soutenabilité de la dette

Qu’en est-il cette fois-ci? Allons-nous trop loin? Sommes-nous contraints de revivre le douloureux épisode de la fin des années 1990? En réalité, la réponse simple à ces questions est : « ça dépend ».

Mais de quoi direz-vous? La soutenabilité de la dette à long terme dépend principalement de deux facteurs : la croissance économique et le taux d’intérêt. En d’autres mots, la croissance économique sous-tend la capacité d’un État à rembourser sa dette. Plus l’activité économique est importante, plus l’assiette fiscale prend de l’ampleur et les revenus de l’État ne s’en portent que mieux. Or, si le gouvernement s’endette aujourd’hui c’est pour soutenir les ménages et les entreprises canadiennes. Si ce travail est bien fait, notre capacité courante et future à produire des biens et services sera préservée et avec elle notre aptitude à payer des taxes et des impôts. En d’autres termes, en s’endettant aujourd’hui, l’État protège ses revenus futurs.

De leur côté, les taux d’intérêt sont le reflet du fardeau assumé par les contribuables actuels vis-à-vis des emprunts antérieurs du gouvernement. Lorsque les taux d’intérêt sont inférieurs à la moyenne à long terme, comme c’est le cas actuellement, le fardeau sur les contribuables est alors plus facilement soutenable et les créanciers ont moins d’inquiétude concernant la viabilité budgétaire d’un gouvernement. Dans le cas contraire, où les taux d’intérêt sont élevés (comme c’était le cas au début des années 1990), le fardeau imposé aux contribuables s’intensifie, au même titre que les angoisses des créanciers. L’accès privilégié du gouvernement aux marchés financiers est alors compromis et le cercle vicieux est enclenché.

En fin de compte, si la capacité de rembourser la dette augmente plus rapidement que celle-ci, le fardeau du service de la dette sera de plus en plus tolérable au fil du temps. Une situation qui s’observe lorsque le taux de croissance de l’activité économique est supérieur au taux d’intérêt moyen sur la dette.

Où cela nous conduit-il?

Sur la base des tendances récemment observées et dans la mesure où la pandémie ne met pas trop à mal la capacité productive, il est raisonnable de penser que la croissance annuelle de notre économie s’établira entre 3 % et 4 % (en dollars courants) durant la prochaine décennie. Sur cette période, le taux d’intérêt moyen que le gouvernement du Canada aura à assumer sur la dette encourue dépendra des politiques monétaires mises en œuvre par les banques centrales partout dans le monde. Plusieurs d’entre elles ayant déjà annoncé des politiques accommodantes, tout porte à croire que les taux d’intérêt resteront contenus dans une fourchette allant de 0,5 % à 2,5 %, soit le taux actuellement en vigueur sur les obligations gouvernementales à long terme et celui observé avant la crise. Dans la mesure où ce scénario se réalise, les paiements d’intérêt sur la dette fédérale n’atteindront que 10 cents pour chaque dollar de revenu du gouvernement vers 2024. Un niveau très soutenable qui est encore bien loin de ceux des années 1990.

Qui se compare se console

Selon le FMI, le Canada affichera le pire déficit public de toutes les économies avancées en 2020. Ensemble, les gouvernements fédéral et provinciaux sont en voie d’emprunter plus de 500 milliards de dollars cette année pour soutenir l’économie et d’atteindre un ratio combiné dette/PIB d’approximativement 115 %. Malgré ses gargantuesques dépenses, le Canada se placera légèrement en dessous de la moyenne prévue pour le G7, à savoir 125 %. Il appert que les sacrifices consentis à la fin des années 1990 ont rapporté. Nous avons, pour ainsi dire, été capables de soutenir des programmes sociaux et économiques d’envergure parce que nous avions la capacité fiscale à le faire. Toutes les économies avancées ne peuvent pas en dire autant. Un point important à garder en mémoire.

Comment assurer la main mise sur nos finances publiques?

Alors, comment éviter les affres du cercle vicieux de l’endettement? Les gouvernements en place doivent d’abord se doter de cibles stratégiques de contrôle des dépenses pour réduire les emprunts à la source. Un exercice difficile, mais nécessaire, auquel le gouvernement Trudeau ne semble pas vouloir se plier pour le moment.

Il sera également de bon ton de mettre de l’avant, à moyen terme, une cible pour le ratio dette/PIB et pourquoi ne pas appuyer cette dernière, comme le suggère plusieurs experts, d’une cible budgétaire fondée sur le coût du service de la dette. En liant les futurs plans d’emprunt, de dépense et de recette fiscale sur la soutenabilité à long terme du service de la dette, nos gouvernements nous assurent, en toute transparence, de leur habilité à répondre à la prochaine crise. Les prêteurs et les contribuables n’en seront que plus rassurés.

En cette période de pandémie et de récession économique, les plus démunis de la société sont plus durement touchés que le reste de la population. Par surcroît, les organismes de bienfaisance ont présentement bien du mal à solliciter des dons pour leur venir en aide. Si vous envisagez d’effectuer un don à votre organisme préféré, vous auriez avantage à bien connaître les règles fiscales applicables aux dons de bienfaisance.

Les règles fiscales examinées ci-dessous se limitent aux dons d’argent et de titres financiers faits par les particuliers ou les sociétés par actions en faveur d’un organisme de bienfaisance enregistré. Les dons testamentaires et ceux impliquant une police d’assurance vie, un REER, un FERR ou un CELI ne font pas l’objet du présent texte.

Les dons faits par un particulier

Le don d’argent effectué par un particulier donne droit à un crédit d’impôt non remboursable, tant au fédéral qu’au Québec. Pour les premiers 200 $ de dons dans une année, les crédits d’impôt combinés représentent 32,53 %.

Les crédits d’impôt combinés pour la portion des dons annuels excédant 200 $ s’élèvent généralement à 48,22 %. Cependant, si votre revenu imposable dépasse, en 2020, le seuil de 214 368 $ au fédéral et de 108 390 $ au Québec, la portion des dons supérieure à 200 $ pourrait même vous donner droit, en totalité ou en partie, à des crédits d’impôt combinés allant jusqu’à 53,31 %.

Au fédéral, le montant total des dons admissibles dans une année ne peut pas excéder 75 % du revenu net du donateur; aucun plafond n’est imposé au Québec à cet égard.

Tant au fédéral qu’au Québec, les autorités fiscales permettent le regroupement des dons effectués par les deux conjoints. Par ailleurs, les crédits d’impôt pour dons peuvent être demandés dans l’année où ils ont été effectués ou au cours des cinq années suivantes, au choix du donateur.

Dans le but de maximiser vos crédits d’impôt pour dons, vous pourriez avoir avantage à les accumuler sur plusieurs années et à les regrouper avec ceux de votre conjoint. Une attention particulière devra être accordée lorsque le revenu imposable de l’un des deux conjoints, ou des deux conjoints, excède le seuil du taux d’imposition maximal (fédéral ou Québec).

Les dons faits par une société par actions

Le don d’argent effectué par une société donne droit à une déduction du revenu imposable, tant au fédéral qu’au Québec. L’économie d’impôt réalisée par la société dépend de son taux d’imposition, lequel est établi en fonction de la source de revenus de la société (TABLEAU).

TABLEAU : Taux d’impôt des sociétés privées selon le type de revenu (en 2020)

|

Fédéral (%) |

Québec (%) |

Combinés (%) |

| Revenu de profession (petit taux au |

|

|

|

| fédéral seulement) |

9,00 |

11,50 |

20,50 |

| Revenu de profession (petit taux) |

9,00 |

5,00 |

14,00 |

| Revenu de profession (aucun petit |

|

|

|

| taux) |

15,00 |

11,50 |

26,50 |

| Revenus de placement1 |

38,67 |

11,50 |

50,17 |

| Dividendes de sociétés canadiennes cotées en Bourse2 |

38,33 |

0,00 |

38,33 |

| [1] L’impôt fédéral remboursable est de 30,67 % (IMRTD non déterminé).

2 Ce type de revenu ne donne pas droit à une déduction pour les dons de bienfaisance. |

|

|

|

Si la société ne possède qu’une seule source de revenus, l’économie d’impôt est calculée selon le taux d’imposition applicable à cette catégorie de revenu.

Le calcul de la déduction fiscale se corse lorsque la société tire son revenu de plusieurs sources dans une même année. C’est notamment le cas lorsque la société médicale gagne du revenu de profession, ainsi que des revenus de placement et des dividendes de sociétés canadiennes cotées en Bourse. Le calcul sera d’autant plus complexe si seulement une portion de son revenu de profession donne droit au petit taux d’impôt.

Par conséquent, il se peut que l’économie d’impôt totale soit déterminée en fonction de plusieurs taux d’imposition, lesquels dépendent à la fois de la somme totale des dons de bienfaisance et du montant de chaque catégorie de revenu. Par exemple, des taux de déduction fiscale différents pourraient être appliqués à diverses portions des dons.

Le calcul de l’économie d’impôt à l’égard des dons de bienfaisance doit également tenir compte de l’incidence sur les comptes fiscaux de la société, notamment l’impôt en main remboursable au titre de dividendes (IMRTD) et le compte de revenu à taux général (CRTG).

Votre comptable pourra vous faire une simulation pour connaître l’économie d’impôt réelle pouvant être réalisée par votre société.

Tant au fédéral qu’au Québec, le montant total des dons admissibles à la déduction dans une année ne peut pas excéder 75 % du revenu imposable de la société. Par ailleurs, la période de report des dons de bienfaisance s’étale sur cinq ans au fédéral et sur 20 ans au Québec.

Les dons de titres financiers

Au lieu d’effectuer un don en argent, il est possible de transférer des titres financiers de votre compte non enregistré (ex. : actions cotées en Bourse, obligations, unités de fonds communs de placement) en faveur de l’organisme de bienfaisance. Pour accepter le don, ce dernier doit détenir un compte de placement auprès d’une société financière.

Le montant du don considéré aux fins du crédit d’impôt ou de la déduction, selon l’identité du donateur, correspond à la valeur du titre financier au moment du don. Aux fins des lois fiscales, le don d’un bien déclenche normalement un gain en capital imposable lorsque la valeur du bien donné est supérieure à son coût. Le don d’un titre financier à un organisme de bienfaisance ne déclenche pourtant aucun gain en capital, bien que le montant du don aux fins fiscales demeure la valeur du titre au moment de son transfert. Cet avantage fiscal s’applique tant aux particuliers qu’aux sociétés.

Lorsque le donateur du titre financier est une société, la plus-value accumulée sur le titre sera entièrement créditée au compte de dividende en capital (CDC), bien qu’il n’y ait aucun gain en capital (normalement, c’est la moitié du gain en capital qui est créditée au CDC). Le CDC permet à la société de verser des dividendes non imposables à ses actionnaires, ce qui constitue un avantage fiscal important.

Que le donateur soit un particulier ou une société, il est nettement plus avantageux de donner un titre financier ayant accumulé de la valeur, plutôt que de le vendre et ensuite donner une somme d’argent égale au prix de vente. En effet, la vente au préalable du titre financier déclenche un gain en capital imposable pour le donateur. Si le titre financier donné constitue un bon placement pour vous, vous pourrez le racheter immédiatement avec vos liquidités.

Si la valeur du titre financier est inférieure à son coût au moment du don, la perte en capital demeure admissible pour le donateur. Vous devrez cependant attendre au moins 30 jours si vous désirez racheter le même titre. Le montant du don aux fins fiscales sera la valeur du titre financier au moment de son transfert. Il n’y a donc aucun avantage fiscal supplémentaire à donner un titre financier accusant une perte.

Conclusion

La décision d’effectuer un don en faveur d’un organisme de bienfaisance implique plusieurs questions de nature financière et fiscale. Vous devez déterminer le donateur (vous personnellement ou votre société), la nature du don (don d’argent ou de titres financiers) et sélectionner les titres financiers si vous optez pour le don de valeurs mobilières.

Pour minimiser le coût réel du don, il est recommandé d’effectuer une analyse financière et fiscale de vos choix. Vous pouvez en discuter avec votre conseiller en placement, votre conseiller fiscal, votre comptable ou un planificateur financier.